In questi tristi tempi di vere guerre, lasciateci spendere qualche parola su due conflitti fortunatamente incruenti (seppur sempre conflitti, o almeno rappresentati enfaticamente come tali), che interessano praticamente tutti i cittadini dell’Unione Europea: la guerra al contante e la guerra alle carte di pagamento.

Con il primo obiettivo si rappresenta il miglioramento atteso dal passaggio dal contante a mezzi di pagamento digitali, più efficienti in termini di costi, sicurezza e trasparenza delle transazioni.

Con il secondo, l’azione per ridurre il grado di dipendenza da strumenti di pagamento di matrice extra europea, che rischiano di incidere sulla sovranità monetaria dell’Unione, riducendo il grado di concorrenza del mercato dei pagamenti.

La standardizzazione promossa 10 anni fa con l’introduzione della Single European Payment Area (SEPA) ha riguardato bonifici e addebiti diretti, con l’ultimo passaggio rappresentato dai bonifici istantanei la cui diffusione, nonostante le piattaforme di esecuzione siano da anni funzionanti, è stata fortemente limitata dalle politiche di prezzo delle banche.

Ad essi è assegnato l’obiettivo sia della velocizzazione delle operazioni fino a 100.000 euro (irrevocabili, con tempi di esecuzione di 10’ e tariffe allineate ai costi industriali, stimati in frazioni di centesimo di euro). Il Regolamento Europeo di recente in vigore ha introdotto l’obbligo per banche e altri fornitori di servizi di pagamento di offrire a cittadini e imprese l’opzione dei bonifici istantanei 24 ore al giorno per sette giorni su sette. I tempi per conformarsi all’obbligo sono 9 mesi per la ricezione, 18 per l’esecuzione, 33 per allineare i prezzi a quelli dei bonifici ordinari. Come si vede il passaggio a regime è di là da venire: in materie come queste si tratta di tempi biblici, anche se ai bonifici istantanei è affidata buona parte dei successi attesi, anche sul fronte dei pagamenti cross-border.

War on cash

Da sempre per l’Italia la digitalizzazione dei pagamenti è stata motivata sia dall’obiettivo della riduzione dei costi impliciti del contante sia della sempiterna lotta alla evasione fiscale o ai reati di riciclaggio. I successi che, fautore anche il Covid, venivano sottolineati in ogni sede, anche per recuperare il terreno nei confronti di paesi nostri concorrenti, appaiono ridimensionati dai dati pubblicati venerdì scorso dalla Banca d’Italia. Nei fatti non può non emergere delusione.

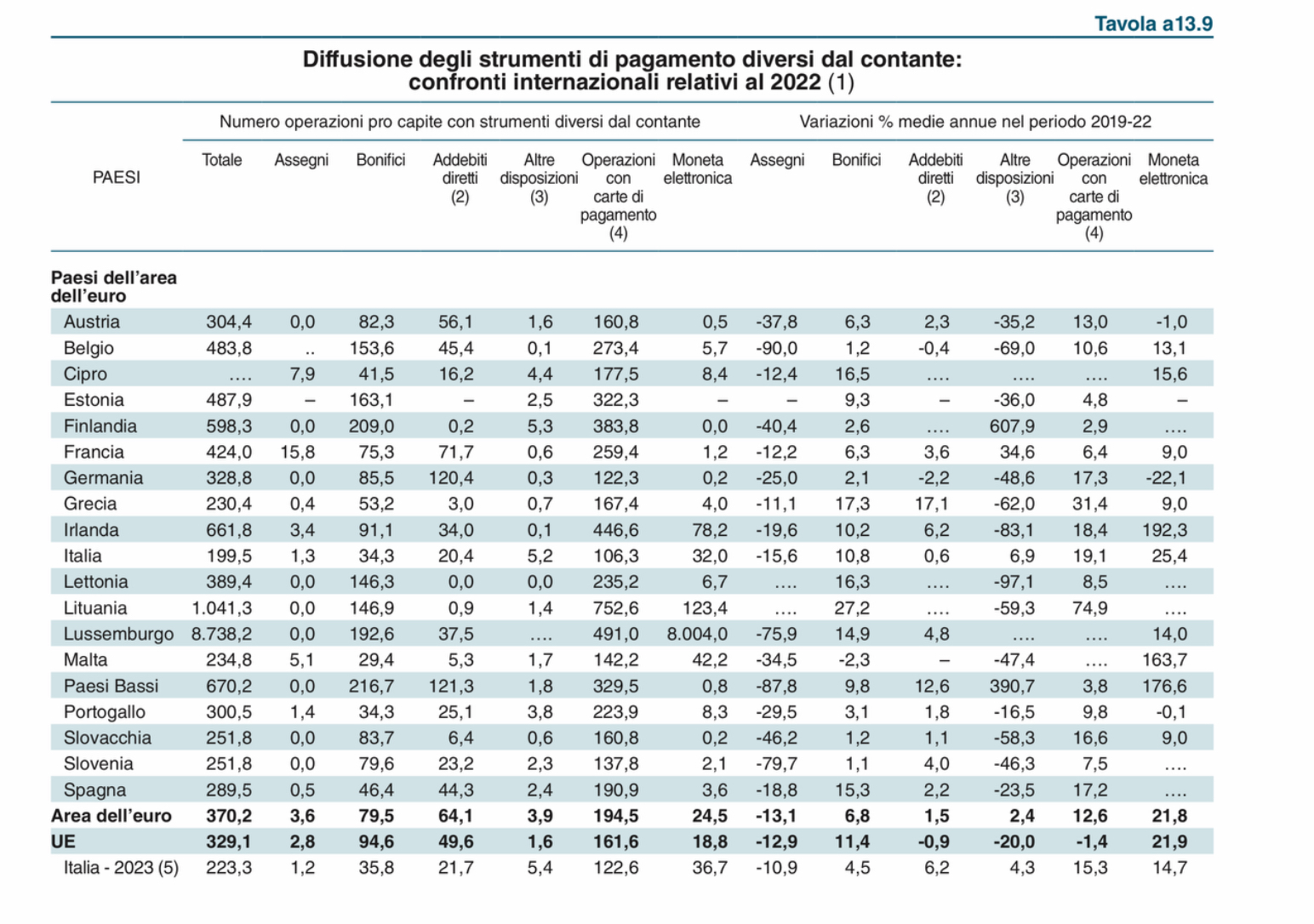

La guerra al contante sembra ben lontana dall’essere vinta. Le transazioni sono ancora nettamente superiori per numero e valore, mentre nella UE il contante è “still the king” solo per numero di operazioni, ma non più per valore, superato per la prima volta dalle operazioni con carte.

Il nostro divario rispetto ai paesi europei resta invece ampio, essendo l’Italia all’ultimo posto con oltre 150 transazioni pro-capite in meno rispetto alla media dell’area Euro. Nettamente inferiore allo stesso aggregato di riferimento le operazioni con carte (122 contro 194), pur mostrando una dinamica leggermente più sostenuta (15,3 contro 12,6), mentre nettamente inferiore (14,7 contro 21,8) è la variazione annuale delle operazioni con moneta elettronica, pur mettendo in evidenza un numero maggiore di transazioni delle medie europee.

La proiezione di questa sequenza non genera ottimismo circa il nostro allineamento all’Europa.

War on cards

Parallelamente alla riduzione del peso del contante, in Europa si va conducendo una politica volta a contrastare il dominio, dai tratti fortemente oligopolisti, dei due principali emittenti di carte di credito, entrambi extraeuropei.

L’assenza di una carta europea consolida l’alto grado di dipendenza europea dagli USA, dipendenza rafforzata dallo strapotere delle grandi piattaforme di e-commerce, tutte americane (i noti GAFAM, detti anche walled gardens), intenzionate a integrare nei loro circuiti di vendita strumenti di pagamento anche diversi dalle monete fiat.

L’ Unione Europea attribuisce al bisogno essenziale di un riequilibrio nella offerta di servizi di pagamento digitali il successo atteso dallo sviluppo di due linee di condotta: quella di una Regulation costruita attorno all’open banking e quella dell’euro digitale, in linea con le policy per una Central Bank Digital Currency perseguite da quasi tutte le banche centrali del pianeta.

Entrambe le linee di intervento hanno ancora importanti tratti di non definizione, che rendono incerto lo scenario della industria dei pagamenti europea.

L’Open Banking è in attesa di ulteriori indirizzi attraverso la terza direttiva sui servizi di pagamento (Psd3), di prossima emanazione, l’euro digitale è a livello di proposta di Regolamento, con tempi di definizione del progetto che si chiuderanno a fine 2025, per iniziare la sperimentazione del nuovo strumento complementare alle banconote nel 2026.

L’Open banking deve rafforzarsi per conseguire gli scopi evidenziati dalla regolamentazione, basati sull’aumento delle scelte di pagamento a disposizione dei consumatori, sul miglioramento della educazione e della inclusione finanziaria della popolazione, sulla sicurezza delle transazioni e la tutela della privacy degli individui.

In Italia sembrano esservi ulteriori elementi di criticità, se nell’ultimo Report di Bankitalia sul Fintech, relativamente all’Open banking impietosamente si riconosce che

“nuovi progetti per l’open banking risultano limitati in termini di risorse e in netta diminuzione rispetto alla precedente rilevazione (da 156 milioni a 46 milioni di euro). Le nuove iniziative sono riconducibili, oltreché ai servizi di pagamento, all’impiego delle identità digitali, allo sviluppo di portafogli digitali e di soluzioni tecnologiche di supporto del business. Spiccano alcune attività complementari ai servizi dispositivi e informativi, tra i quali il credit scoring, il personal e il business financial management e l’adeguata verifica. L’area dell’intermediazione include i progetti che interessano la raccolta del risparmio e la concessione del credito; l’area delle operations include i progetti che agiscono sui processi interni, quali il back office, il supporto alle funzioni interne dell’intermediario e l’assistenza alla clientela. I progetti per l’open finance sono ancora molto limitati.”

Chi ha deciso di operare in questo ambito non può avere individualmente la forza di contrastare queste tendenze e trova peculiare una rappresentazione tanto deludente, anche perché priva di motivazioni e contromisure, pur trattandosi della innovazione più rilevante introdotta con la Seconda Direttiva Europea sui servizi di pagamento, in vigore ormai da anni.

Innovazione e Concorrenza

Oltre a un ridotto e calante peso degli investimenti nel ramo, la dispersione delle iniziative accresce i ritardi, fino a farne intravedere il fallimento.

Prima che tale tendenza diventi irreversibile, ci si deve interrogare se essa abbia origine in incertezze della regolamentazione, ovvero in resistenze del sistema tradizionale, ovvero in un sostanziale rifiuto del mercato di accettare modalità, che sembrano non avere la stessa fluidità delle più conosciute operazioni con carte.

Noi siamo portati ad evidenziare alcuni problemi dal lato dell’offerta, alcuni di livello europeo, altri più specificamente nazionali, che dovrebbero essere al più presto rimosse:

– ridotta funzionalità delle API fornite dalle banche, per consentire servizi di accesso ai conti e di iniziazione dei pagamenti

– incertezze sulla irrevocabilità delle transazioni disposte via servizi di iniziazione dei pagamenti, nonostante i chiari dettati della normativa

– limitate iniziative in campo della educazione finanziaria del consumatore sui benefici dell’open banking, oggetto ad oggi pressoché sconosciuto

– ritardi nella diffusione dei bonifici istantanei, anche per le tolleranze usate verso politiche di prezzo disincentivanti

– costosi adattamenti per l’adesione dei fornitori di servizi di terza parte alla maggiore piattaforma di pagamenti nazionale rappresentata da PagoPa, stanti le modalità operative prescelte.

Sono profili che in via generale incidono sul grado di concorrenza del mercato e limitano l’innovazione in un settore cruciale e sul quale sembra di intravedere un richiamo alle resistenze del sistema bancario tradizionale, nei pur fugaci accenni delle recenti Considerazioni finali del neo governatore Panetta.

D’altro canto, anche l’euro digitale dovrà superare gli ostacoli di chi vede nello strumento il rischio di sottrazione di depositi bancari e considera ancora in discussione il ruolo delle banche nella sua distribuzione e nella offerta di servizi aggiuntivi che l’euro digitale può generare.

Il superamento delle criticità può riassumersi nella necessità

a) dal lato del consumatore, di una massiccia opera di educazione all’uso di una pluralità di monete (dalle banconote a quelle digitali), rafforzando le conoscenze sui rischi di Frode, sui Costi, sui limiti alla Privacy e sulla Trasparenza, sulla Velocità e sulla irrevocabilità delle transazioni, per una libera e consapevole scelta dello strumento di pagamento più adatto,

b) dal lato dei merchant nella costruzione di piattaforme di orchestrazione dei pagamenti, che li connettano alla molteplicità dei PSP, degli acquirer, dei partner dei pagamenti, consentendo loro di gestire ogni bisogno da un’unica interfaccia, unendo la maggior parte dei profili in un solo luogo, dall’autorizzazione al routing della transazione, dalla riconciliazione al commissioning, dagli analytics e al settlement. Indirizzandoli verso la migliore soluzione possibile, in base alle scelte di convenienza.

In conclusione, il ruolo della Regulation e delle autorità di settore è essenziale, per rimuovere le concrezioni che ancora rimangono tanto nella formazione di una visione strategica della questione, quanto nelle posizioni di rendita che ritardano il realizzarsi delle parole magiche di concorrenza e innovazione nei servizi di pagamento. Esse abbondano sulla bocca di tanti, ma rischiano di rimanere espressioni di maniera, specialmente nel nostro Paese, ancora alla ricerca della strada da percorrere.