Molti anni fa fui incaricato dal vertice di Bankitalia di illustrare lo stato dei pagamenti in Italia per imprese e famiglie. Tema fino ad allora negletto lasciato ai contabili, agli informatici. I tempi tuttavia stavano cambiando nel mondo e l’istituto non voleva essere secondo a nessuno. L’Europa stava intervenendo pesantemente in questo settore promulgando normative incisive che cambiavano i rapporti tra banche e clienti. Insigni economisti e giuristi producevano in quegli anni notevoli contributi per meglio inquadrare i pagamenti nel più generale contesto della attività bancaria e della politica monetaria.

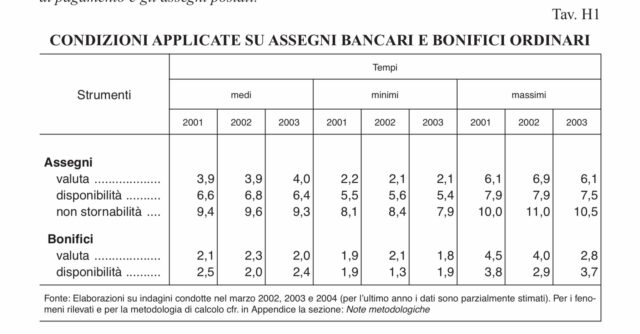

Il riquadro in alto è frutto di quella fatica e mette in evidenza qualcosa che potremmo definire di antico e soprattutto di immutabile. Condizioni sui singoli strumenti di pagamento pressochè incomprensibili ai più dosate con il bilancino del farmacista per massimizzare i profitti per le banche.

Ora riporto a mò di paragone gli ultimi dati dell’indagine Bankitalia sui costi dei conti correnti per il 2022. A distanza di 20 anni da quella pionieristica rilevazione vediamo brevemente cosa è cambiato.

“Nel 2022 la spesa per la gestione di un conto corrente è cresciuta di 9,3 euro rispetto al 2021, raggiungendo l’importo di 104 euro. La variazione della spesa è legata alla crescita sia delle spese fisse sia di quelle variabili, che hanno contribuito rispettivamente per il 63,4 e per il 36,6 per cento all’aumento complessivo. L’apporto più significativo è attribuibile alle spese fisse e in particolare ai canoni; le spese variabili sono cresciute sia per effetto della maggiore operatività della clientela sia per l’aumento dei costi delle operazioni.

La crescita della spesa dei conti correnti online è stata molto meno pronunciata e pari a 0,7 euro, raggiungendo l’importo di 33,7 euro; la spesa di gestione dei conti postali è passata da 58,0 a 59,6 euro.

La commissione per la messa a disposizione dei fondi (MDF) applicata nei contratti di apertura di credito in conto corrente è rimasta invariata e pari all’1,7 per cento del credito accordato; la commissione unitaria di istruttoria veloce (CIV), applicata sugli sconfinamenti e sugli scoperti di conto corrente, è lievemente diminuita da 16,9 a 16,4 euro.”

Le condizioni degli anni 2000 quasi non esistono più ma in compenso chiunque può rendersi conto delle incisive politiche di prezzo applicate dalle banche sui conti correnti alla clientela. Va notato per pesare bene la concorrenza che quegli oneri impropri sono stati abbattuti grazie alle Direttive Europee sui servizi di pagamento; poco o nulla invece è stato fatto dalle autorità di settore a tutela dei mercati e della concorrenza.

Quindi oggi la situazione è insoddisfacente per un duplice ordine di motivi. Il primo per lo scarso adeguamento dei tassi di interesse passivi alla clientela, il secondo per l’aumento del costo dei conti correnti.

Uno dei principi di “ottimo paretiano” nel settore potrei riassumerlo così: se la massa fiduciaria è remunerata dalle banche allora sarebbe corretto tariffare i clienti sui conti correnti e le relative operazioni con carte, bonifici ecc. All’opposto, se sulle somme depositate non vi è una adeguata remunerazione il costo dei conti dovrebbe tendere a zero. Ne bis in idem.

Prendere due volte lascia un pò l’amaro in bocca. Cambierà ? Credo di no perchè nel frattempo il nostro sistema bancario è andato concentrandosi in due, tre gruppi bancari in grado di svolgere politiche di prezzo molto aggressive e consistenti per il già florido conto economico.

I risultati ora presentati da Bankitalia se non vogliono rimanere un raffinato esercizio che si ripete di anno in anno, confidando in un dono dal cielo, dovranno ispirare il neo Governatore a una svolta radicale per aumentare la concorrenza nel sistema. Sulle banche c’è ancora tanto da fare. Si sono dimezzate nel corso degli anni è vero ma la popolazione bancaria da esse assistita è enormemente aumentata e faremmo bene a guardare più da vicino a quel che avviene ed approntare gli opportuni correttivi.

La domanda di fondo è se le analisi per quanto raffinate come questa non sono fonte di policy a che servono?

La seconda riguarda la ricerca delle cause: perché il grado di concorrenza nel settore bancario italiano si è tanto ridotto in così pochi anni? Le fragilità del sistema erano talmente forti che potevano essere affrontate solo con il consolidamento? Cioè scaricandole sull’utenza (dal derisking, alle politiche di prezzo, alla bassa qualità dei servizi)?

la terza riguarda le resistenze alla innovazione a cominciare dall’open banking, da parte del banking tradizionale. Perchè nessuno mette in evidenza questi ritardi?

la quarta riguarda il fragile avvio del neo banking.

Sono domande su cui converrebbe discutere, o no?