Lungi da me dal reputarmi un esperto dei misteri della finanza, ma vorrei ritornare sullo strano destino del BTP Italia. Avendo partecipato a un recente convegno, mi sono reso conto che certe cose non sono state spiegate bene, almeno dal mio punto di vista e dalle domande e dai commenti che ho avuto modo di ascoltare. Vorrei dire a scanso di equivoci che le condizioni del titolo indicizzato all’inflazione sono chiare, mentre le complicazioni nascono tutte dalle modalità con cui si tratta il fenomeno inflazione da incorporare nelle caratteristiche del titolo. Un vero incubo che fa venire il mal di testa a partire dal fatto che vi sono almeno tre indici che misurano le variazioni di prezzo ogni mese. Ad esempio, in questi giorni ci sparano addosso a raffica i dati sull’inflazione. A novembre va in territorio negativo, ma l’inflazione acquisita e’ intorno al 5 per cento: difficile capirci qualcosa.

Comunque ai fini dell’impatto sul pagamento delle cedole del BTP Italia, senza porsi tante domande, si può fare riferimento alla tabella di Bankitalia che periodicamente titolo per titolo, pubblica queste utili informazioni, distinguendo tra capitale rivalutato e cedole, la cui somma viene accreditata alle diverse date. E’ anch’essa un po’ criptica, ma serve allo scopo in attesa di capirci qualcosa in più. Da aprile 2023 a oggi la quota in euro di capitale rivalutato per l’inflazione passa per ogni 1.000 euro da più di 50 a 9 euro. Il busillis dell’inflazione è in questi due numeretti, l’anno prima la dinamica era di segno opposto. Tutto ruota, come al bingo, intorno a quando si è comprato il titolo. Non è un caso tuttavia, ma c’è una forte razionalità economica che rimanda ai prezzi e ai tassi di interesse, le grandezze che in fondo cambiano la vita alle persone.

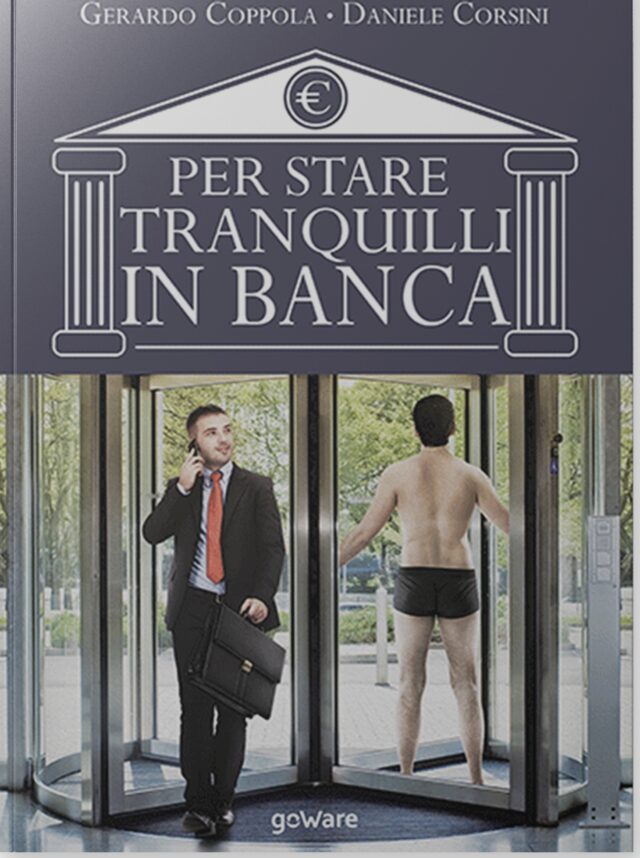

Tutto quanto premesso e pensando di fare cosa utile,riporto l’articolo di qualche mese fa, il primo di tre, con cui si forniva qualche delucidazione al riguardo. Mi rendo conto che il MEF potrebbe dedicare maggiore attenzione alla comunicazione. In realtà, lo fa e pure bene (vi consiglio di guardarci nei link in basso) ma non basta. I titoli della specie sono dedicati a famiglie e piccoli risparmiatori e quindi è essenziale una buona capacità di divulgazione che è tuttora un pò insufficiente. Perchè non farne seminari di Educazione Finanziaria, partendo dalla semplice illustrazione di un solo titolo indicizzato, uno e basta ? Per stare tranquilli quando si parla del nostro risparmio e per stare tranquilli anche in banca, ovviamente. A buon intenditore poche parole!

“““““““““““““`

Tempo di incertezza, di massima incertezza che sballa previsioni, analisi e prospettive dei numerosi policymaker. Girano un pò a vuoto e quindi perdono terreno nel dibattito accademico. Eppure se riuscissimo a spiegare il presente della nostra economia e della finanza avremmo fatto una opera meritoria. Non fosse altro per la dimensione sistemica e strutturale dei nostri problemi. Pensiamo ai servizi bancari, agli ultimi posti delle graduatorie internazionali, oppure al debito pubblico italiano. Esso è un monstre con cui convivere per generazioni senza capirci granché. E’ il nostro risparmio. Capire se è meglio sottoscrivere un BTP semplice o un BTP Futura o ancora un BTP Italia è impresa ardua per il risparmiatore. E a chi chiedere ?

Con questo in mente, dopo varie ricerche artigianali sono andato alla fonte. Ho bussato al MEF e ho chiesto che mi spiegassero il significato della clausola inclusa nel Regolamento della prossima emissione del BTP Italia:

“In caso di deflazione nel semestre non vi è addebito e non è dovuto alcun pagamento da parte dell’investitore (floor sul capitale). In caso di inflazione nei semestri successivi, la rivalutazione del capitale avverrà solo qualora l’indice torni a superare il livello massimo raggiunto nei semestri precedenti. “

La risposta, giunta per mail, dopo poche ore è stata una interessante sorpresa: una lezione …..di Educazione Finanziaria che non avevo né chiesto né sollecitato.

Ecco cosa mi hanno risposto.

Ufficio Comunicazione del Dipartimento del Tesoro – Ministero dell’Economia e delle Finanze

Servizio Relazioni con gli Investitori e Comunicazione Dipartimentale (SIRCOM – Ufficio I)

“in riferimento alla sua richiesta sul Btp Italia, che verrà emesso per la diciottesima volta per risparmiatori individuali ed affini dal 14 al 16 novembre p.v, salvo chiusura anticipata, le presentiamo di seguito alcuni esempi relativi al calcolo della cedola:

in caso di crescita dell’inflazione, l’importo della cedola semestrale è calcolato come Tasso cedolare reale annuo/2 per il capitale nominale sottoscritto rivalutato in base al nuovo coefficiente di indicizzazione (CI). Con un tasso annuo di X % ed un capitale investito di 100, si avrebbe:

– Cedola semestrale = X %/2 * 100 * CI

In caso di riduzione dell’inflazione, la cedola semestrale è calcolata sul capitale nominale sottoscritto non rivalutato, quindi viene corrisposto il tasso cedolare reale minimo garantito:

– Cedola semestrale = X %/2 * 100

Da ultimo, le forniamo due esempi che possono chiarirle meglio il meccanismo di applicazione dell’inflazione al calcolo della cedola.

Se ipotizziamo che l’inflazione sia arrivata al suo picco, diciamo del 6%: ogni anno gli aumenti degli indici di qualunque altra misura – ipotizziamo il 3% – si tradurrebbero in un aumento dei prezzi di quella percentuale, anche se inferiore al picco del 6%. Il BTP Italia in questo caso pagherebbe comunque la cedola e il capitale rivalutato esattamente in quella misura.

L’unico caso in cui non si avrebbe la rivalutazione del capitale è quello in cui ci sia un di calo dei prezzi (ovvero deflazione) e fino a quando l’indice di riferimento non torni al di sopra dell’ultimo che ha prodotto il pagamento (in questo esempio 6%).

Supponiamo che nel primo periodo l’inflazione sia all’1%: il primo periodo il rendimento del titolo comprenderà la remunerazione di base (cedola) più l’inflazione all’1%.

Se nel secondo periodo vi è deflazione al 2%: in questo secondo periodo il rendimento del titolo comprenderà solo la remunerazione di base del titolo (cedola).

Supponiamo invece che nel terzo periodo l’inflazione torni ad essere pari al 2%: in questo caso l’inflazione non verrà corrisposta e verrà pagata solo la remunerazione di base del titolo.

L’inflazione tornerà ad essere pagata solamente se supererà il valore del 2%, ovvero l’indice di riferimento non torni al di sopra dell’ultimo che ha prodotto il pagamento.

Per maggiori informazioni, anche relative al meccanismo di indicizzazione, la invitiamo a consultare la pagina descrittiva del titolo.

Per maggiori informazioni sulla diciottesima emissione del Btp Italia la invitiamo a consultare la pagina dedicata sul sito del Dipartimento del Tesoro, in costante aggiornamento, il Focus sul sito del Ministero dell’Economia e delle Finanze e la pagina delle FAQ del titolo.”

Come si vede dal tono professionale ma non professorale della missiva basta poco per essere compresi. Impariamo a spiegare i prodotti che si immettono sul mercato, a ricorrere ad esempi chiari e a sollecitare, prima che l’altrui denaro, l’attenzione del pubblico per capire quel che deve fare.

Al giorno d’oggi tutto appare complicato ….. i vecchi e gloriosi buoni postali della CDP (https://www.cdp.it/sitointernet/it/fogli_informativi_bfp.page) seguono anch’essi la scia delle variegate e contorte offerte d’investimento – costruite sempre piu’ su logiche “probabilistiche e assicurative” – che allettano le menti speculative ….. che accompagnano l’istinto italiota attento a possibili speculazioni, trascurando prudenze consolidate dalla storia finanziaria nazionale e internazionale.

La semplicita’ e la chiarezza tante ostentate da molti ….. nascondono insidie e fregature ….. che nessuno ama sentire …..