Tempo di lettura: 6’.

Le banche della Toscana

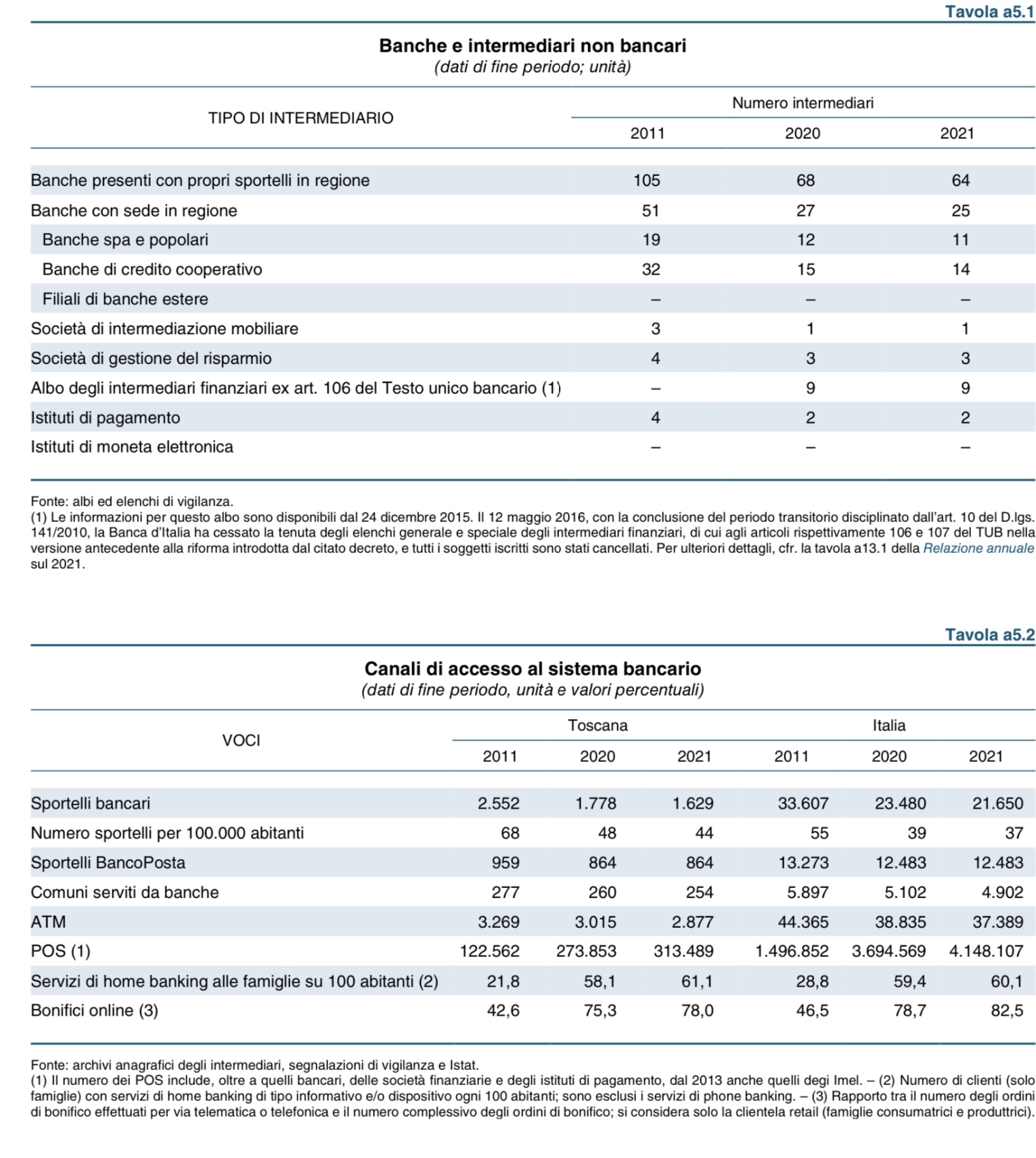

Quello che leggiamo nei numeri dalla tavola sottostante, tratta dalla Relazione regionale della Banca d’Italia appena pubblicata, è una rappresentazione dei cambiamenti che si sono avuti in Toscana nella struttura della industria bancaria e finanziaria negli ultimi dieci anni. Non sono modifiche di poco conto e fanno sollevare domande.

Dobbiamo vedere questi mutamenti in risposta 1) ai cambiamenti nella economia reale, 2) alla soluzione di criticità proprie del sistema bancario, 3) alla capacità di allinearsi alla innovazione tecnologica e finanziaria in corso.

Ebbene da nessuna di queste prospettive sembrano emergere indicazioni rassicuranti sul futuro della finanza toscana.

La drastica riduzione del numero complessivo delle banche (meno 41 nel decennio, di cui 15 con sede fuori regione) è da porre in relazione al generale indebolimento della economia regionale, dispersa tra un numero di piccole imprese più alto che in ogni altra regione italiana e le non poche crisi industriali, alcune delle quali ancora irrisolte. Il decennio si contraddistingue per il rafforzamento delle posizioni di almeno tre grandi gruppi bancari nazionali.

Quanto alle banche con sede in regione, il fattore determinante della riduzione di ben 26 unità sono state le aggregazioni per risolvere situazioni critiche sia tra le medie che tra le piccole. Non si osservano fusioni in funzione di nuove opportunità strategiche e di arricchimento dell’offerta di servizi. Anche la contorsione societaria che ha visto in Toscana l’unica bcc italiana trasformarsi in spa non ha portato alla modifica del modello di business originario.

Le concentrazioni, che hanno riguardato tutte le categorie (nel periodo, banche popolari e banche società per azioni meno 8, bcc meno 18) vanno lette dunque come operazioni di difesa, con punti critici ancora da risolvere, cosa che ridurrà ulteriormente il numero delle banche locali.

Inoltre, la condizione di debolezza strutturale del Monte dei Paschi, ancora alle prese con fabbisogni di capitale, tagli di personale e chiusura di sportelli, può essere, almeno nel breve, difficilmente propulsiva per l’offerta di nuovi servizi. Appare incerta anche la determinazione del fabbisogno di credito delle imprese, per il sostegno di investimenti e produzione, essendo gli impieghi in decelerazione.

Ha poi sempre lasciato perplessi il fatto che una regione con una economia tanto aperta all’export, con settori di punta quali il sistema moda e grandi operatori internazionali nella meccanica e nella farmaceutica, non sia stata mai attrattiva per l’insediamento di filiali di banche estere.

Quanto alla efficienza dei servizi bancari (Tavola a5.2), si osserva che il numero degli sportelli bancari ogni 100.000 abitanti è ancora superiore alla media nazionale (44 contro 37) e che il peso infrastrutturale di ATM e POS è maggiore della quota della Toscana in termini Pil nazionale, riflettendosi sul costo della intermediazione.

Le non banche

La seconda prospettiva dalla quale osservare il sistema riguarda la dimensione e l’articolazione degli intermediari finanziari non bancari, in grado di esprimere una offerta specialistica.

Essi sono in tutto 15, di dimensioni piccole se non minime, distribuiti tra intermediazione e gestione del risparmio (nel 2021 una sola sim contro tre nel 2011, tre sgr contro 4 dieci anni fa), 9 società finanziarie (distribuite tra credito al consumo, finanza varia, rilascio di garanzie), 2 istituti di pagamento (erano 4 nel 2011). Nessun istituto di moneta elettronica ha sede in regione.

La biodiversità del sistema non bancario si contraddistingue dunque per un’offerta ridottasi in attività dove l’innovazione ha un ruolo di rilievo, quali la gestione del risparmio (nonostante che i soli depositi bancari delle famiglie toscane siano superiori a 70 miliardi e quelli delle imprese sfiorino i 30) e nei pagamenti digitali. Agli albori attività come open banking e Fintech, in specie se a servizio della pmi.

Sul risparmio che si genera in Toscana si sostiene che altri 50 miliardi di disponibilità facenti capo a imprese e famiglie siano dirottati direttamente su banche (e altri intermediari) fuori regione, le quali nel tempo hanno acquisito importanti aziende come le Casse di Risparmio e la maggiore Banca Popolare.

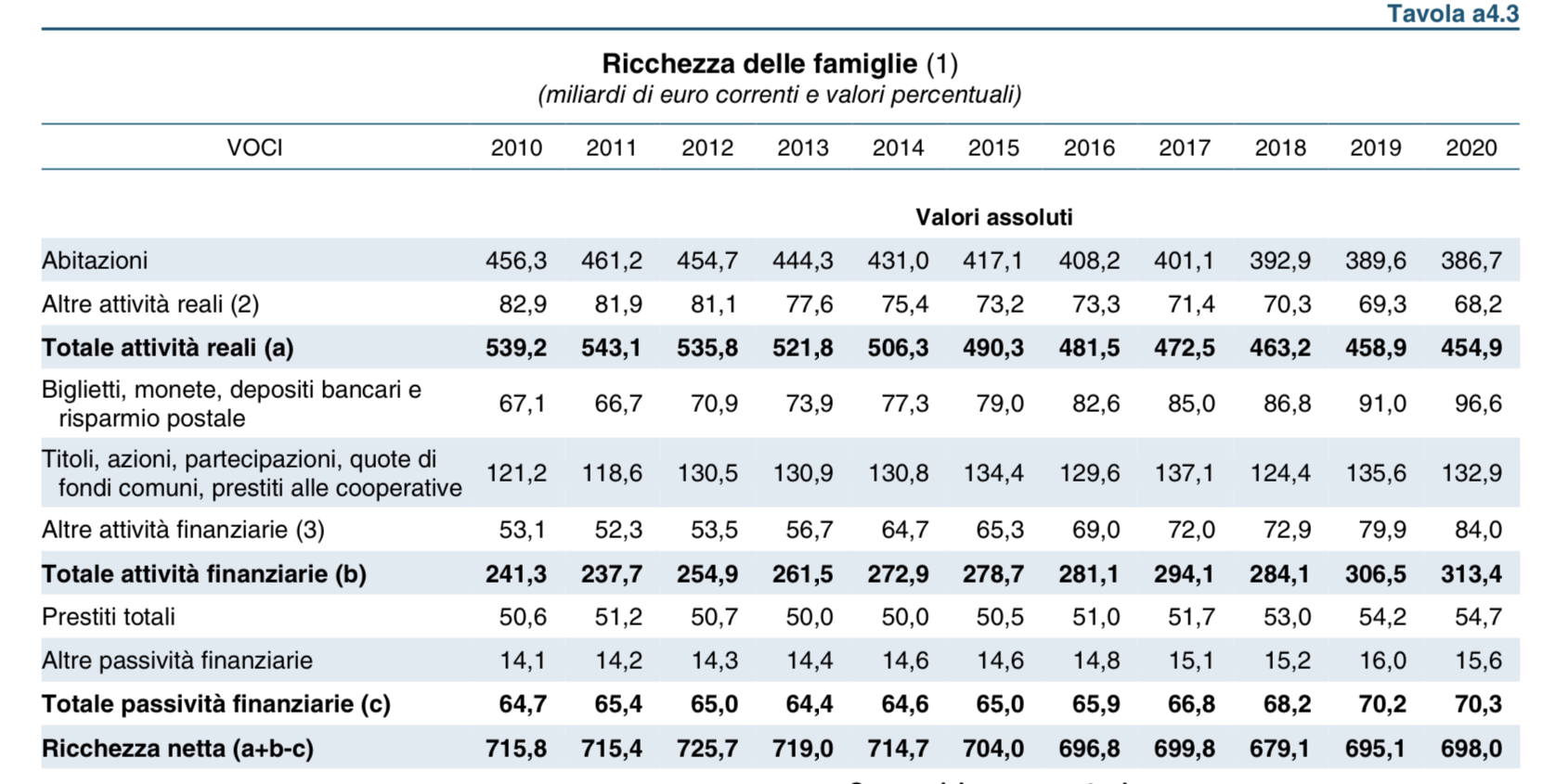

In questa tavola, l’ammontare e la ripartizione della ricchezza complessiva netta delle famiglie toscane, che ne dà una immagine di tutto rispetto.

Rinnovamento del banking e della finanza d’impresa

Ora è senza dubbio riduttivo leggere il livello della intermediazione creditizia in Toscana unicamente in ottica territoriale, in un contesto di sempre maggior apertura dei mercati e di trasformazione dell’economia in senso digitale.

Ma è pur vero che una tanto drastica contrazione del sistema avente sede in regione e la dislocazione al di fuori del territorio dei centri decisionali di banche nazionali devono far riflettere sull’adeguatezza della risposta ai fabbisogni espressi dalle peculiarità territoriali.

La struttura del sistema bancario e finanziario toscano si mostra in netta ritirata rispetto a dieci anni fa, rendendo legittimo chiedersi se le condizioni di debolezza societaria, finanziaria tecnologica che si riscontrano nella piccola impresa possano attribuite al fenomeno ed essere d’ora in poi adeguatamente fronteggiate.

Quali proposte? La necessità più rilevante riguarda il modello di business della banca locale, che ancora rimane un segmento importante nella regione.

Oggi appare riduttivo il criterio della vicinanza fisica al territorio quale prevalente vantaggio informativo. L’accumulo di crediti non performing non ha fatto differenze a favore della banca locale, che spesso è andata incontro a crisi irreversibili per il deterioramento degli impieghi alla economia a lei più prossima.

Modelli di calcolo sempre più efficienti e basi dati sempre più ricche di informazioni analitiche andranno messi a fondamento della valutazione del merito creditizio di un’impresa, dando rilevanza ad aspetti più oggettivi e meno discrezionali della relazione.

Le possibilità dell’open banking aprono sul valore strategico dell’informazione e dei servizi in tempo reale, cui la banca locale non potrà sottrarsi, pena l’acquisizione di clienti contrassegnati da una minore coerenza informativa e quindi più rischiosi. Un’adeguata robustezza informativa alla base delle relazioni di clientela potrà evitare anche improvvise politiche di derisking e di restrizione creditizia.

Dalla banca locale, oltre a un maggior sforzo di efficienza, dovremmo aspettarci policy di inclusione finanziaria, offerta di prodotti bancari e finanziari di base, programmi di educazione finanziaria a protezione delle parti più deboli.

Il tema poi della gestione della relazione tra rischio ambientale e rischio creditizio diventa una linea lungo la quale il localismo bancario può esprimere una sua naturale vocazione, aiutando nel recupero delle condizioni di vivibilità nei centri minori e nella valorizzazione delle produzioni tipiche. Il territorio toscano è particolarmente ricco di entrambe le opportunità.

Industria locale e finanza locale insieme per obiettivi comuni

I nuovi servizi di open banking richiedono processi integrati, offrendo la possibilità di mettere a fattor comune le esperienze del mondo industriale e di quello finanziario e bancario.

Un mercato, le cui procedure offrono spazi di ottimizzazione, è quello delle utility regionali (rifiuti, energia, acqua), con processi amministrativi e di pagamento più fluidi e sicuri. La bollettazione delle utenze può essere utilmente impiegata anche come veicolo per appoggiarvi altre operazioni, quali il rimborso di rate di prestiti finanziari o altre spese ricorrenti. Istituti di moneta elettronica e di pagamento possono offrire una gamma di servizi alla economia locale a costi minori degli attuali.

Per un’economia fatta di tante piccole entità imprenditoriali l’ottimizzazione dei flussi di incasso e pagamento diventa risorsa per generare liquidità interna.

Il sistema soffre di questa mancata visione, stante la pressoché totale assenza di intermediari specializzata. Ciò che può essere messo a frutto si fonda sull’originalità dei modelli di business che si riesce a proporre. Ci si aspetta che gli investimenti in questo settore crescano adeguatamente.

Il ruolo della società finanziaria regionale

Anche il ruolo della finanziaria pubblica regionale richiede una sua rivisitazione, uscendo dal business prevalente del rilascio di garanzie creditizie. Essa dovrebbe diventare un punto di indirizzo per la diffusione di innovazione e di assistenza all’impresa, in collaborazione con le professioni. Alla pmi toscana, come ad altre regioni, è in genere mancata una funzione consulenziale adeguata, volta a sviluppare scelte funzionali e coerenti nel medio-lungo periodo sul piano del reperimento delle risorse e della organizzazione. Ne hanno risentito gli assetti societari e di governance, la capitalizzazione, la progettualità e la resilienza alle crisi.

Su questo versante, i miglioramenti della condizione finanziaria non vanno perduti, ma fatti evolvere verso strumenti adeguati a sostegno degli investimenti e del ciclo della produzione, fine pure a modalità dì approvvigionamento di beni as-a-service può rappresentare una benefica novità sul piano tanto tecnico che finanziario.

Gli stimoli da fornire alla domanda di innovazione determinerebbe risposte dal lato dell’offerta, tramite la costituzione di nuovi intermediari specializzati.

In conclusione, il riequilibrio della struttura finanziaria locale per rispondere al meglio alle occorrenze della struttura produttiva locale si fonda sullo sviluppo di nuovi modelli di business, sulla rigenerazione di soggetti che agiscano da catalizzatori di nuove specializzazioni, su programmi diffusi di investimento in capitale tecnologico e umano.

Siamo convinti che una più netta azione di finanziarizzazione dell’economia locale condotta da soggetti locali possa contribuire a contrastare arretratezze e fragilità della struttura produttiva, grazie a una maggiore consapevolezza delle precipue necessità, rispetto a chi opera secondo una visione più generale, in cui prevalgono ragioni di scala e di indifferenziazione dei prodotti.

La scheda delle banche toscane e’ sovrapponibile a quella di tante altre regioni italiane. Tanto da farmi pensare che non sono banche o lo sono per modo di dire visto che pesano poco sull’intermediazione regionale.A che servono sospese come sono tra la voglia di durare ancora e la condanna della storia a un destino riduttivo? Economie regionali, banche regionali progressivamente sparite o quasi in ossequio a un gigantismo economico che si e’ rivelato l’ultimo miraggio prodotto dal nostro sistema economico.

Gli esempi concreti sono più efficaci delle riflessioni generali e i fatti ci offrono materiale abbondante. Occorre modificare la mentalità…

La Toscana offre un chiaro esempio di come le banche siano lontane dal ruolo che dovrebbero rivestire. Allo stesso tempo, la consapevolezza delle criticità va indirizzata a soluzioni non tattiche bensì strategiche, con evoluzioni durature nel tempo: dalla offerta di servizi professionali che intermedino tra pubblico e privato, dalla interazione attiva con le imprese locali, dalla educazione finanziaria a soluzioni efficienti su qualità e convenienza dei servizi pagamento. Insomma: abbiamo l’occasione di porci come banco di prova per un approccio non difensivo ma proattivo, non di breve momento ma di lungo periodo. Se poi non vogliamo ascoltare le campane che chiamano a raccolta, ricordiamoci, domani, che siamo i primi responsabili del nostro futuro.