Tempo di lettura: 5’.

Gli intermediari e le istituzioni alle prese con l’industria nascente del Fintech debbono tra le altre cose compiere uno sforzo di convergenza del linguaggio, con l’obiettivo di evitare fraintendimenti, aventi riflessi in termini di sviluppo della nuova tecnologia finanziaria e di rischi per i consumatori.

Una tassonomia condivisa diventa strumento essenziale per costruire una corretta comunicazione tra operatori, autorità di settore e utenti finali.

A questo riguardo un breve ma chiaro articolo di due ricercatori della Banca dei regolamenti internazionali appare di aiuto, attraverso una efficace classificazione dei fattori che intervengono nella produzione di attività Fintech, aiutando anche a inquadrare il grado di robustezza delle soluzioni proposte dai vari produttori.

Prima di dare un esempio concreto di applicazione di questo schema, ecco una breve descrizione delle definizioni proposte dai due autori, con alcune nostre aggiunte e specificazioni, in aderenza alla immagine allegorica della pianta del Fintech.

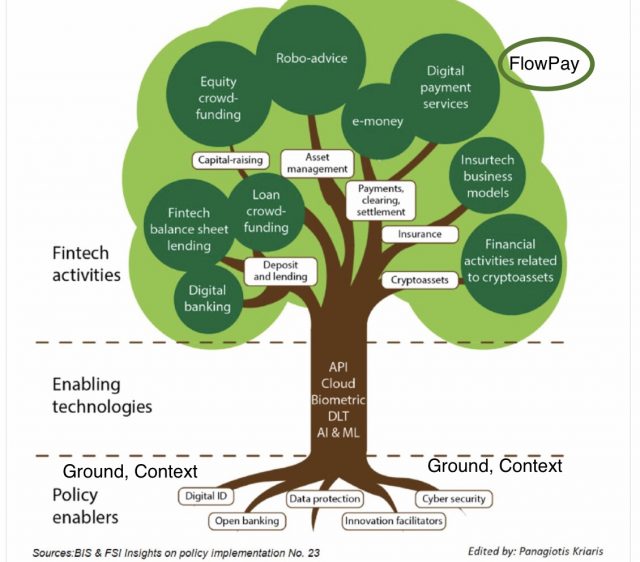

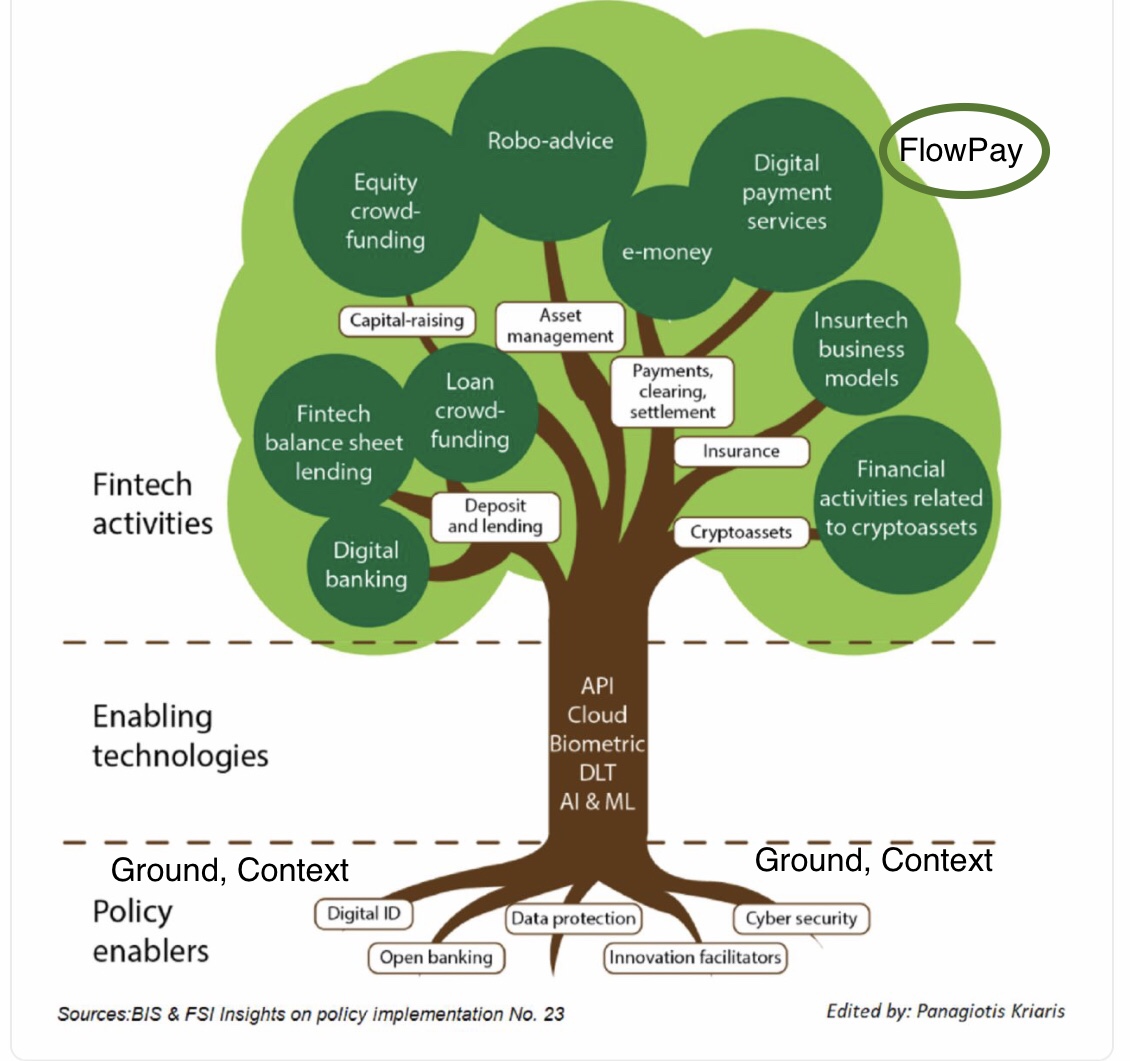

L’albero del Fintech

Il terreno (ground) dal quale cresce l’albero del Fintech è il contesto operativo sul quale si propone di incidere l’innovazione fintech, contrapponendosi a inefficienze o limitazioni delle pratiche in uso, mediante nuovi servizi che propongono soluzioni radicalmente migliorative.

Il grado di distruttività dell’innovazione tecnologico-finanziaria è direttamente connessa alla rimozione di prassi affermatesi nel tempo per aggirare normative (ad esempio fiscali) o rendere solo apparentemente più fluide le relazioni finanziarie.

Le più significative soluzioni Fintech vanno nella direzione di proporre standard operativi, che mirano a non assecondare peculiarità, ritenute inefficienti e costose, privilegiando uno stesso linguaggio comunicativo.

Le radici della pianta sono identificate con gli abilitatori istituzionali (policy enablers) del Fintech, cioè le politiche governative e delle autorità di settore, anche in recepimento di normative internazionali, e la predisposizione di infrastrutture.

Si possono al riguardo citare la seconda Direttiva Europea sui servizi di pagamento, con l’introduzione del concetto di open banking e la previsione di nuovi servizi come l’accesso ai conti e l’iniziazione dei pagamenti, l’istituzione di hub per l’innovazione e di sandbox regolamentari, l’introduzione della identità digitale e degli obblighi di archiviazione elettronica della fatture, la istituzione di piattaforme digitali pubbliche e private per i pagamenti istantanei, la introduzione di standard, come la messaggistica uniforme Sepa o la più recente Request to Pay, promossa da EBA.

Il tronco dell’albero del Fintech identifica le tecnologie necessarie allo sviluppo di nuove applicazioni. Esse sono l’asse portante che rende possibile l’offerta di nuovi servizi finanziari il cloud computing, l’intelligenza artificiale, il DLT, il machine learning.

Esse applicano linee di sviluppo tecnologico, che contraddistinguono l’attuale fase di sviluppo informatico, per offrire soluzioni ai temi della sicurezza, della rapidità e della economicità dei nuovi servizi finanziari, per i quali la compliance alle regole è condizione irrinunciabile di un’offerta trasparente e rispettosa della legalità.

La chioma dell’albero, con le sue diramazioni, raccoglie le varie attività Fintech, secondo la propensione alla innovazione in aree diverse della finanza. Vanno dall’equity crowdfunding al digital banking, dalle attività correlate alle criptovalute, dall’asset management all’insurtech, alle applicazioni di pagamento digitale.

Sono l’espressione della biodiversità del settore. In generale, il loro sviluppo dipenderà oltre che dalla spinta tecnologico-finanziaria degli operatori dalla capacità dei regolatori di adattarsi alle esigenze del mercato, mostrandosi disponibili ad allontanarsi dalle regole applicate alla finanza tradizionale. Il dibattito appena avviatosi intorno alla Finanza Decentralizzata (DeFi) determinerà cambiamenti rilevanti anche nel central banking.

FlowPay esempio concreto di Fintech, utile alle imprese

FlowPay esempio concreto di Fintech, utile alle imprese

Ora, vediamo a titolo di esempio il caso di FlowPay leggendolo attraverso la tassonomia che scaturisce dall’immagine dell’albero.

FlowPay è un Istituto di pagamento (autorizzato da Banca d’Italia iscritto al relativo albo) per attività di Informazione sui conti (AIS) e di Iniziazione dei pagamenti (PIS), che ha analizzato il fenomeno del credito commerciale tra imprese, sviluppando un processo integrato di gestione di incassi e pagamenti, al fine di contribuire alla mobilizzazione di capitale circolante e quindi al reperimento di fonti di liquidità.

Le sue soluzioni appartengono alle attività fintech dei pagamenti digitali, piccolo ramo della chioma dell’albero del Fintech.

Il primo rilevante passaggio ha riguardato l’analisi di contesto, cioè il terreno di crescita dell’attività Fintech che si è inteso sviluppare. Nel caso di specie l’attenzione si è focalizza sulle inefficienze strutturali nel flusso degli incassi/pagamenti tra piccole e medie imprese.

Il problema da affrontare è la velocizzazione dei tempi medi di incasso delle fatture, oggi attorno a 73 giorni (dati Cerved), che amplifica la dimensione del credito commerciale fino a oltre 500 mld. Di detti tempi medi almeno 17/18 giorni sono attribuibili a ritardi di esecuzione dei pagamenti per tatticismi, inefficienze operative di varia natura ed altre cause che allungano di oltre il 20% i tempi negoziati tra le parti.

Anche il credito autoliquidante delle ricevute bancarie emesse a fronte dei crediti commerciali vantati appare sempre un più una modalità farraginosa e costosa, sia per le pmi che per le banche finanziatrici, tra l’altro non assimilabile allo standard europeo centrato sul factoring. I diffusi rinnovi, gli insoluti e i tempi di accertamento dell’esito degli incassi hanno infatti effetti sul rating creditizio delle imprese presentatrici e sugli assorbimenti patrimoniali delle banche.

Agire sulla riduzione anche di pochi giorni dei tempi medi di incasso porta, stanti le quantità in giuoco, immediati e sensibili benefici sulla condizione di liquidità delle imprese.

Le radici del processo FlowPay traggono nutrimento dalla più recente normativa sull’open banking dettata dal Seconda Direttiva Europea sui servizi di pagamento, che incentiva a rompere processi tradizionali, in nome di una maggiore concorrenza tra banche e non banche.

Nel caso di specie, il processo è stato costruito integrando le informazioni ricavate dagli archivi della fatturazione elettronica con modalità ottimizzate di estinzione delle fatture, fino a ordinarne l’esecuzione attraverso le piattaforme degli Instant Payment, per assicurarne, oltre che rapidità, anche irrevocabilità e raggiungibilità.

Il fattore dalla messaggistica standard è stato coltivato al punto da essere FlowPay divenuto membro del Comitato Tecnico del Gruppo di Berlino, promosso dall’Autorità Bancaria Europea (EBA) per la messa a punto della Request to Pay, processo che pone il creditore, su autorizzazione del debitore, nella condizione di scatenare il pagamento senza ritardi rispetto ai tempi contrattualmente stabiliti.

Il tronco, cioè la tecnologia messa a punto da FlowPay è rappresentata dalle API sviluppate per interfacciare sia le informazioni contenute negli archivi della fatturazione delle imprese sia le applicazioni gestionali delle banche, presso le quali sono radicati i conti dei creditori e dei debitori.

Il ricorso alla tecnologia del Distributed Ledger consente di dare certezza alle transazioni, ordinandole nella tempistica da seguire. Lo sviluppo è stato di volta in volta testato presso le Sand Box regolamentari dell’Autorità Antitrust inglese e dell’EBA.

Volgendo di nuovo l’attenzione alla metafora della chioma dell’albero, non è difficile immaginare la innovazione di FlowPay come un virgulto, in grado di diventare un ramo sempre più vigoroso dedicato ai pagamenti digitali, in quanto capace di costituire, sviluppandosi, una vera e propria innovazione di sistema.

Essa può essere utile anche in funzione del recupero di risorse finanziarie, in una fase in cui le prospettive di un maggior rigore selettivo delle banche causa la fine dei sostegni ricevuti durante la pandemia, accompagnate dalla previsione di politiche meno accomodanti delle Autorità nel fornire liquidità al sistema e di tassi di interesse in crescita per i paventati rischi di inflazione possono incidere negativamente sulla liquidità delle imprese.

Il processo messo a punto da FlowPay consente di eliminare inefficienze nella gestione del rapporto debito-credito, grazie anche a servizi di informazione aggiuntiva sulla tenuta dei conti per indirizzare al meglio le decisioni aziendali in materia di tesoreria.

Insomma è su uno scenario innovativo come questo che si realizza una dialettica costruttiva tra policy di indirizzo pubbliche e risposte del mercato, in grado di attivare al massimo i benefici dell’albero del Fintech del quale la soluzione FlowPay riprende tutte le caratteristiche.