Tempo di lettura: 5’.

Il passato bancario è ancora tra noi

Antropomorficamente parlando, la prima parte del titolo è un po’ macabra, ma oramai ci siamo abituati a vederla come ricorrente soluzione delle tante crisi bancarie degli ultimi anni, magari propinata con il termine più eufemistico di ‘spezzatino’.

Prima che le parti buone della banca fallita scompaiano definitivamente tra le braccia di qualche sovvenzionato (dal contribuente) salvatore, le parti ammalorate, sezionate in pezzi più o meno grandi, vengono gettate a esperti di crediti irrecuperabili, anch’essi spesso finanziati con denaro pubblico, mentre un cospicuo numero di dipendenti viene accompagnato, volente o nolente, al pensionamento anticipato e centinaia e centinaia di sportelli sono dirottati verso qualche altra banca, che dice di averne bisogno per il suo sviluppo. Il mistero è per farci che cosa, dato che si marcia verso il digitale e agli sportelli bancari ci va sempre meno gente? Ma non divaghiamo, una ragione ci sarà!

I clienti, che da queste operazioni di aggregazione forzata vedranno ridotte le linee di credito di cui hanno fino a quel momento usufruito, richiamano alla mente le anime morte di Gogol, compravendute senza che ne abbiano manifestato la volontà (o a loro insaputa, come verrebbe più modernamente da dire). Ne conosco alcuni che in pochi anni si sono visti via via trasferire sotto le insegne di quattro banche diverse, prima di trovare pace (ma non è detto migliori servizi) alla fine di questa surreale catena. Sarebbe da domandarsi dove va a finire la tanto decantata customer experience.

Quando il funerale della banca è terminato, c’è chi celebra l’evento come la migliore delle soluzioni possibili, tirando in ballo il valore supremo della stabilità finanziaria. Qui sarebbe da scomodare Voltaire e il suo Candide, ma non vorremmo che qualche autorità avesse ad offendersene. Anche se non dovremmo perdere memoria di chi ha prima esaltato la banca tipica italiana come un valore assoluto per l’economia e la società, quindi non ne ha prevenuto le crisi laceranti e alla fine ha accondisceso a costose (per risparmiatori e contribuenti) e definitive sepolture.

Ora è tardi per lamentarsi che l’equilibrio tra grandi e piccole banche tradizionali non ci sia più. Dopo le storie da brivido vissute con banche locali di mezza Italia, restano da sistemare i pezzi di Monte dei Paschi, Carige e Popolare di Bari. Non proprio una bazzecola.

Consapevoli di poco realistici confronti tra la complessità dei problemi ancora da risolvere e la dimensione per ora irrisoria del new banking, proviamo a dire qualcosa di alcuni incoraggianti segnali di rinnovamento.

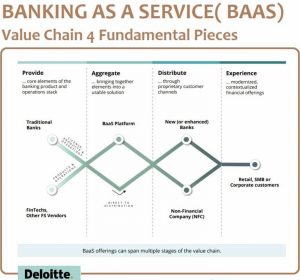

Il bisogno di nuove architetture

Oggi l’espressione della banca fatta a pezzi potrebbe iniziare ad avere una diversa, più positiva accezione: quella della banca fatta di pezzi, cioè composta di parti diverse. In termini più espliciti, si tratta di un banking ottenuto associando le attività specializzate di intermediari finanziari, magari minori, che, creando tra di loro partnership, mirano a offrire servizi al mercato, come fino ad oggi hanno potuto fare le banche, grazie alla loro licenza esclusiva. Il collante dei servizi on line sono ovviamente la tecnologia e Internet. I processi si prestano a essere totalmente riscritti, secondo la logica della banca digitale. Il risparmio in termini di requisiti di capitale è assoluto.

Di questa sorta di ingegneria si parla ancora poco, ma sarebbe opportuno seguirla fin d’ora affinché si crei consapevolezza delle opportunità e dei rischi, che si aprono grazie a queste nuove aggregazioni.

Sul piano soggettivo, possono essere iniziative di integrazione promosse da banche digitali, istituti di pagamento e di moneta elettronica, società finanziarie, società di intermediazione mobiliare, società di gestione del risparmio, mediatori creditizi, oltre alle nuove realtà del Fintech. Ma nei confronti di queste novità è presente anche l’interesse di fornitori di servizi professionali alle imprese, come i provider della fatturazione elettronica e di prodotti gestionali, i system integrator, le utilities, le piattaforme digitali, gli ousourcer, le società di analisi di dati e di attribuzione di rating di credito.

Sul piano oggettivo, si coglie l’impegno a costruire nuovi processi integrati, che si rivolgono al credito, ai pagamenti, al risparmio, in un’ottica che trascende le soluzioni digitali di mero consumo, per mirare a soluzioni di sistema, cioè a intervenire su rapidità, economicità e sicurezza delle applicazioni informatiche per ottenere risultati in termini di efficienza generalizzata, secondo il paradigma dell’ as a service.

Si è in presenza di un potenziale cospicuo di soluzioni bancarie “a geometria variabile”, secondo la capacità di attrarre risorse e sviluppare nuovi modelli di business.

Non si tratta tuttavia di assemblare un Frankestein di artificiose mostruosità, quanto un Frankestein, nel quale le sinergie di processo sono il filo di sutura di singole e specifiche parti della costruzione.

Il pivot tecnologico di questa trasformazione, che nasce con le aperture introdotte dalla Psd2 e dall’open banking, sono le API, che, finalizzate a creare un nuovo contesto concorrenziale, consentono di sviluppare servizi di trattamento dell’informazione su base di maggiore analiticità a vantaggio dell’impresa e dei suoi sovventori. Si assiste in questi giorni alla aggregazione sotto un’unica proprietà del maggior operatore nel trattamento delle informazioni commerciali (Cerved) e del maggiore outsourcer di informatica bancaria (Cedacri), operazione che fa preludere a investimenti rilevanti nel business process outsourcing e nella intelligenza artificiale.

Si dovrà anche mirare a utilizzare massivamente le piattaforme dei pagamenti istantanei come Tips e RT1, i nuovi standard della messaggistica di pagamenti europea, come la Request to Pay, le tecnologie DLT e le infrastrutture di sistema come PagoPa, in un’ottica di integrazione tra circuiti.

È importante che queste iniziative siano accompagnate dall’utilizzo sistematico di ambienti di sperimentazione, quali le Sand box (la prima è stata da poco istituita anche in Italia) e gli hub dove si scambiano esperienze Fintech.

Nuovi fermenti e nuove abilità

Si percepisce un crescente fermento nella ricerca di accordi commerciali, ma anche societari tra i soggetti avanti menzionati, ispirati dalle sinergie che possono scaturire dalla integrazione di attività e dei processi ad esse sottesi, per creare nuovi modelli di business.

Nella loro costruzione è bene che gli aspetti di governo societario non prendano il sopravvento rispetto alla qualità dei processi da sviluppare, perché non ci si disperda in logoranti trattative di quote da possedere. La diffusione di queste innovazioni richiederà senza dubbio tempi medio-lunghi, per rimuovere un po’ alla volta la centralità della banca tradizionale. Gli investitori dovranno con lungimiranza e dotazione di mezzi assecondare la sostenibilità finanziaria dei progetti di investimento.

Le modalità di collaborazione tra coloro che si predispongono al nuovo contesto dovrà basarsi sulle abilità di coniugare aspetti regolamentari, tecnologici e di mercato, nelle quali l’approccio al prezzo dei servizi avrà determinanti diverse rispetto a quelle praticate nella intermediazione tradizionale.

La sfida è aperta anche per le autorità, che dovranno adeguare le loro funzioni di controllo, per evitare l’insorgere di bolle create da mode transeunti e/o speculazioni, nel naturalmente caotico mondo delle start up Fintech. Auspichiamo che venga messo in atto un metodo di osservazione/valutazione di queste nuove aggregazioni (non soltanto delle singole componenti vigilate), puntando decisamente sul criterio della proporzionalità della regolamentazione, come incentivo per gli intermediari più piccoli a competere.

Quanto alle competenze e alle sensibilità manageriali dei nuovi protagonisti, dobbiamo infine essere fiduciosi che essi sappiamo affrontare con realismo ed efficienza la domanda di servizi proveniente dal mercato, senza indulgere in una “creatività a tutti i costi”.

D’altro canto il mercato italiano di start up, scale up, unicorni et alia è mille miglia lontano da quello di altri paesi, Usa in primis, quanto ai valori che vi si spuntano e ai mezzi finanziari che vi si investono.

“Fare molto con poco” è l’esercizio che impegna chi da noi si dedica al “nuovo nel banking”: un più esteso e sistematico confronto tra tutti i portatori di interesse sarebbe in questo momento auspicabile per definire contorni e direzioni di crescita del settore, evitando al rinnovamento il rischio di un destino di nicchia e di sprechi.

Per poter svolgere determinati compiti manageriali occorrerebbe aver avuto esperienze (o meglio ancora aver ricoperto cariche specifiche) in comparti specialistici variegati, che consentono di praticare e verificare in prima persona le proprie idee strutturali e organizzative in genere.

Daniele Corsini, per le sue composite esperienze, gia’ prima del suo ingresso in Banca d’Italia e successivamente nei diversi rilevanti ruoli esterni, costituisce un valido esempio che testimonia l’ottimizzazione tra teoria e pratica.

L’articolo da lui proposto ne e’ chiara dimostrazione, per la lucida e l’apparente semplicità’ con cui evidenzia luci e ombre del sistema bancario e finanziario del nostro tempo: crisi e diverse ipotesi di soluzioni comprese.

L’efficacia nel messaggio non e’ pero’ cosa comune.

In un recentissimo intervento nella trasmissione di Iacona su Rai 3, le brevi e vaghe riposte fornite in bankitaliese da un alto dirigente a esplicite domande, hanno rappresentato un chiaro esempio di come usare tante forbite parole per sostanzialmente non dire nulla ed eludere cosi’ in pratica ogni domanda.

Leggere gli articoli di Corsini che, dopo aver vissuto per tanto tempo e ad alto livello in quello stesso ambiente, dimostra come in ogni contesto sociale c’e’ sempre chi conosce bene il lessico che potrebbe tornare adatto a risposte, allo scopo di far capire ad altri, normali, ogni cosa. Mi auguri che il suo impegno nei vari media continui, per consentire – ai meno addetti ai lavori – la possibilità’ di comprendere meglio le problematiche trattate.

Solo pochi sono capaci di saper rendere comprensibili questioni complesse – e spesso pure interconnesse – con una esposizione chiara e solo apparentemente semplice.

Corsini e’ uno dei fortunati dotati, che pubblica anche su questa piattaforma web articoli di estrema attualita’.

Con grande lungimiranza illustra nel suo scritto una serie di aspetti che interessano il sistema bancario e l’area finanza in genere.