Tempo di lettura: 6’. Leggibilità **.

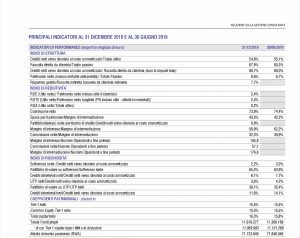

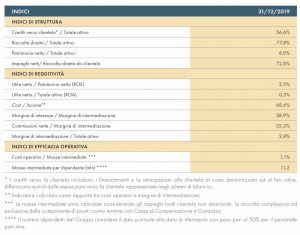

Il credito cooperativo sta vivendo una fase nuova, ricca di eventi significativi. Per la prima volta nella sua storia, il romano Gruppo Bancario Cooperativo ICCREA e l’omologo trentino Cassa Centrale Banca hanno presentato i rispettivi bilanci consolidati al 31 dicembre 2019.

Nei due documenti sono aggregati i dati delle rispettive capogruppo, delle società controllate, nonché quelli delle bcc aderenti a ciascun raggruppamento: 140 per Iccrea, 79 per Cassa Centrale Banca. Abbiamo la rappresentazione dei due sistemi e per somma quella dell’intero movimento bancario cooperativo (per completezza è da aggiungere il sistema delle banche cooperative della provincia di Bolzano che hanno una diversa configurazione e possono operare soltanto in quella provincia).

L’uscita dei due bilanci consolidati è avvenuta nel quasi silenzio degli addetti alla fine dello scorso mese di luglio. Tra centinaia e centinaia di pagine, il movimento si racconta nella storia passata, presente e soprattutto futura.

Entrambi i mondi sono composti da realtà individuali di dimensioni eterogenee, essendo le BCC presenti in tutto il paese con volumi operativi unitariamente trascurabili, ma degni di considerazione se presi nel loro insieme.

Il Gruppo ICCREA è la terza banca italiana e CCB è tra le prime dieci. Piccole da sole, insieme costituiscono una realtà notevole, tenendo anche conto dell’attuale grado di frazionamento del sistema italiano.

In questo breve articolo vorremmo soffermarci su alcune questioni di natura economica per concludere con aspetti di governance in prospettiva.

Senza commentare le differenze che contraddistinguono i risultati delle due entità, ci soffermiamo sulla sostenibilità reddituale a medio termine dei processi di intermediazione del credito cooperativo in un contesto di mercato che diventa maggiormente competitivo per la presenza di grandi banche e che, anche a seguito della pandemia, chiede modelli di business radicalmente diversi dal passato.

Forte spinta della componente informatica, relazioni con la clientela da remoto, cultura bancaria degli addetti, chiusura dei punti vendita non redditizi solo per indicare alcuni fattori di natura industriale che orienteranno i rapporti tra banca e clientela. Il lavoro di efficientamento da fare da parte del credito cooperativo è davvero molto rilevante.

Quello che troviamo scritto nei bilanci appena approvati è in buona parte quello che già sapevamo, in base a precedenti analisi. Non poteva cambiare granché. La questione invece riguarda quello che non vi abbiamo trovato. In effetti, i due ponderosi documenti non possono limitarsi ad un mero esercizio contabile di aggregazione di dati, ma debbono essere un rendiconto analitico dell’attività di vigilanza della capogruppo sulle banche affiliate. La riforma del credito cooperativo ha dato infatti poteri di coordinamento e direzione alle capogruppo molto pregnanti che si avvalorano, contemplando il monitoraggio delle situazioni reddituali e patrimoniali delle singole BCC. Questo disegno innovativo e unico in Europa si completa con strumenti finanziari altrettanto innovativi e unici, predisposti per le situazioni di crisi. Vale la pena soffermarsi su uno di essi che realizza una sorta di ibrido tra capitale di rischio e capitale di debito: le azioni di finanziamento.

Le Bcc che si trovano in situazione d’inadeguatezza patrimoniale o in amministrazione straordinaria, possono emettere azioni di finanziamento, se autorizzate da Banca d’Italia, da sottoscrivere dalla Capogruppo.

Le ragioni dell’intervento sono riconducibili al modello societario delle Bcc, oltre che alla rilevanza attribuita dalla Vigilanza ai fondi propri (capitale e riserve) rispetto ai prestiti subordinati (il cui collocamento sul retail è sempre più ostacolato da Consob).

Il voto capitario e gli stringenti vincoli antispeculativi (limite massimo dei dividendi, indivisibilità delle riserve e devoluzione del patrimonio finale ai fondi mutualistici) escludono la possibilità di realizzare guadagni sulle azioni della banca. Questo aspetto potrebbe condizionare la patrimonializzazione, storicamente elevata ma affidata all’accumulazione di riserve indivisibili. Oggi, con la redditività bancaria compressa e il patrimonio decurtato dalle perdite sui crediti, mentre le banche ordinarie possono ricorrere al mercato per gli aumenti di capitale, per le Bcc questa strada resta di fatto preclusa. Ecco intervenire dunque uno strumento studiato ad hoc per interventi di rafforzamento del capitale.

Articolo 150-ter del Testo Unico Bancario

(Disposizioni in tema di partecipazione a banche di credito cooperativo)

Le banche di credito cooperativo emettono le azioni previste dall’articolo 2526 del codice civile nei casi e nei modi previsti dal presente articolo.

1. Alle banche di credito cooperativo che versino in una situazione di inadeguatezza patrimoniale, ovvero siano sottoposte ad amministrazione straordinaria è consentita, previa modifica dello statuto sociale, l’emissione di azioni di finanziamento di cui all’articolo 2526 del codice civile.

2. L’emissione delle azioni…..deve essere autorizzata dalla Banca d’Italia e sono sottoscrivibili solo da parte dei sistemi di garanzia istituiti tra banche di credito cooperativo e dei fondi mutualistici per la promozione e lo sviluppo della cooperazione….

3. I diritti patrimoniali e amministrativi, spettanti ai soci finanziatori, anche in deroga ai limiti previsti dall’articolo 2526, sono stabiliti dallo statuto, ma ad essi spetta comunque il diritto di designare uno o più componenti dell’organo amministrativo ed il presidente dell’organo che svolge la funzione di controllo.

4. I sottoscrittori delle azioni di finanziamento possono chiedere il rimborso del valore nominale delle azioni e, ove versato, del sovrapprezzo. L’organo amministrativo, sentito l’organo che svolge la funzione di controllo, delibera sulla richiesta di rimborso avendo riguardo alla situazione di liquidità, finanziaria e patrimoniale attuale e prospettica della banca di credito cooperativo. L’efficacia della delibera è condizionata alla preventiva autorizzazione della Banca d’Italia.

4-bis. Le azioni di finanziamento possono essere sottoscritte …anche dalla capogruppo del gruppo bancario cooperativo a cui appartiene l’emittente. In tal caso, l’emissione è consentita anche fuori dei casi indicati al comma 1 …e l’autorizzazione della Banca d’Italia ai sensi del comma 4 ha riguardo alla situazione di liquidità, finanziaria e patrimoniale attuale e prospettica della singola banca di credito cooperativo emittente e del gruppo cooperativo.

Tutta la riforma ruota su questo punto, che diventa essenziale per il proseguimento del credito mutualistico, essendo demandato alle capogruppo, le quali nei rispettivi bilanci redatti per la prima volta non ne fanno parola. La nostra opinione è che le esigenze di informazione al pubblico connaturate con il ruolo di Capogruppo siano imprescindibilmente queste.

Alla Banca d’Italia come autorità di vigilanza si è sostituita la BCE, perché i due gruppi e tutte le loro componenti, comprese le Bcc di dimensioni minime, sono di rilevanza sistemica. La vigilanza sulle rispettive bcc affiliate è demandata alle rispettive capigruppo. Nelle discussioni riaffiora ogni tanto questo ossimoro, ma il tenore della riforma portava a queste conseguenze, forse non del tutto valutate al momento della sua introduzione. Oggi sembra ozioso l’esercizio che taluni fanno di ritornare sul tema, salvo avere la forza di rovesciare una riforma entrata in vigore solo due anni fa.

Siccome queste piccole banche debbono dimostrare di curare con solidità gli interessi dei territori dove sono insediate è di fondamentale importanza che le Capogruppo diano analitica dimostrazione della loro condizione, degli interventi di natura precoce per la loro stabilità e di quanto altro assegnato alla loro funzione di vigilanza preventiva. E’ il livello della informazione per evitare che i risparmiatori possano allontanarsi da queste banche, nonostante esse continuino a dichiararsi locali, di prossimità o con altri slogan di vicinanza ai territori. Ecco da che cosa nasce l’istanza economica di contare su informazioni utili, per non perdersi di fronte a miriadi di cifre di bilancio di centinaia e centinaia di pagine, che poco interessano l’utente finale dei servizi bancari cooperativi.

Ci sono come noto molte domande legittime e risposte non date sul futuro del movimento cooperativo, più volte evidenziate dalla Banca d’Italia, con toni di preoccupazione.

Si assiste invece a istanze, nascenti all’interno del movimento, le quali, in nome della autonomia delle singole componenti, propongono di ritornare al passato chiedendo alla Corte Costituzionale di potersi trasformare in società di capitale senza pagare “l’odiosa” tassa del 10 per cento del patrimonio.

Altre riflessioni avanzano di nuovo l’ipotesi dell’IPS – institutional protection scheme, in luogo dell’accentramento attorno ad una Capogruppo, ipotesi che era stata già bocciata dalla Banca d’Italia. Si ritenne che essendo una forma di integrazione più debole rispetto al gruppo, si sarebbe potuta rivelare non del tutto capace di sostenere le esigenze di ricapitalizzazione delle banche che vi partecipano, soprattutto quando interessino una parte significativa del sistema. Allo scopo, apparvero più adeguate quelle forme di integrazione che valorizzano congiuntamente l’appartenenza a gruppi bancari e il mantenimento della forma cooperativa.

Sembra davvero di assistere al passo del gambero.

Intanto, assieme agli altri sistemi europei del credito cooperativo, si chiede alla Commissione Europea di posporre nel tempo l’entrata in vigore di alcune misure di vigilanza prudenziale, rinviando l’entrata in vigore delle nuove regole relative soprattutto ai nuovi standard patrimoniali, alla luce della situazione economica determinata dall’epidemia di Covid-19. Ecco la richiesta presentata formalmente dall’Associazione delle Banche Cooperative Europee (EACB) al vice presidente della Commissione Europea, Valdis Dombrovskis in una lettera deliberata dal Board dell’EACB (di cui fa parte anche Federcasse).

Tutto legittimo e opportuno, naturalmente. Ma ci assale il dubbio che prendere tempo nella cultura cooperativa nazionale porti a giustificare ritardi nella soluzione di questioni essenziali quali quella dell’informatica, del rinnovamento del business e della governance, non più differibili.

In questo quadro non ancora stabilizzato, l’ipotesi di una licenza bancaria unica per tutto il credito cooperativo, secondo il modello di altri paesi a noi vicini, potrebbe affacciarsi nelle menti dei vigilanti europei sulle Capogruppo, con buona pace delle pretese di salvare le nostre costose e ondivaghe peculiarità.