Tempo di lettura: 4’. Leggibilità **.

Introibo ad altare Dei.

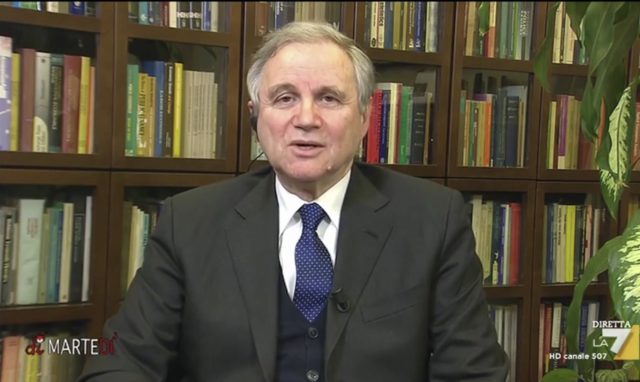

Il 29 maggio è il giorno del tradizionale rito delle Considerazioni Finali, che quest’anno non sarà aperto al pubblico che conta. Non è solo questione di forma, ma la lettura del documento risuonerà nello sfondo di grandi sale quasi vuote. Senza pubblico in presenza chi sarà interessato ad ascoltare l’oratore lo farà individualmente tramite la diretta televisiva. Il riflettore sarà puntato sul protagonista e sull’istituto che rappresenta o su di noi e sulle nostre inquietudini? Oppure la scena sarà una metafora dell’istituzione che teme la propria scomparsa?

Vediamo di capirlo in anticipo, immaginando i passaggi che verranno presumibilmente dedicati a macroeconomia, vigilanza bancaria e tutela del consumatore. Premesso che non abbiamo nessuna anticipazione riservata sul testo dell’intervento, non vogliamo neanche peccare di presunzione.

E’ presumibile che sul versante macroeconomico sarà messo in luce il range delle performance possibili dell’economia, che oscilleranno, dato lo sconquasso prodotto dal virus, tra valori minimi e massimi assai distanti, tutti purtroppo di segno negativo. Forse si parlerà della forza di rimbalzo nei prossimi mesi per risalire dal fondo, con ragionamenti che sarà difficile distinguere da esercizi scolastici.

Si dirà che la spesa pubblica messa in campo dal governo è correttamente indirizzata e che auspicabili accordi in sede europea, ove trovino l’assenso di tutti gli Stati nella ripartizione tra nuovo debito e erogazioni a fondo perduto, saranno la condizione necessaria per completare il quadro dell’abnorme intervento pubblico nell’economia.

Circa le banche italiane si dirà della robustezza riconquistata, ammonendo sui problemi ancora in essere, a cominciare dalla debole redditività a medio termine, con l’invito a partecipare (Adelante Pedro, con juicio!) alla ripresa post virus. D’altro canto il Capo del Governo, irritualmente, è già intervenuto due volte per sollecitare le banche a fornire una risposta adeguata al bisogno di rapido trasferimento all’economia delle risorse finanziarie stanziate.

Il Governatore non potrà esimersi dal tema della capacità di risposta del sistema alla situazione, anche se, concessivamente, preciserà che autonomia decisionale e responsabilità delle singole istituzioni non potranno che far capo agli organi aziendali delle medesime.

Un notazione più assertiva riguarderà probabilmente i compiti della Banca Centrale nella funzione di tutela del consumatore.

I compiti residui di una banca centrale nazionale

Come ci ricorda la Banca d’Italia nella recente presentazione di sè stessa: “Dal 1893, anno della sua costituzione, molte cose sono cambiate. Nei decenni scorsi il passaggio più significativo è stato l’integrazione economica europea: con l’introduzione dell’euro e successivamente con l’avvio dell’Unione bancaria, l’Istituto condivide parte delle proprie responsabilità – non limitate al solo contesto nazionale, ma estese all’area dell’euro – con altre banche centrali e autorità europee.

Oggi le attività svolte e gli ambiti di azione della Banca possono essere ricondotti a quattro aree: la moneta, il sistema finanziario, la ricerca e la statistica, i servizi al pubblico.”

Le prime due sono appannaggio dell’Eurosistema e le altre, normalmente a supporto delle prime, rimangono prevalentemente ancorate in Italia. La perdita di sovranità monetaria riguarda la gestione del debito pubblico e la vigilanza finanziaria. Debito e banche, sono diventati per noi temi esplosivi una volta approdati in Europa. Di sostanziale, rimane nelle nostre mani ben poco anche se continueremo a discutere all’infinito se sia un bene o un male.

Tutto cambia. Non si può vedere l’Italia con gli occhiali del passato. Questa fissità può trasformarsi in un totem e in un taboo, perchè parlare di questi aspetti implica una radicale riorganizzazione non delle funzioni, ma dell’Istituto medesimo. Esso detta una agenda economica che interessa sempre meno, perchè tutti sanno che il potere istituzionale sta altrove e non è agevole difendersi quando il proprio ruolo nell’ordinamento si è significativamente ridotto.

Come tante altre questioni e problemi della nostra società, contrastare questo indebolimento richiede una profonda trasformazione, per un più deciso rilancio istituzionale.

Navigare necesse est, vivere non est necesse!

Una funzione importante sulla quale fare perno potrebbe essere dunque la tutela del consumatore. Fino a non molti anni fa, la sola pronuncia di questo obiettivo generava forti perplessità in Bankitalia, perché lo si riteneva in conflitto con lo scopo principe della tutela della stabilità del sistema creditizio.

Oggi non è più così.

E’ un compito di cui il paese ha terribilmente bisogno ora che sta piombando nell’ennesima recessione e le pratiche volte a rafforzare posizioni di rendita a danno dell’utente finale possono crescere a dismisura. Sono prevedibili shock dei prezzi, di natura tanto inflazionistica quanto deflazionistica su materie prime, prodotti e servizi, con finalità speculative che potranno ritardare anche il pieno dispiegarsi dei benefici attesi dall’automazione digitale.

Le tante e qualificate risorse umane della Banca potrebbero essere ancor più massicciamente orientate alla prevenzione dei conflitti con gli intermediari, alla corretta comunicazione con il pubblico, all’educazione finanziaria con osservatori di confronto tra prezzi e qualità dei servizi retail, alla semplificazione di pratiche bancarie, dalla quale spesso dipendono i destini delle persone. Lungi dall’essere riduttivo, è un compito immane perché essere dalla parte degli utenti e dei risparmiatori comporta la necessità di intaccare la burocrazia che domina anche i processi bancari, oltre alla nostra vita sociale ed economica.

La promozione dell’innovazione si realizza oggi soprattutto attraverso le attività di open banking, volte ad aprire il business dei servizi finanziari anche a intermediari diversi dalle banche.

Un punto essenziale non va tuttavia tralasciato. Ed è che la tutela del consumatore non riposa soltanto sulla fluidità e la trasparenza dei singoli rapporti banche-clienti, ma soprattutto sul grado di concorrenza dei mercati, la cui tutela, per le banche, è stata trasferita nel 2005 dalla Banca d’Italia all’Autorità Garante della Concorrenza e del Mercato, dopo le polemiche intervenute sulla gestione di alcune vicende.

Per Bankitalia potrebbe essere una storia nuova, un inizio da percorrere con decisione e uomini nuovi, nella efficace collaborazione con le altre Autorità di settore e con una politica ad ampio respiro diretta alla evoluzione dei mercati dei servizi bancari in Italia.

Vorremmo sentire il Governatore collegare questi scenari di cambiamento alle effettive prospettive di protezione del consumatore.