Tempo di lettura: 6’. Leggibilità **.

Premessa

Nel

Bollettino dell’Autorità Garante della Concorrenza e del mercato del 16 marzo 2020 vi è una infornata di decisioni sanzionatorie su pratiche commerciali scorrette riguardanti la vendita abbinata di mutui e polizze assicurative. Pesanti multe sono state comminate al gotha bancario italiano: BNL, UBI, UNICREDIT, INTESA. Nel silenzio generale, invero, della stampa e dei media interessati a ben altro.

E’ una lettura molto interessante, a tratti addirittura esilarante. Le dinamiche comportamentali che emergono sono tante e tutte poco edificanti.

Inoltre il rapporto tra AGCM e altre Autorità di settore (Bankitalia e IVASS) è ricco di passi interlocutori, da assemblea condominiale, del tipo “io mi occupo di questo” mentre “tu ti occupi di quest’altro”.

Le relazioni della banca con la clientela, ignara della suddetta divisione del lavoro fra istituzioni sono un vero e proprio manuale di case study per l’educazione finanziaria.

Il contesto gerarchico dell’ambiente di lavoro della banca è, in qualche modo fantozziano, coinvolgendo dalla Direzione Generale ai direttori di filiale, alle funzioni di controllo bypassate, per finire ai procacciatori di mutui. Obiettivo: offrire al cliente non quello che gli serve, ma tutto quello che hanno da offrire, non proprio a buon prezzo.

Gli orientamenti delle policy aziendali non si preoccupano più di tanto di scoprire le carte. Ed elaborano (sic) la regola aurea del conto economico della banca, volta a spremere al massimo l’ignaro cliente.

Tecniche di persuasione neanche tanto raffinate sono presentate alla forza vendita arruolata di volta in volta per il placement dei prodotti. Paventano persino la morte del mutuatario per sollecitare il presunto superstite a sottoscrivere l’assicurazione sul bene dato a garanzia. Di questi tempi poi è davvero di pessimo gusto!

Di seguito, riporto i passaggi che mi hanno colpito maggiormente con riferimento alla decisione riguardante UNICREDIT. Consiglio tuttavia la lettura integrale del Bollettino perchè utile per capire molte cose, come dirò alla fine di questo breve articolo.

Estratti dalle decisioni AGCM

Si legge “…in primo luogo, agli atti sono state acquisite alcune relazioni inviate da consulenti all’ufficio Compliance nelle quali viene riferito dell’esistenza di comportamenti scorretti da parte di alcuni responsabili di aree locali in merito all’abbinamento forzoso tra mutui e polizze CPI3.

20. In una relazione si legge: “Ogni giorno decine di mail ci obbligano a vendere (..) nei casi di mutui e prestiti sempre e comunque l’assicurazione facoltativa CPI al di là di adeguatezza del prodotto, interesse del cliente a sottoscriverlo. Tale condotta vietata dalle norme legislative mette i direttori e noi consulenti in filiali in grave difficoltà. Ci obbligate a vendere quello che i clienti non chiedono o spesso non vogliono con la minaccia che o non gli diamo il finanziamento o lo facciamo a tassi più alti”.

21. La relazione è corredata delle relative mail spedite alle filiali dal responsabile dell’area caratterizzate da espressioni del tipo: “cavalchiamo a più non posso l’assicurativo, ricordandoci che i mutui al 100% di dicembre vanno coperti con l’abbinata DPG e vita protetta per ovvie ragioni” o ancora “la CPI su molte filiali non viene venduta in abbinata (…) la verità è che non siamo ancora riusciti a far capire ai colleghi che la marginalità rinveniente da questo prodotto è essenziale per il conto economico”.

22. Tali comportamenti risultano evidenziati anche in una segnalazione di febbraio 2019 nella quale si legge: “Egregi signori, con la presente sono a segnalarvi comportamento a mio avviso grave e scorretto che l’addetto condizioni dell’Area di Varese tiene verso i colleghi. Ad ogni richiesta condizioni per finanziamenti privati o imprese vuole che ci sia la copertura assicurativa e in caso contrario non autorizza le condizioni. Inoltre, come nel caso in questione, chiede che si apra un conto corrente nuovo ove erogare il finanziamento per evitare che l’erogazione intacchi il fido di conto. Ritengo entrambe le richieste gravi comportamenti scorretti nei confronti dei colleghi e ancor più dei clienti che: a) devono sempre fare la copertura assicurativa pena pagare commissioni / tassi più alti b) devono aprire un conto nuovo con duplicamento delle spese e dei tassi da pagare pieni sia sul finanziamento sia sul conto affidato. Queste cose ci pongono in seria difficoltà perché spesso i clienti percepiscono la richiesta come un ricatto bello e buono”.

23. Inoltre, dalle pratiche consegnate ai clienti, acquisite presso una filiale emerge che, quanto alla commercializzazione delle polizze incendio e scoppio, la banca ha utilizzato un modello PIES precompilato alla voce “No” in corrispondenza della richiesta relativa alla presenza o meno di una “polizza esterna”, ossia di una polizza incendio e scoppio portata dal cliente. In particolare, la dicitura “polizza esterna: No” risulta essere presente anche nel caso di un cliente che ha effettivamente presentato una polizza esterna8. Dai documenti acquisiti nella filiale, emerge, altresì, che il modello PIES consegnato ai clienti9 (nel quale come evidenziato compare la dicitura “polizza esterna NO”), diversamente dal modello standard10, non contiene l’informativa in merito alla facoltà per il cliente di scegliere se avvalersi di una polizza collocata dalla banca oppure di altra polizza, nonché l’indicazione dei relativi requisiti minimi.

24. In sede ispettiva sono state acquisite le dispense del programma formativo CPI/mutui destinate ai consulenti della banca e aventi ad oggetto il collocamento delle polizze CPI.

25. Nel tutoriale, tra l’altro, si legge: “Il mutuo è un bell’impegno per il vostro futuro…pensate potrebbe interessarvi una copertura per tutelarvi in caso di imprevisti?” “La CPI offre copertura al coniuge superstite e ai familiari: l’interesse ad avere una copertura a beneficio della famiglia c’è sicuramente da parte di entrambi (…) nel vostro caso se venisse a mancare uno dei due (…) il rapporto impegni/reddito aumenterebbe enormemente passando dal 27 al 41%”, “Capisco che parlare di questi temi può sembrare strano ma vi assicuro che può succedere. Anzi, è successo poco tempo fa ad una coppia che avevo seguito per il mutuo e che non ha voluto sottoscrivere la polizza. In seguito alla morte del marito, per la moglie sobbarcarsi l’intero mutuo, con figli ancora piccoli, è stato davvero difficile”.

26. Le risultanze istruttorie testimoniamo, inoltre, la sussistenza di politiche di monitoraggio degli abbinamenti tra mutuo e polizze assicurative CPI.

Il fenomeno è, infatti, oggetto di controlli trimestrali a livello centrale.

27. È infine presente un sistema incentivante per la forza vendita nel collocamento delle polizze.

Le scuse non bastano

E Bankitalia che pensa in proposito visto che si tratta di banche e di società di assicurazione sottoposte al suo controllo o a quello della BCE?

Nessuna parola sulle decisioni dell’Antitrust di qualche giorno prima, ma la comunicazione che le funzioni di tutela, da una certa data in poi, saranno al suo interno potenziate e suddivise in altre strutture.

Nella recente audizione pubblica del 15 aprile, essa ci informa infatti che “

A seguito di una ristrutturazione organizzativa in corso di attuazione, la funzione di tutela (del consumatore ndr) sarà svolta da un nuovo dipartimento, separato da quello che cura la vigilanza prudenziale.” A me è sempre sfuggito come sia possibile occuparsi contemporaneamente della salute (molto malferma) delle banche e della tutela (molto precaria) dei consumatori. Ma non è il caso di addentrasi in questioni teoriche.

Per i consumatori di prodotti bancari, invece, discutere di queste problematiche è essenziale per due motivi.

Quando certi argomenti vengono all’attenzione dell’opinione pubblica, si ha contezza della pervasività dei comportamenti delle banche. Lungi dall’essere sporadici o attribuibili al singolo punto vendita, essi fanno parte di strategie ben determinate nei confronti degli utenti. L’abbinamento mutui/polizze/conti correnti è un esempio fin troppo evidente del servizio ad ampio spettro proposto al cliente.

Il secondo aspetto riguarda l’efficacia della tutela del consumatore, che appare assolutamente insoddisfacente.

Bisogna che sia ben chiaro che dalle coraggiose e meritevoli decisioni dell’AGCM non deriva alcun ristoro diretto ai mutuatari nè vi è certezza che le banche dismettano tali pratiche, essendo i casi di recidiva numerosi.

Per le banche dovrebbe far premio la reputazione, come si legge in tutte le prediche delle Autorità quando vengono elencati i rischi più deleteri da evitare. Per esse il discredito sanzionatorio non sembra invece elemento tanto rilevante.

Un’unica Autorità di controllo?

Troppe Autorità e molti distinguo rendono la tutela del risparmiatore un evento ex post e quindi sempre traumatico. A buoi scappati, resta ben poco da fare.

Dalla riforma della legge sul risparmio del 2005 e dalle conclusioni delle Commissioni di inchiesta, parlamentari e regionali, e’ emerso forte, quanto inascoltato, il monito al coordinamento e alla collaborazione tra i Controllori.

I risultati li vediamo tuttora disattesi proprio dalle decisioni che ho commentato.

Coordinamento effimero e poco incisivo che ha spinto qualche banca a chiamare in causa Bankitalia davanti all’Antitrust per sostenere le proprie ragioni. “Non avendo subito contestazioni, durante le ispezioni di vigilanza, ho ritenuto che i miei comportamenti fossero legittimi”, si difende una di esse. Chiamata in causa come giustificazione, vera o falsa che sia, resta il fatto che la Banca d’Italia è pervenuta a risultati diversi pur indagando sulle stesse fattispecie, nell’esercizio della funzione di controllo sulla Trasparenza bancaria.

A questo aggiungo che la sua burocrazia interna lavora per dimostrare la sua diuturna azione, segmentando ulteriormente le sue funzioni.

La separazione, prima ricordata, si completa con la suddivisione in ben tre servizi della sorveglianza sui servizi di pagamento, funzione di rango europeo, che ha per legge il controllo sull’efficienza dei pagamenti anche al dettaglio.

Quindi chi ha l’obbligo di coordinarsi meglio con l’esterno aumenta invece lo sforzo del coordinamento al proprio interno, con buona pace del povero consumatore strattonato da destra a sinistra dal Controllore di turno!

A mio parere, la debacle del coordinamento tra autorita’ chiama in causa la necessita’ e l’urgenza di un ente unico di protezione del consumatore, preferibilmente individuato nell’AGCM per i risultati che ha ottenuto finora, ma soprattutto per il fatto che la tutela della concorrenza aiuta anche a proteggere il consumatore, promuovendo qualità e prezzi migliori dei servizi.

Vedere invece la stessa sanzione comminata contemporaneamente e per la stessa fattispecie alle quattro banche più importanti del sistema può infatti far venire il dubbio che accordi collusivi siano ancora ricorrenti.

Che cosa dovrebbe fare il consumatore

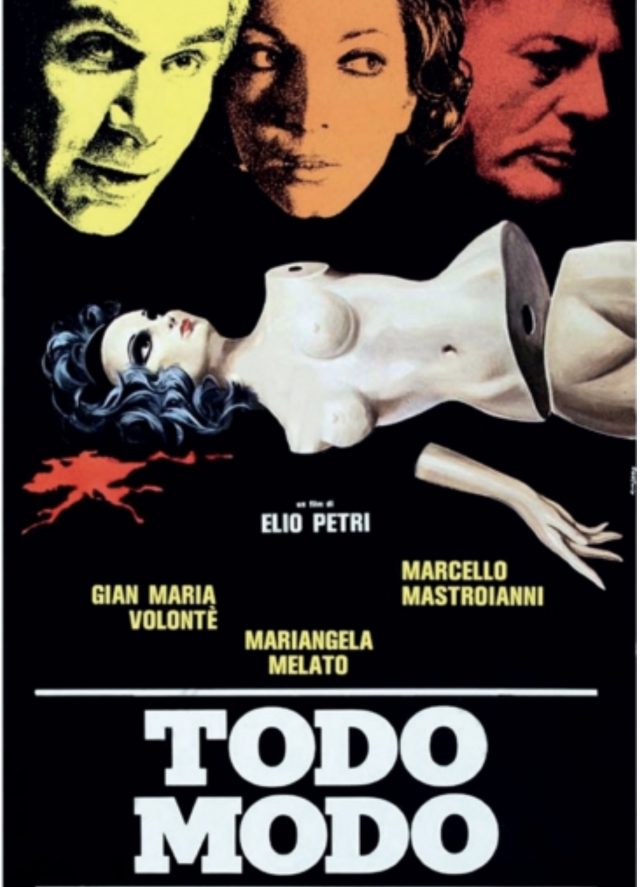

Con le Autorità che pensano alla periodica auto celebrazione delle loro azioni, assecondate dal coro di personaggi che vanno ad assistere con devozione allo spettacolo (Assemblee annuali e dotte dissertazioni), viene in mente la rappresentazione del potere fatta da Leonardo Sciascia nel suo Todo Modo.

”All’arrivo del Ministro la compagnoneria si spense, ci fu un silenzioso movimento di risucchio, verso l’automobile da cui scendeva, come di limatura di ferro verso la calamita.”

Che cosa resta al consumatore come insegnamento? Riflettere a lungo e in anticipo prima di avvicinarsi ad un contratto bancario. In caso contrario, ex post puo’ solo incappare in una pletora di autorita’ (Bankitalia, IVASS, CONSOB, ABF e simili, AGCM) che difficilmente gli daranno piena ragione dei danni subiti e del tempo sprecato. Nei due anni presi in esame dall’AGCM per le pratiche scorrette delle 4 banche che abbiamo commentato, il pregiudizio economico per i consumatori è stato stimato in circa 500 milioni di euro rispetto a ricavi non dovuti per oltre 100 milioni, e sanzioni a carico degli istituti di appena 20 milioni.

Avendo notizia di queste situazioni, ove riconosca che il proprio caso rientri nelle fattispecie condannate dall’Antitrust, il cliente può rivolgersi all’Arbitro Bancario e Finanziario della Banca d’Italia per provare ad ottenere un concreto ristoro, stanti le scorrettezze accertate nei suoi confronti. Gli auguriamo il massimo della soddisfazione possibile, ma non ce la sentiamo di dargli nessuna certezza.

Le banche sanzionate dall’Antitrust per pratiche scorrette promuovono anche programmi di Educazione Finanziaria ad asserito vantaggio del consumatore. Forse andrebbe chiesto all’Antitrust se non si tratti di pubblicità ingannevole e se si debba sanzionare anche questa attività. Altrimenti, il consumatore, oltre ai danni, sarà destinato a subire anche la beffa.

L’esperienza maturata nel settore è stata utile per capire come la vigilanza preventiva è sempre stata attenta al formale. Concentrata alla scrittura puntuale delle sole regole e dissociata da verifiche puntuali sistematiche, attuate con tecniche aggiornate. Certi istituti hanno ritenuto di assolvere solo così il proprio compito. Salvo poi verificare – e quasi con costanza e a posteriori – i danni procurati dai tanti vigilati interessati esclusivamente al profitto (si dice: fatta la legge trovato l’inganno). La prognosi preventiva, come costume nel nostro paese, non è mai stata il lato forte dell’azione di vigilanza. Emblematico appare pertanto il passo dell’illuminante articolo che, riguardo al rapporto tra Autorità Garante della Concorrenza e altre autorità di settore, evidenzia come questi si pongano: interlocutori, da assemblea condominiale, del tipo “io mi occupo di questo” mentre “tu ti occupi di quest’altro”. Mentre tutto cambia a loro insaputa, forse.

Non voglio sembrare pedante ma i 4 quattro racconti alla base delle decisioni dell’Antitrust sono quasi degni delle short stories di Hemingway. They are miracles of compression.

GOVERNATI DALLA PAURA E DALLE BANCHE. In pochi giorni su questo sito abbiamo parlato dei ritardi del decreto liquidità emersi in un convegno a Firenze, relatore anche il DG. Sabatini dell’ABI. Poi abbiamo discusso delle sanzioni dell’AGCM comminate alle prima quattro banche italiane per la vendita abbinata di mutui e assicurazioni. Oggi apprendiamo che il secondo azionista di BPM, un fondo americano, ha denunciato la pessima gestione delle banca, invocando una sua radicale riorganizzazione. Eppure come potete rendervi conto dall’intervista di Sabatini a Repubblica (https://video.repubblica.it/dossier/l-italia-riparte/l-italia-riparte-sabatini-direttore-generale-abi-l-impegno-delle-banche-per-il-rilancio-del-paese/359580/360134) di ieri, egli ha sostenuto che le banche sono l’architrave della rinascita del paese. Nessun cenno è stato fatto ai problemi prima indicati grandi come macigni nè il giornalista ha almeno provato a ricordarglieli. Anche perchè dietro l’angolo, ovviamente, dopo aver salvato un pò di imprese dovremo, noi contribuenti salvare le banche, come più volte capitato. Un passaggio dell’intervista è inquietante: stimano che il 30% dei prestiti garantiti con il nuovo meccanismo del decreto siano sofferenze. Con un tale rapporto, una BANCA è sostanzialmente FALLITA. Siamo stati già avvertiti su come andra’ a finire. Il Coronavirus ha quindi l’effetto di lasciare tutto nella palude di sempre. Neanche a parlarne ci sono altri e più gravi problemi. Proprio per cambiare, si potrà sempre fare un governo di coesione o istituire un altro comitato. Paura e terrore per mantenere a galla una classe dirigente di blocco della nostra vita collettiva.Comunque siamo un paese grande, per dimensioni, e alle 12 oggi 5 maggio potremo assistere su questi temi la Conferenza del Codacons https://codacons.it/codacons-denuncia-bankitalia-prestiti-percorso-a-ostacoli-per-imprese/.

Caro Gerardo, ho letto i suoi articoli, ed ascolto la sua voce autorevole di incertezza e di allarme sul fenomeno di progressiva degradazione che corrode il sistema economico, dove le banche vogliono consolidare ricchezza e potere “un modello aziendale tanto efficiente quanto unico …”.

L’intonazione complessiva emerge bene grazie ad alcuni editoriali suoi e di Daniele Corsini “Economia & Finanza Verde”, su l’indifferenza e l’inettitudine delle istituzioni.

L’italiano medio ogni mattina quando esce di casa non sa bene cosa potrà capitargli come cittadino: Un sopruso nuovo. Una difficoltà improvvisa. Un colpo basso. Egli sa, e questo lo sa con certezza, che nessuno lo protegge. Lo Stato, la legge, il diritto non hanno senso quando obbediscono, come spesso in Italia, ad altre istanze.