Tempo di lettura: 4’. Leggibilità **.

Le recenti mosse della più grande banca italiana – ma è ancora la più grande ed è ancora italiana? – si capiscono se si tiene conto della ripartizione del capitale sociale dopo l’aumento monstre di 13 miliardi di euro di due anni fa. Si dice che è una public company, ma non è proprio così, come vedremo.

Il punto da tenere a mente è che l’istituto milanese è stato creato a fine dello scorso secolo mettendo insieme una quantità spropositata di piccole e grandi banche, casse di risparmio, società finanziarie, al Nord, al Centro e al Sud.

Si disse allora per fare massa critica, per risolvere situazioni cronicamente fragili (come quella di Capitalia) e avere finalmente un campione nazionale in grado di competere nel mondo. Vediamo cosa resta di quella stagione di bulimia bancaria che si estese subito dopo dall’Europa occidentale (Germania) fino alle steppe asiatiche (Kazakistan), passando per la Polonia a Nord e la Turchia a Sud. Una sorta di Attila au reverse, da ovest a est.Poco ne resta e basti guardare chi oggi ha in mano la banca.

Il 65% delle azioni di UniCredit è in mano a fondi istituzionali esteri. La composizione geografica vede al primo posto Stati Uniti (51%), quindi Regno Unito (23%), Paesi UE (18%), Italia (4%) e infine altri (4%).

Tra questi il 10,4% è in mano ai fondi sovrani, tra cui Aabar con sede in Lussemburgo che è il secondo maggior socio con il 5% grazie alle risorse che arrivano dal petrolio arabo.

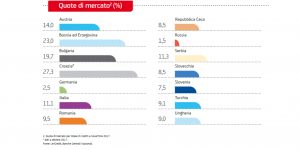

I non pochi mercati esteri in cui la banca è presente indicano frammentazione, senza posizioni dominanti, salvo in Bosnia, Croazia e Bulgaria.

In un nostro articolo di un anno fa già si raccontava quel che stava accadendo, senza avere la sfera di cristallo. Un giudizio riguardava la totale assenza dalla vicenda delle voci istituzionali del Paese (governo e autorità di controllo, per quanto oggi rappresentate da BCE) nella gestione di questa partita che vede UniCredit probabilmente avviarsi verso rotte di aggregazione transfrontaliere (in posizione di preda, non più di predator), portando in dote cospicue masse liquide di risparmio nazionale.

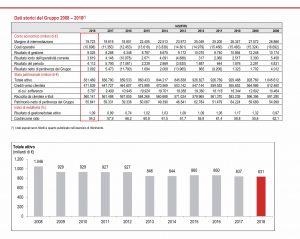

Si diceva tra l’altro che tra il 2007 e oggi non solo si è verificato un robusto dimagrimento dei volumi intermediati (da 1.050 a 831 miliardi), ma che si è anche innescata una ricomposizione delle masse di bilancio a favore delle attività finanziarie e a discapito dei prestiti: la quota dei prestiti sul totale attivo nel biennio 2017/2018 scende al 53% da quasi il 60% del 2008. In valore assoluto la discesa degli impieghi è enorme, quasi 150 miliardi di euro.

La preferenza per la liquidità ha raggiunto livelli elevati, oltre 60 miliardi di euro nel 2017 e oltre 30 l’anno dopo.

Solo in una dimensione temporale di lungo periodo si riesce ad apprezzare – e non sempre – la strategia di navigazione in acque agitate della banca italiana. Le variazioni congiunturali aiutano poco, in verità.

La stampa specializzata ha poi sottolineato il recente disimpegno da Mediobanca con la messa in vendita di azioni per 800 milioni, ricollegandola alle importanti cessioni di asset degli ultimi anni in settori che per loro natura ne disegnavano il profilo di banca universale.

Si tratta della vendita di Pioneer, di Fineco, di Banca Pekao in Polonia, della piattaforma degli Npl e ora della partecipazione qualificata nella più importante e famosa banca d’affari italiana. Con benefici economici che hanno accresciuto gli utili, abbondantemente distribuiti.

Dopo tanti anni difficili, il 2019 dovrebbe chiudersi con utile di poco superiore ai 4 miliardi di euro. Comunque, la tabella riportata denota la variabilità delle masse patrimoniali e dei parametri di redditività in un decennio a testimonianza di quanto difficile sia ridisegnare l’operatività di banca a vocazione sistemica.

Così la redditività (risultato netto), pur se ripresasi negli ultimi anni, ha evidenziato un dato cumulato positivo per 21 miliardi di euro e perdite per ben 35 miliardi nel decennio considerato.

Questi risultati sono frutti della trasformazione di Unicredit da banca universale in banca commerciale tradizionale, priva di rami qualificanti soprattutto nel risparmio gestito. UniCredit è definitivamente diventata in pochi anni un’altra cosa, mentre realtà bancarie della sua dimensione in Europa continuano a presidiare tutti i settori, proponendosi di entrare massicciamente anche nei campi innovativi della tecnologia finanziaria.

Le quote di mercato di Unicredit in Italia e all’estero nel 2017 (Fonte Unicredit)

Le quote di mercato di Unicredit in Italia e all’estero nel 2017 (Fonte Unicredit)Non si può sottacere neanche la recente esternazione del suo amministratore delegato di non escludere l’applicazione di tassi di interesse negativi sui depositi della clientela, che assommano a 500/600 miliardi, per contenere ulteriormente il costo della principale materia prima.

Non abbiamo sentito levarsi alcuna voce a chiedere se questa sprezzante visione del mercato sia del tutto compatibile con la tutela costituzionale del risparmio.

Il nuovo Presidente Cesare Bisoni, che ha preso il posto dello scomparso Fabrizio Saccomanni, ha dichiarato, appena eletto, di non essere disponibile per un nuovo mandato (la scadenza dell’attuale coincide con l’approvazione del bilancio 2020).

Cosa che non presagisce stabilità di governance nel medio termine.

Di nuovo: non dovrebbe tutto questo suscitare qualche presa di posizione della politica? Non ci sembra di aver sentito finora nessuna rilevante pronuncia in merito.

Sentiamo invece ripetere con rassicurante retorica che il sistema bancario è migliorato rispetto alle crisi bancarie, inaspettate e costose, di soli tre anni fa.

La domanda è un’altra: riuscirà il paese a costruire un propio sistema efficiente e pienamente rispettoso della sua risorsa più importante? Vale a dire il risparmio. E soprattutto sarà adeguato alle esigenze di finanziamento dell’economia?

Da questa breve analisi, possiamo concludere che da un lato le tante crisi bancarie, dall’altro i tentativi finora di scarso successo di creare campioni competitivi sul mercato europeo pongono rilevanti questioni ancora da risolvere.

Siamo quindi lontani dall’avere una configurazione stabile e funzionale del nostro sistema bancario. E’ un cantiere in continua sperimentazione, alla ricerca di un efficiente grado di consolidamento, e quindi sostanzialmente fragile in un periodo in cui l’economia italiana è da tempo praticamente ferma. Vorremmo essere sinceramente smentiti nelle nostre perplessità.

Alla luce dei tanti accadimenti che interessano quotidianamente il mondo della finanza in genere, quello che era il sistema bancario appare ormai inglobato in amministrazioni complesse, ove le masse economiche risultano come quote e rette prefissate per mantenere un sistema amministrativo, finalizzato alla gestione e al mantenimento dell’intera struttura.

Risulta pertanto che tutti coloro che in qualche modo sono coinvolti nell’ingranaggio, Managers, Dirigenti, Affidati, Depositanti, Azionisti, Amministratori delegati, Organi sociali, appaiono come dei componenti attori di un ampio condominio.

Con riunioni assembleari ordinarie e straordinarie fissate a seconda di come procedono le cose per definire nuove strategie e dove tutti sono chiamati ad assolvere al loro compito. Quello di pagare le quote di competenza al fine di remunerare tutti gli impegni indispensabili per le specifiche continuità gestionali.