Tempo di lettura 5’. Leggibilità ***.

Il mondo nuovo dei pagamenti…

Impegnati come siamo a discettare sulla praticabilità delle variopinte proposte che dovrebbero spingere il Paese verso la moneta elettronica, rischiamo di perdere di vista i cambiamenti radicali sui mercati dell’industria internazionali dei pagamenti e del banking.

Nei fatti, una sintesi delle tendenze in atto è estremamente complessa e non può certo essere affidata a queste poche righe. Qualche spunto, per quanto approssimativo, può tuttavia dare l’idea.

Prendiamo la maggiore novità del momento, cioè Libra, la moneta virtuale, promossa da Facebook. Dopo gli entusiastici assensi dei principali operatori del settore, si assiste alle prime clamorose uscite dalla iniziativa, che partirà nel 2020. I due massimi circuiti Visa e Mastercard e il maggiore inizializzatore dei pagamenti, PayPal hanno dichiarato che non vi faranno parte.

Le motivazioni sono abbastanza criptiche, ma sembra di poterle individuare nel fatto che Libra si presterebbe a condizionare fortemente i pagamenti a mezzo carte di debito e di credito (il business di Visa e Mastercard), sostituendo ad esse le transazioni dirette che la moneta virtuale rende possibili. Inoltre la potenziale clientela di Libra calcolata attraverso i due miliardi e mezzo di persone aderenti al social Facebook, riduce il campo di applicazione dei servizi di PayPal, se le transazioni potranno avvenire senza intermediari.

Le decisioni di questi tre campioni di ritirarsi sembrano ispirate ad una strategia difensiva, lasciando supporre che l’abbraccio con Libra potrebbe rivelarsi negativo.

Inoltre Facebook costruirà un segno monetario convertibile nelle valute tradizionali, con transazioni completamente tracciabili. Aspetti che consentiranno di ammorbidire le remore delle Autorità, preoccupate per un possibile utilizzo fraudolento, opaco o rischioso, stante la volatilità dei prezzi, delle monete virtuali. E così la capacità di essere competitiva di Libra aumenterà ancora.

Quanto alla Blockchain, tecnologia sottostante alle criptomonete, gli sviluppi promossi da una delle maggiori piattaforme come Ethereum sembrano aver risolto i problemi di scalabilità. Secondo un recente annuncio, la piattaforma punta a processare presto un milione di transazioni al secondo e, in un futuro non lontano, più di 100 milioni.

Tanto per dare un’idea della scala della crescita, Ethereum processa al momento 6 operazioni al secondo, contro le 12 di Uber, le diverse centinaia di Pay Pal, le molte migliaia di Visa, le diecimila delle maggiori Borse valori e le centinaia di migliaia richieste dal funzionamento dell’Internet delle cose. Anche questa prospettiva è da tenere nel conto per comprendere gli sconvolgimenti che si preparano sui mercati mondiali dei pagamenti.

Intanto in Europa, l’entrata in vigore della PSD2 apre il fronte dell’open banking e dello sviluppo del software delle API (interfacce per la programmazione delle applicazioni), necessario per l’accesso alle informazioni sui conti e per la inizializzazione delle operazioni di pagamento.

Una recente inchiesta della piattaforma editoriale Medici, che segue l’evoluzione del new banking, ha messo in fila le prime venti banche europee per sviluppo di API. Come si vede dalla parte sinistra del quadro, alcune posizioni di vertice sono occupate da banche che non appartengono ai paesi europei più avanzati. È la prova che queste banche intendono comunque sfruttare le opportunità della nuova normativa.

… e il nostro mondo antico

Non è presente nella classifica compilata da Medici nessuna banca italiana. Anzi no, al ventesimo e ultimo posto figura Credit Agricole Italia, che è (il danno e la beffa marciano sempre affiancati) a capitale francese. L’assenza di banche italiane su questa frontiera tecnologica rappresenta uno svantaggio che, ampliandosi, diventerà un elemento di arretratezza difficile da colmare.

Più in generale confrontare queste tendenze con quanto accade sul mercato nazionale è un po’ come mettere a paragone tecnologie spaziali con quelle di tempi più antichi. Eppure l’affanno che ci agita sui pagamenti digitali nei giorni della legge di bilancio è palmare. Ognuno avanza la sua proposta politica per mettere fine a evasione, uso eccessivo del contante e altre nostre carenze secolari. Ci si dice sicuri che con pochi tocchi la rivoluzione sarà compiuta. Il rischio che poco o nulla cambi è viceversa sempre presente.

Da ultimo (ma i giuochi non sono ancora fatti) sembra che prevalga la scelta in favore della lotteria degli scontrini dei pagamenti elettronici (con estrazioni frequenti e generosi premi, venghino, venghino signori!), e del buono befana (il paternalismo è sempre un buon sistema per catturare consenso), pena l’obbligo di depositare al commerciante il nostro codice fiscale se ci ostiniamo a voler pagare in contante. Davanti al bastone e alla carota diventeremo virtuosi come i portoghesi o troveremo come aggirare gli ostacoli? Chi vivrà vedrà. Crederci da subito oltre che illusorio, appare, se ci scusate, mistificante.

Che dire delle infrastrutture dei pagamenti?

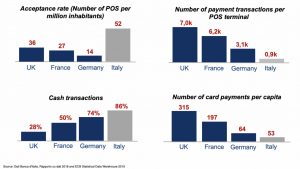

Intanto un pensiero corre ad alcune contraddizioni dal lato delle nostre infrastrutture. Molti (e noi con loro) hanno in questi giorni sottolineato l’abnorme batteria di Pos (3 milioni, 52 ogni mille abitanti) che ci pone al primo posto al mondo per questi device, mentre per volumi di transazioni elettroniche siamo in fondo alle classifiche. È la famosa rete ferroviaria sulla quale passano pochissimi treni. Sembra che il paese sia terreno di conquista dei vendor di questi e altri strumenti.

Infatti, mentre si collocavano Pos senza limiti, venivano anche istallate presso molti esercizi commerciali nuove macchinette per la distribuzione del contante, che si aggiungevano al numero già cospicuo dei più noti ATM delle banche. La contraddizione non potrebbe essere più netta, anche in termini di costi della distribuzione. Il grafico accanto non ha bisogno di spiegazioni.

La seconda aporia è che, a un anno di distanza dalla sua entrata in funzione, la piattaforma elettronica europea TIPS, promossa dalle quattro maggiori banche centrali nazionali (Bundesbank, Banque de France, Banco de Espana e Banca d’Italia) per i pagamenti istantanei on line, a mezzo smartphone, tablet e computer, risulta da noi pressoché inutilizzata.

Le adesioni delle banche italiane a TIPS è irrilevante (soltanto due), contro le 14 della Spagna (statistiche BCE). Dieci banche italiane partecipano al sistema di pagamenti istantanei RT1, promosso da Eba. Molte banche estere aderiscono ad entrambi (statistiche EBA), a dimostrazione che le due infrastrutture non sono alternative.

Anche questo aspetto andrebbe spiegato meglio, per capire i motivi per i quali al costoso investimento compiuto per TIPS e RT1 corrisponda un interesse tanto ridotto delle nostre banche e dei nostri consumatori. Ci si aspetterebbe che le Autorità nazionali compissero una decisa opera di promozione.

Infine, ecco alcuni dati sulle operazioni transitate negli ultimi 12 mesi tramite i più importanti aderenti alla piattaforma elettronica Pago PA. Essa è stata costruita per gestire tutti i tipi di pagamenti (imposte, tasse, servizi) del cittadino verso la Pubblica Amministrazione.

Pagamenti Importi

SISAL GROUP S.p.A. 13.166.567 2.057.436.142

Intesa Sanpaolo S.p.A. 5.565.841 1.131.195.975

Poste Italiane S.p.A. 3.777.730 398.838.740

Banca 5 S.p.A. 3.055.843 463.957.341

UniCredit S.p.A 1.583.533 552.760.374

LIS IP S.p.A. 1.422.991 212.349.884

Nexi S.p.A. 1.063.051 181.713.848

Paytipper S.p.A. 709.788 125.753.992

Banco BPM S.p.A. 379.310 121.029.990

UBI Banca S.p.A 340.190 111.679.613

Fonte:PagoPa

Il totale generale è pari a circa 34 milioni di pagamenti, per 6,1 miliardi di euro. In percentuale rispetto alle transazioni complessive effettuate in Italia con strumenti diversi dal contante fa meno dell’1%.

Colpisce anche che nei primi dieci operatori, le cinque maggiori banche italiane totalizzino soltanto il 42% dei volumi complessivi.

Più in generale, viene da pensare che una massiccia e ripetuta campagna Pubblicità Progresso, a cura della Presidenza del Consiglio dei ministri, potrebbe essere utile, perché l’infrastruttura assuma un peso adeguato ai flussi di denaro che la nostra società indirizza verso la PA. Molte sono inoltre le istituzioni pubbliche che non sono ancora allacciate alla infrastruttura.

Conclusioni

La questione della lotta al contante è vista nei provvedimenti governativi allo studio dal lato delle preferenze del cittadino e dei merchant ed è ispirata alla dose di incentivi necessaria a rimuovere comportamenti atavici. Dobbiamo tuttavia chiederci se il sistema degli intermediari (bancari e non) e le autorità preposte al settore abbiano messo in atto azioni efficaci e coerenti per una più ampia e conveniente offerta di servizi di pagamento.

Limitarsi alle questioni culturali della popolazione per spiegare le ritrosie verso i pagamenti elettronici non ci sembra infatti esauriente per superare i nostri ritardi.

Nuove norme, nuove infrastrutture tecnologiche, nuovi modelli di business e nuovi intermediari guideranno gli sviluppi della moneta. Ci auguriamo che questo circolo virtuoso si inneschi definitivamente anche da noi.

Per rappresentare l’attuale condizione è parsa efficace la metafora dei mondi paralleli, non come immagine fantascientifica o campo di studi della fisica dell’universo, ma come concreta evidenza che il nostro mondo ha per il momento un’immagine rovesciata rispetto al mondo principale.

La ricchezza finanziaria degli italiani è tra le più alte al mondo e soltanto questo aspetto meriterebbe da operatori e istituzioni maggiore attenzione in termini di servizi di pagamento più moderni.