- Tempo di lettura: 7’. Leggibilità **.

La televisione

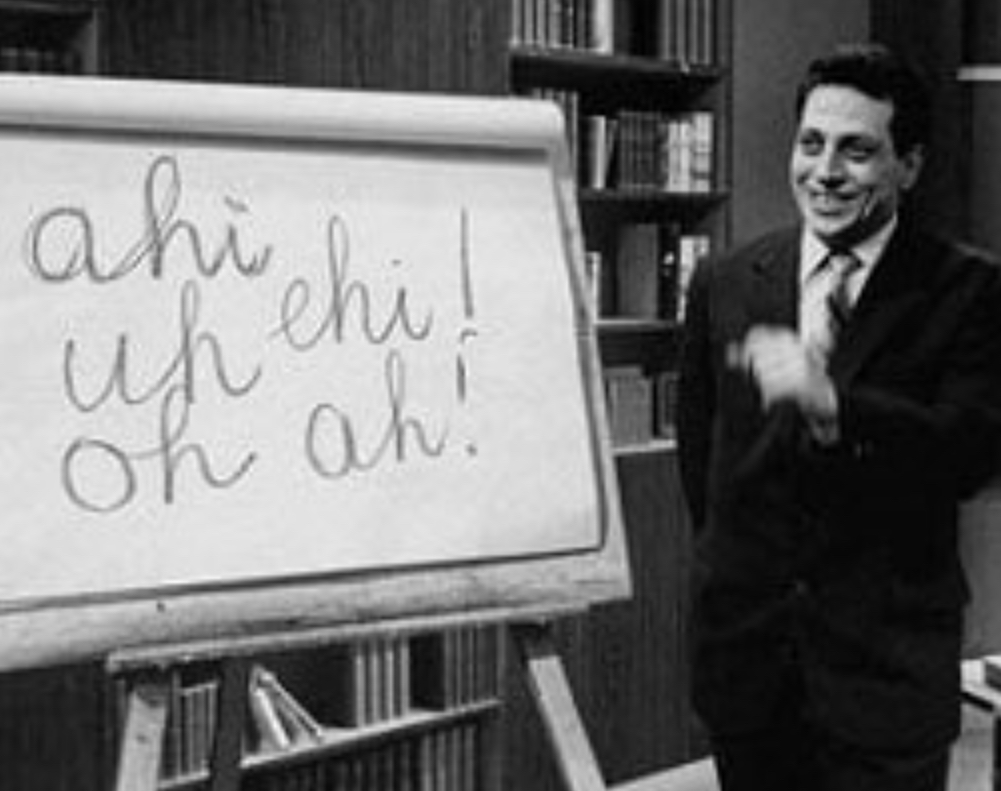

In RAI, negli anni Sessanta del secolo scorso, un maestro di scuola, Alberto Manzi, attuò un’operazione educativa rivoluzionaria mediante una trasmissione chiamata “Non è mai troppo tardi”. Si trattava di insegnare la lingua italiana via etere a coloro che erano ancora analfabeti.

Egli gestiva, senza vederla, una sterminata classe scolastica di adulti, che non sapevano né leggere né scrivere. La televisione ottenne, anche per questa via, la diffusione e l’uso generalizzato della lingua nazionale.

I dialetti vennero progressivamente confinati in una enclave del folclore. Buoni per i film della commedia all’italiana. Per qualche caso letterario. Per riderci su, anche quando, in tempi più recenti, qualcuno ne ha promosso il riuso per vivificare istanze politiche di autonomia.

Insomma il processo educativo del Maestro Manzi rispose perfettamente alla domanda di unificazione e di progresso socio economico del paese di quegli anni, facendoci capire che, linguisticamente parlando, indietro non saremo mai tornati.

Ci siamo chiesti se la metafora linguistica potesse spiegare quanto avvenuto negli ultimi decenni in una industria importante come quella del risparmio degli italiani.

La lingua unica nelle banche

Nel sistema bancario, più o meno nello stesso periodo, analoga operazione fu avviata dalla Banca d’Italia, con l’introduzione della Centrale dei Rischi (1964) e della “Matrice dei conti” (1976), dei dizionari dati, dei test di simulazione e dei flussi di ritorno alle banche delle elaborazioni compiute sui loro dati, per creare un linguaggio tecnico comune.

Occorse un tempo molto lungo (fine Anni Ottanta) per uniformare il concetto più elementare di tutti: quello di patrimonio. D’altro canto si trattava di evolvere, da contesti informativi basati su documenti cartacei, elaborazioni con macchine elettromeccaniche e scomposizione non troppo di dettaglio dei dati contabili. Si costruivano indicatori andamentali di sintesi con criteri di larga massima, si facevano al più confronti temporali tra una data e un’altra.

Il linguaggio dei crediti malati

La lingua della governance

Con gli anni, i poteri di vigilanza della Banca d’Italia affinarono metodi e procedure, rimanendo alla guida dell’informazione prodotta dal mondo creditizio. Lo scambio di informazioni con la Consob ebbe difficoltà ad assumere i caratteri della piena collaborazione. La funzione antitrust, prima assegnata alla Bancaditalia, fu affidata ad una nuova Autorità.

In cima a tutto fu posta la valutazione della Governance della banca, del buono o del cattivo governo di cui essa mostrava di sapersi dotare.

Divennero ricorrenti gli incontri tra la vigilanza e il management delle banche, per stimolare efficienza e trasparenza, convinti che una dialettica diretta (seguendo il linguaggio degli ammonimenti dei vigilanti e quello degli impegni dei vigilati) avrebbe tenuto sotto controllo i maggiori rischi. Si dava per scontato che la comunicazione (tanto orale che scritta) fosse sempre chiara e netta da parte di chi parlava e pienamente compresa da parte di chi ascoltava.

Seguendo le prescrizioni delle AutorItà, i destinatari avrebbero agito con correttezza, capacità, lungimiranza, producendo risultati positivi. La storia non è proprio andata nel senso prefigurato.

Lingue internazionali

Ricambi generazionali e azioni istituzionali (Comitato di Basilea, Banca Centrale europea, etc.) convinsero della validità di sempre più complessi modelli di analisi quantitativa. Se la banca stava diventando universale, nel senso che poteva, bancariamente parlando, fare di tutto, doveva anche parlare una sola lingua. Iniziò un processo di consolidamento delle banche, che unificava anche i linguaggi informatici e di business. Si cominciò a parlare straniero con l’ingresso nel capitale di banche italiane di banche estere.

Banche francesi, spagnole e olandesi (lingue anche bancariamente diverse) si ritagliarono una fetta consistente nel nostro sistema, come era giusto che fosse nel più ampio contesto europeo. Fu scritto però anche un capitolo controverso delle modalità per contrastare i nuovi arrivi, con le traumatiche dimissioni del Governatore della Banca d’Italia dell’epoca (2005). Non fu estraneo all’epilogo della vicenda la cattiva comunicazione.

Le tendenze internazionali portavano al linguaggio unico della Regolamentazione Finanziaria Universale, gergale, anglosassone, pseudo democratica, in quanto presto di uso comune, anche nelle conversazioni da salotto o da bar.

Le tendenze internazionali portavano al linguaggio unico della Regolamentazione Finanziaria Universale, gergale, anglosassone, pseudo democratica, in quanto presto di uso comune, anche nelle conversazioni da salotto o da bar.

Utile può risultare al riguardo la schematizzazione “No-Performing Loans” di Luigi Iannilli, che si basa su uno studio del Prof. Fabrizio Santoboni a tema “Economia e gestione della Banca”.

L’avvento di computer e server, in grado di elaborare quantità di dati a velocità crescente, fatti affluire in schemi di classificazione sempre più precisi, costituì di fatto l’equivalente della “operazione Manzi” in Europa.

La nuova semantica

Basilea un, due e tre, Icaap, Srep, Coomprehensive assessment, stress test, Npl, Cet 1, RWA, SSM e compagnia cantante, diventavano i nuovi termini linguistici.

Lo stesso processo si avviò ai vertici delle autorità di controllo europee, che si sostituirono a poco a poco alle prerogative delle banche centrali nazionali. L’Unione Bancaria Europea, portata a battesimo nel 2014, l’Autorità Bancaria Europea e la Banca Centrale Europea fissavano i nuovi linguaggi del banking in termini di sempre più pervasive regole di compliance.

Un percorso inarrestabile, in grado di affondare nei dati più minuti, nelle misurazioni più esatte, nelle statistiche più sofisticate, nei confronti più inattaccabili. Un linguaggio potente, scudo di ogni aberrazione finanziaria. Pietra filosofale della Vigilanza moderna. Lessico e costrutto del suo obiettivo più nobile e osannato: la prevenzione del rischio.

Con un unico tallone di Achille: quello della mistificazione del significante e del significato delle informazioni. In tutte le nostre maggiori crisi bancarie, successive allo scoppio della grande recessione (anni 2008 e seguenti), è stato contestato ai banchieri coinvolti il reato di false comunicazioni e di ostacolo alla vigilanza.

Vale a dire che è stato loro imputato l’uso di una lingua corrotta, che le autorità non sono state in grado di decrittare a priori, cioè di usare in funzione di prevenzione dei disastri bancari. L’inganno linguistico raggiunge il suo apice.

Da noi rinascono i dialetti

Quando, dunque, il linguaggio bancario aveva ormai assunto un senso universale, da noi si produce un incomprensibile divaricazione.

L’operazione di sprovincializzazione e consolidamento del banking italiano si interrompe. Nei primi anni del nuovo secolo, si porta in trionfo il localismo bancario, si tesse l’elogio della banca del territorio, di prossimità, si esalta il sotto-casa bancario. Nella nostra metafora è come inchinarsi di nuovo ai dialetti, quando la lingua si fa universale.

Vengono concessi migliaia di sportelli, si portano come esempio di successo le banche con sconfinate basi sociali, se ne favorisce l’estensione in territori lontani da quelli di origine, si chiede loro di salvare banche decotte, si magnificano i capitani-banchieri veneti, toscani, marchigiani, genovesi, pugliesi. Per scoprirne, ma solo a posteriori, le frequenti macroscopiche malefatte.

Per certi versi è come se si accumulassero dosi crescenti di analfabetismo di ritorno. Il sistema bancario non compie adeguati investimenti in tecnologia, accumula ritardi. Decine e decine di banche si illudono di essere vive e vitali nei ristretti feudi a dispetto delle tendenze del mercato, delle economie di scala, della crisi economica, delle inadeguatezze manageriali e della poca correttezza della governance.

Le contraddizioni dei controllori si manifestano nei ritardi nello scoprire le situazioni più critiche e nelle incertezze circa le modalità per risolverle.

Aumentano i costi a carico di contribuenti, dei risparmiatori e soprattutto dell’economia nazionale.

Aumentano i costi a carico di contribuenti, dei risparmiatori e soprattutto dell’economia nazionale.

Le risorse che, per quanto ridotte, si producono sono ancora destinate a riassorbire la massa enorme di crediti malati che, in valore assoluto e in percentuale, è la maggiore tra i paesi europei.

Il nostro mercato finanziario d’eccellenza diventa quello degli NPL, (s)venduti in un processo ancora non terminato a società e fondi specializzati nel recupero dei crediti. Si perdono quantità enormi di informazione creditizia su debitori e creditori. La lingua ha minori informazioni da trasmettere.

Scrivere una storia della Vigilanza e’ possibile?

Da noi non è stata quindi la finanza a produrre danni. Ma un malinteso senso del banking tradizionale, alimentato da conflitti di interesse e altre malsane pratiche. I sistemi di controllo esterni e interni alla banca non hanno tenuto il passo, producendo vuoti strutturali.

Ancora adesso in un mare di liquidità gli investimenti languono. Molte banche si limitano a gestire i quattrini che la BCE mette a loro disposizione a tassi nulli e con quelli acquistano titoli di stato e chiudono i bilanci in utile (di poco beninteso, ma in utile). Di credito nemmeno a parlare. Anzi si assiste ad una nuova stretta, come emerge da un recente e autorevole studio.

Nonostante la paura di trasformarsi in una muta statua di sale, come la moglie di Lot, le banche non si rinnovano, cioè non ritrovano il linguaggio del rilancio. Il credito è necessario, come l’alfabeto per l’istruzione, per far riprendere vitalità alla nostra economia.

Se fosse ancora vivo il Maestro Manzi potrebbe ribadire che “non è mai troppo tardi per imparare l’alfabeto”. E nell’alfabeto da conoscere rientra anche la storia della Vigilanza creditizia, non per lanciare accuse strumentali cui contrapporre auto-difese di maniera. Ma per rafforzare un valore civile da approfondire e condividere come la difesa del risparmio, la nostra materia prima d’eccellenza, al di fuori di taboo o di argomenti polemici.

Per una circostanziata analisi critica, in grado di renderci maggiormente consapevoli sul piano sia storico sia delle prospettive della industria del nostro risparmio, vorremmo che qualche studioso di cose bancarie accettasse la sfida di scriverne, allontanando il pensiero che possa essere davvero troppo tardi. Potrebbe contare su molteplici testimonianze generazionali.

D’altro canto, l’adesione ad una lingua comune, ad una koinè del credito, fa sì che le nostre peculiarità di business non siano più un vantaggio competitivo, mentre i nostri ritardi aumentano di peso e ci isolano sempre di più.