TEmpo di lettura: 8 minuti. Leggibilita’ **.

Il Cigno nero

Il Cigno Nero è la metafora che Nassim Taleb, professore di finanza, scrittore e per molti anni trader a Wall Street, coniò per quegli eventi finanziari casuali e difficili da prevedere, le cui conseguenze negative sono di grande portata per tutti.

Nella gran parte dei casi, gli appetiti eccessivi per il rischio degli investitori e le loro improvvise paure sono alla base delle evenienze del Cigno Nero.

Anche se i rischi inerenti ai mercati non possono essere mai del tutto azzerati, è essenziale per gli operatori economici e finanziari attenersi scrupolosamente ad alcune regole d’oro. Prudenza, diligenza, diversificazione e copertura dei rischi, ribilanciamento dei portafogli e monitoraggio sono necessari almeno per contenere gli shock non prevedibili.

Basandosi sulla teoria del Cigno Nero, Faisal Khan, editorialista con molteplici interessi per i trend economici mondiali, ha ripercorso la storia finanziaria degli ultimi venti anni, evidenziando nove eventi riconducibili alla fattispecie. È una istruttiva ricostruzione, in grado di aiutarci a tenere a mente gli effetti degli eccessi finanziari, ma è anche utile per notarne la frequenza. Un evento finanziariamente catastrofico si è verificato in media ogni due anni o poco più.

Ciononostante, ci dimentichiamo presto delle lezioni apprese nel momento dei tracolli, restando esposti a successivi cigni neri. Dell’articolo di Khan, uscito in questi giorni su Medium.com, propongo di seguito una sintesi dalla versione inglese e un commento.

1 – Crisi Finanziaria Asiatica (1997)

Scoppiata al termine del sorprendente sviluppo economico delle Tigri Asiatiche (Sud Corea, Tailandia, Malesia, Indonesia, Singapore e Filippine), la crisi produsse perdite per oltre il settanta cento nel valore delle monete e dei mercati azionari di quei paesi.

Lo sviluppo tumultuoso delle economie della regione guidato dalle esportazioni generò un forte afflusso di investimenti diretti (cioè a breve termine) dall’estero, che spinse verso l’alto il prezzo degli immobili. Stimolati dalla abbondanza di risorse finanziarie, i Governi e le imprese furono incentivati ad indebitarsi massicciamente con le banche per sostenere ambiziosi progetti infrastrutturali e robusti programmi di spesa. Le restrizioni monetarie della Federal Reserve USA, che fecero aumentare il corso del dollaro, si rifletterono sulle monete di alcuni di quei paesi esportatori che si erano legate alla moneta americana.

La scoppio della bolla del mercato immobiliare tailandese fu determinato dal collasso delle entità immobiliari-finanziarie della Somprasong Land e della Finance One all’inizio del 1997. Il Thai Bhat, la moneta tailandese, dopo ampie oscillazioni, fu svalutata massicciamente, diffondendo instabilità alle economia dei paesi vicini. Il Ringgit della Malesia, la Rupia Indonesiana e il Dollaro di Singapore seguirono il destino del Thai.

Il Fondo Monetario Internazionale intervenne con prestiti a breve per 110 miliardi di dollari a Tailandia, Indonesia e Corea del Sud, imponendo stringenti condizioni fiscali (più tasse e minore spesa pubblica), privatizzazioni e maggiori tassi di interesse. Nel 1999 esse si erano tratte fuori dalla crisi, ricongiungendosi al sentiero di crescita del continente asiatico.

2 – Bolla di Internet (2000)

La bolla tecnologica esplosa all’inizio del millennio è un classico esempio della non sostenibilità dei mercati, quando le valutazioni delle attività sono del tutto irrealistiche, venendo alimentate dalla abbondanza delle risorse finanziarie che vi sono convogliate.

Gli analisti finanziari del tempo furono catturati dalla corsa generata dagli entusiasmi dell’avvento di Internet e gli investitori credettero ciecamente in un mercato, che alla fine esplose.

Le sirene della speculazione fecero dimenticare i parametri fondamentali, rappresentati dall’analisi dei business plan, dei trend e dei flussi dei ricavi delle aziende quotate.

L’indice Nasdaq crebbe da meno di 1000 del 1995 a 5048 del marzo 2000. Grandi aziende come Dell&Cisco a quel punto immisero sul mercato enormi ordini di vendita, spargendo il panico tra gli investitori. In poco tempo il mercato perse il 10 per cento. Con il deflusso dei capitali, le azioni delle società tecnologiche, che avevano raggiunto quotazioni spropositate, persero del tutto il loro valore. La caduta dell’indice Nasdaq raggiunse proporzioni tali che occorsero 15 anni per recuperare il livello dell’epoca.

Il grafico sottostante da’ un’idea della violenza dell’esplosione della bolla finanziaria.

3 – Assalto terroristico del 9 settembre (2001)

Mentre continua la discussione se le crisi finanziarie del 2000 e del 2008 potessero essere evitate, o almeno esserne mitigati gli effetti, gli attacchi terroristici su New York colsero tutti di sorpresa. I mercati finanziari erano ancora sotto gli effetti della bolla tecnologica di un anno prima. Poiché non vi erano andamenti dei fondamentali da analizzare, si può soltanto dare uno sguardo ai numeri quando i mercati riaprirono il 17 settembre, dopo la più lunga chiusura dal 1933.

Essa fu decisa per evitare il caos e il panico da vendite. Nel primo giorno di riapertura le perdite del Nyse furono maggiori del 7 per cento. Ci furono massicce vendite di titoli delle società aeree e assicurative, per comprensibili motivi. La settimana si chiuse con perdite del Dow Jones del 14 per cento e dello Standard & Poor dell’11,6. Una capitalizzazione di borsa pari a 1.400 miliardi di dollari fu spazzata via in pochi giorni. La correzione verso il basso ebbe termine un anno dopo, nel mese di ottobre 2002.

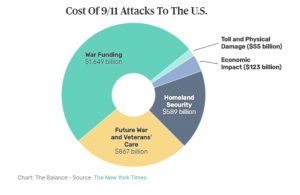

I costi pubblici e privati dell’attacco terroristico dell’11 settembre 2001 sono indicati nel grafico che segue e riguardano il finanziamento delle spese militari, i costi dei danni fisici subiti con gli attacchi aerei, la spesa in sicurezza, l’impatto sulle attività economiche, per un totale di oltre 3.000 miliardi di dollari.

4 – Tracollo finanziario mondiale (2008)

Il maggior tracollo finanziario dei nostri tempi, secondo soltanto alla Grande Depressione degli Anni Trenta, cominciò nel Settembre 2008.

La bolla dei mutui sub-prime, che sosteneva un mercato fuori controllo dei prestiti per l’acquisto di abitazioni, alla fine scoppiò.

La tolleranza di banche e altre entità finanziarie nella concessione di credito, generate da anni di sviluppo economico stabile, bassa inflazione e alti livelli di occupazione, aveva infatti superato ogni limite di prudenza. La Federal Reserve ha occupato un ruolo di assoluto rilievo prima, durante e dopo il disastro.

Tra marzo 2000 e dicembre 2001, essa favorì la rapida discesa dei tassi di interesse dal 6 all’1,75 per cento, producendo “moneta facile” che i banchieri più aggressivi furono pronti a distribuire tra prenditori, stando sempre meno attenti alle loro capacità di rimborso.

Nel marzo 2008, la banca di investimento Bear Stearns subì la vendita di azioni da parte di investitori preoccupati dalle perdite su un gran numero delle attività detenute, rappresentate da titoli garantiti da mutui edilizi, che cominciavano a non essere onorati. L’esposizione a questi titoli tossici risultò estesa non soltanto agli Stati Uniti, ma anche a istituzioni finanziarie, grandi aziende e fondi pensioni del resto del Mondo.

L’intervento di salvataggio della Bear richiesto alla JP Morgan Chase ottenne la garanzia della Fed per soli 30 miliardi di dollari. Si genero’ un effetto domino esploso nel settembre 2008. Con il collasso del mercato immobiliare, anche il grande player mondiale Lehman Brothers si avviò verso il fallimento. Entrarono in crisi anche Fannie Mae e Freddie Mac, le due entità finanziarie che assicuravano quasi il 90 per cento dei mutui edilizi USA. Il Governo dovette rilevare entrambe per 187 miliardi di dollari, intervenendo anche nel salvataggio della maggiore compagnia assicurativa, la AIG, per altri 85 miliardi di dollari. Essa vendeva credit default swaps come assicurazione dei titoli garantiti da mutui.

Il Governo americano approvo’ alla fine un piano di emergenza chiamato Tarp (Troubled Asset Relief Program) per 700 miliardi di dollari per fornire liquidità ad un sistema finanziario che ne era diventato improvvisamente a corto.

Fu seguito da altri governi con interventi simili e vi fu una stretta regolamentare per limitare la propensione all’assunzione dei rischi dei maggiori intermediari, il più noto dei quali fu la legge di riforma Dodd-Frank dal nome degli esponenti dei due partiti antagonisti nel Congresso americano.

In Europa la crisi ha dettato per anni le politiche espansive della BCE, ha dato impulso all’avvio dell’Unione Bancaria (2014) e alla introduzione delle regole di intervento in caso di crisi di banche sistemiche (risoluzione e bail-in).

5 – Crisi del debito sovrano europeo (2009)

La crisi finanziaria europea venne al seguito del maggior tracollo finanziario americano del 2008.

I primi segnali si ebbero con il fallimento del sistema bancario islandese, i cui effetti si diffusero a Portogallo, Italia, Irlanda, Grecia e Spagna, che divennero noti come PIIGS.

La ragione di fondo era l’enorme debito pubblico da questi accumulato, con difficoltà per il loro rifinanziamento.

Come avvenne per gli Stati Uniti, fu necessario l’intervento della Banca Centrale Europea. La durata della crisi europea è stata molto più lunga. Sebbene buona parte di quei paesi si siano tirati fuori dal momento peggiore, le condizioni sono ancora tutt’altro che soddisfacenti, dovendo molti di essi lottare con bassi tassi di crescita e alto debito pubblico. La Grecia è l’esempio più noto, con il doppio intervento di sostegno internazionale, imposto a carissimo prezzo sociale.

I problemi europei non sono ancora finiti, considerate la vicenda della Brexit, la crescita dei movimenti politici che non si riconoscono nei partiti tradizionali e manifestano avversione verso le politiche economiche dell’Unione, senza essere peraltro in grado di proporre praticabili alternative. Tali fattori gettano incertezza sulle prospettive economiche dell’Europa.

6 – Disastro nucleare di Fukushima (2011)

Un disastro naturale che ha causato un elevato numero di morti, ma anche gravi scompensi finanziari in Giappone (terza economia del mondo) e nell’area vicina e’ stato il terremoto di magnitudine 8,9 e conseguente tsunami con onde oceaniche di oltre 30 metri che ha colpito la costa nord orientale del Paese nel marzo 2011. I morti furono 28.000.

Sul piano economico le devastazioni furono di varia natura. I mercati azionari registrarono perdite del 16 per cento per il Nikkei, del 2,4 per il Dow, del 9,5 per Topix e 4 del Dax.

Le onde dello Tsunami danneggiarono l’impianto nucleare di Fukushima, causando fuoriuscite di materiale radioattivo, che richiesero mesi prima di essere bloccate.

La catastrofe distrusse 138.000 edifici, causando danni per centinaia di milioni di dollari. La regione colpita produceva tra il 6 e l’8 per cento del Pil nazionale. Altri 11 impianti nucleari dei 50 in funzione in tutto il Paese furono chiusi per precauzione o per danneggiamenti, riducendo del 40 per cento la capacità di produzione di energia elettrica.

Il Giappone dovette importare petrolio, cosa che produsse un ulteriore danno. Altra conseguenza negativa fu la chiusura di alcuni porti commerciali dai quali partivano le merci esportate. Il disastro si verificò quando il Giappone stava appena uscendo da due decenni di deflazione e stagnazione.

7 – Crisi petrolifera (2014)

Buona parte del primo decennio del nuovo millennio ha visto uno sviluppo sostenuto sia delle economie avanzate sia di quelle emergenti dell’America Latina e dell‘Asia.

Questa situazione ha determinato una forte domanda di beni, come accade in qualsiasi fase ciclica espansiva, a cominciare dal petrolio.

La Cina è stata il maggiore attore di questo boom, con uno sviluppo a due cifre e un insaziabile appetito di materie prime. Il boom ha spinto USA e Canada a estrarre il proprio petrolio i primi dalle scisti del Nord Dakota tramite il Fracking e il secondo dalle sabbie petrolifere dello Stato dell’Alberta. Anche la Libia, tornata nel 2011 sotto il controllo dell’Occidente, fece crescere dai 5 milioni barili del 2008 agli 8,5 milioni del 2014 la produzione giornaliera di petrolio.

Al momento del rallentamento dell’economia cinese, l’eccesso di offerta di petrolio e il crollo della domanda di beni hanno portato al dimezzamento del prezzo del barile da 110 dollari a 50. Da allora il prezzo del petrolio ha ripreso a crescere molto lentamente, subendo anche la concorrenza delle energie rinnovabili come movimento di lungo termine. Si sono avute ripercussioni sulle economie dei paesi OPEC e del Canada.

8 – Lunedì nero cinese (2015)

Fu il giorno in cui la Borsa di Shanghai crollò dell’8.5% sulla notizia del rallentamento dell’economia cinese. Vi furono anche altre cause che contribuirono alla caduta. Come nel caso americano del 2008, molte imprese cinesi avevano avuto accesso al credito facile delle banche, che le avevano incoraggiate a compierspeculazioni di borsa.

Come era da aspettarsi, il tasso di crescita dei prestiti aveva presto superato quello al quale le società acquisite potevano svilupparsi, causando un maggior utilizzo del credito. Al culmine, le preoccupazioni del governo sul futuro dell’economia indussero a rivedere la parità dello yuan rispetto al dollaro, per gestire un paese fortemente orientato all’esportazione. Il piano non sortì gli effetti desiderati e la Borsa dei titoli delle società manifatturiere perse il 30 per cento in tre settimane, causando vendite massicce anche nei mercati dei titoli finanziari.

9 – BREXIT (2016)

Da ultimo vi è la saga senza fine della Brexit, una partnership con l’Unione europea trasformatasi in un confuso divorzio, senza soluzioni in vista. È stata una relazione contrastata fin dalla firma del Trattato di Maastrich del 1992, con la creazione di una singola area monetaria e il trasferimento di poteri nazionali alle istituzioni europee.

La Gran Bretagna non ha adottato l’Euro e superando forti resistenze ha aderito alla fine alle politiche sociali dell’Unione, ma ha continuato a richiedere esenzioni e trattamenti particolari. Una relazione contrastata, insomma, fino ad arrivare al voto del 2016 in favore dell’uscita dall’Unione.

La reazione dei mercati finanziari di fronte alla Brexit fu di caduta, con la sterlina e l’euro entrambi indeboliti

Il prezzo dell’oro, bene che funge da tradizionale copertura contro tali rischi, crebbe del 6 percento. La deadline del 29 marzo 2019, che doveva sancire la fine della relazione, è stata superata senza accordo. Le dimissioni di questi giorni del Primo Ministro Teresa May sono destinate ad accrescere le difficoltà per una soluzione accettabile. Le incertezze sono destinate a nuocere nel lungo termine agli interessi economici di entrambe le parti.

Che cosa ci riserva il futuro

La descrizione degli eventi che Feisal Kahn identifica come Cigno Nero è avvincente, facendoci percepire con poche, ma esplicative informazioni statistiche, il peso relativo di ciascuno degli shock finanziari verificatisi sull’economia di vari paesi.

Gli eventi più violenti non sono destinati a restare confinati agli investitori finanziari, per quanto grande ne sia la platea, estendendosi spesso alla generalità delle popolazioni. Le conseguenze sono pertanto di difficile misurazione, ma la loro violenza è dimostrata.

L’esposizione a questi rischi non può dirsi esaurita. Le guerre commerciali, lo scontro per il primato tecnologico, l’emergere nell’agone finanziario di operatori non tradizionali di dimensione planetaria, la questione ambientale stessa possono essere terreno favorevole per nuovi mercati speculativi sui quali si possono concentrare risorse finanziarie in eccesso rispetto alla sostenibilità degli investimenti.

Al momento della esplosione di una bolla finanziaria, il livello di integrazione raggiunto dai mercati aumenta poi il rischio di contagio e di crescita degli scompensi nella distribuzione della ricchezza tra paesi e tra classi sociali.

Le istanze d’ordine etico e finanche religioso circa nuove regole economiche (minore ricerca del profitto, maggiore solidarietà, ecosostenibilità ambientale) restano ancora confinate tra le buone intenzioni e poche sono le realizzazioni in termini di nuove politiche. Anche il trade off tra accumulazione e distribuzione della ricchezza resta lontano da soluzioni ottimali.

Troppo spesso la regolamentazione non sembra in grado di contenere gli appetiti di un capitalismo che, negli ultimi venti anni, si è definitivamente appropriato del potere della finanza, mostrando di saperne forzare gli effetti.

Tenere presente la storia finanziaria più vicina a noi non può che renderci più consapevoli dei rischi di un’economia globale, i cui eccessi, piuttosto che un’eccezione, sembrano essere la norma. Essi ci avvertono che non bisogna rinunciare a controlli sempre più efficaci da parte delle istituzioni nazionali e sovranazionali sui mercati e sugli intermediari, riducendone nel continuo la propensione a sviluppare rischi eccessivi. Perché ci viene da pensare che il Cigno Nero sia definitivamente diventato una specie stanziale del nostro habitat umano.

Dall’uscita dall’era del baratto, la società si basa essenzialmente sulla coesistenza interdisciplinata fra mondo della finanza e economia reale. Sta alla politica stabilire regole e garanzie volte a mantenere in equilibrio i due sistemi, evitando cioè che l’uno diventi succube dell’altro ovvero che uno dei due possa eccessivamente condizionare le vicissitudini esistenziali dell’uomo moderno. In una “democrazia matura”, quindi, le classi dirigenti sono chiamate a operare affinchè la sana trasparenza gestionale e un efficace sistema giudiziario, chiamato nel caso a dirimere soprusi e irregolarità, vigili tempestivamente ogni fenomenologia che inneschi aspetti di anomalia e che necessiti di tempestivi ed efficaci interventi.

Il 2-4 agosto 1990, l’esercito del dittatore iracheno Saddam Hussein invase il Kuwait.

È stato un evento Black Swan, perchè è venuto completamente dal nulla.