Tempo di lettura: tre minuti. Test leggibilità ***.

Francamente sconfortante il dibattito che ritorna oggi nel Paese. Bail-in sì, Bail-in no.

In pochi giorni si è riacceso nuovamente il focolare. Gli argomenti sono sempre gli stessi, anche se conditi con nuovi fattarelli che sono dei veri e propri boomerang sulla nostra testa.

Ci soffermiamo su tre punti, ma la lista potrebbe essere più lunga. Un pò come per la nazionale di calcio, tutti si sentono in grado di intervenire per far sapere al mondo il proprio pensiero sulla tutela del risparmio in Italia.

Con grande sicumera i giudizi rimbalzati tra stampa specializzata, report di analisti e relazioni ufficiali hanno a) lamentato il solito ricatto tedesco, questa volta sul Bail-in, b) ribadito il modesto costo dei nostri salvataggi bancari, c) sottolineato gli svantaggi dovuti alla fretta con cui è partita la nuova normativa europea sul fallimento delle banche.

Vediamoli in dettaglio.

La Germania ci ha imposto la direttiva sulla risoluzione delle banche. L’allora ministro del Tesoro italiano era contrario alla normativa, unico rappresentante tra i paesi europei. Nel maggio 2014 è stata, infatti, approvata la Direttiva sul risanamento e sulla risoluzione degli enti creditizi e delle imprese di investimento (BRRD – Bank Recovery and Resolution Directive), recepita in Italia dopo un anno e mezzo, nel novembre 2015. La normativa segna un profondo cambiamento, nell’approccio nella gestione delle crisi delle banche.

La ricostruzione che è stata fatta sulla base delle dichiarazioni resa alla stampa dall’attuale ministro del Tesoro lascia dubbi. Non tanto sui fatti, ma sul significato che avrebbe avuto la nostra opposizione alla direttiva. Saremmo stati gli unici in Europa. Implicitamente avremmo dichiarato l’insostenibilità da parte del sistema bancario italiano della nuova normativa sulla gestione delle crisi.

Probabilmente fino al 2014 non avevamo ben chiaro la reale condizione di dissesto di molte banche italiane che continuavano a segnalare più che confortanti livelli patrimoniali. Ciò ci faceva sentire abbastanza forti nel sostenere le nostre ragioni, ma non sufficientemente forti da resistere al “ricatto tedesco”. Heil, Bail-in!

Lo avremmo capito a nostre spese improvvisamente con l’avvio della Vigilanza unica europea e il successivo inizio dei tanti, dolorosi e inevitabili fallimenti bancari. Si contano da allora almeno una quindicina di dissesti tra banche grandi e meno grandi. La lista purtroppo non è definitiva e frequenti sono gli aggiornamenti.

Il secondo punto riguarda tematiche più tecniche. Esso compare e ricompare in tutti gli interventi delle Autorità di settore. E’ un mantra che a furia di ripeterlo si è trasformato in una pratica meditativa e di sedazione. Fa scomparire tutti i problemi.

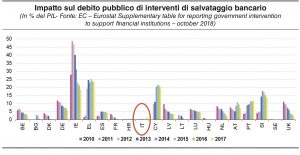

Il costo delle crisi bancarie o degli interventi assistenziali a carico dello Stato per vari motivi è stato modesto. Di sicuro è stato più basso in rapporto al PIL rispetto ad altri paesi. Si citano in diversi modi combinati i dati del grafico sopra riportati.

Sono dati veri ovviamente, ma anche parziali. Si trascurano per esempio i tanti interventi di salvataggio pubblico di aziende private e pubbliche. Gli aiuti ricevuti sono stati a beneficio anche delle banche che improvvidamente continuavano a finanziare aziende decotte e fuori mercato. Qui la lista è davvero lunghissima. Basti pensare all’Ilva e all’Alitalia, più volte fallite e più volte salvate dallo Stato con miliardi di euro (tra i 15 e i 20 solo per queste due aziende) per ripianare i prestiti “ponte” concessi dalle principali banche italiane. Bisogna far bene i conti soprattutto quando ci soni in ballo i soldi degli altri, cioè i nostri.

Si lamenta infine da più parti la fretta con cui è stata varata la direttiva sulle risoluzioni delle banche. Le banche non erano pronte, si sostiene con precise argomentazioni. E’ da tempo che si ripete questo refrain, basato su supposizioni e What If, tutte da verificare. Per esempio, a proposito delle due popolari venete la Banca d’Italia così scrive nelle F.A.Q.sul proprio sito.

“Secondo alcuni osservatori la decisione di attivare un intervento pubblico a favore delle due banche venete non è coerente con lo spirito della regolamentazione europea che avrebbe richiesto l’uso di risorse interne (il bail-in) e non di fondi pubblici. Tale considerazione trascura il fatto che i rischi di una crisi bancaria dovrebbero ricadere su creditori che hanno assunto consapevolmente il rischio mentre il modo e i tempi con cui la direttiva BRRD è stata implementata hanno de facto impedito che ciò accadesse. In particolare, non è stato possibile costituire un cuscinetto di passività contrattualmente adeguate a soddisfare questo principio.”

In effetti, il Bail-in in Italia non è mai stato applicato. Sarebbero stati probabilmente guai seri, perchè ne avrebbero fatto le spese anche i depositi della clientela superiori ai 100.000 euro.

Altre misure si sono invece applicate. Esse sono state: il burden sharing, la liquidazione coatta amministrativa e la ricapitalizzazione preventiva dello Stato (caso Mps). In tutti i casi è intervenuto il contribuente.

In conclusione, il continuo tirare in ballo colpe altrui nel varo della normativa europea e delle imperfezioni di varia natura delle misure ivi previste nasconde ben altre questioni.

Ci si vuole convincere che non vi erano alternative praticabili. Le tante crisi sono state ineluttabili come una maledizione divina e sono state tutte brillantemente gestite. I controlli pubblici sono stati esercitati in modo ottimale, anche se purtroppo non sono serviti.

E la prevenzione? In effetti, le tre argomentazioni, soprattutto la prima e la terza, non riguardano la prevenzione, ma la fase successiva al fallimento. Sono finalizzate a spostare l’onere della crisi tra le varie coorti di creditori. Di volta in volta, essi sono stati: le altre banche, lo Stato, gli azionisti e gli obbligazionisti, molti dei quali nella veste di risparmiatori poco o per nulla consapevoli. D’ora in poi chi possiede su un conto corrente o di deposito più di 100.000 euro dovrà porsi almeno la questione di scappare prima che la tempesta arrivi.

Ma di efficace prevenzione non sembra proprio il caso di parlare. Come pure della capacità del sistema bancario italiano, ora giudicato più robusto, di tornare a sostenere il rilancio dell’economia con zero prestiti alle imprese e servizi di pagamenti del tutto inadeguati.

Ma questo è altro argomento, non collegato ai precedenti, e non è opportuno far d’ogni erba un fascio. O sì?