Tempo di lettura: quattro minuti. Test di leggibilità **.

Un report appena pubblicato da McKinsey dal titolo Rewriting the rules: Succeeding in the new retail banking landscape traccia gli scenari evolutivi delle banche commerciali, individuando tendenze e sviluppi nel livello di concorrenza di quel mercato.

Quattro trend

I cambiamenti degli anni a venire riguarderanno:

- la definitiva perdita di rilevanza della distribuzione dei prodotti bancari affidata alle reti di sportelli;

- lo spostamento della competizione sul terreno della customer experience, con il ruolo determinante di pochi leader di mercato;

- il ritorno delle economie di scala, con il vantaggio in capo a quelle banche che svilupperanno nuove tecnologie (automazione e machine learning) e quelle con canali digitali che offrono velocità crescente nella esecuzione dei servizi;

- lo spacchettamento delle linee di prodotto, alimentato dalla digitalizzazione e ancor più dalla regolamentazione. Le capacità di raccogliere e lavorare dati per costruire più ampie e profonde relazioni di clientela potrà far governare al meglio la tendenza alla frammentazione dei prodotti bancari.

Questi cambiamenti avranno al centro sia nuove banche digitali aggressive che agiscono a livello globale (se ne contano già un centinaio) sia banche già presenti che nei prossimi tre/cinque anni sapranno fare di queste strategie la leva per mantenere posizioni di mercato di rilievo.

E’ importante notare che le banche maggiormente innovative hanno affrontato la diminuzione della rete degli sportelli non come azione di razionalizzazione, trascorsa la fase più critica delle recessione, ma come riorientamento del business retail. Tali indirizzi sono stati infatti accompagnati ad un impressionante sviluppo dei depositi.

Negli ultimi dieci anni le prime 5 banche Usa a fronte di una riduzione del 15% delle agenzie, hanno aumentato i depositi di due volte e mezzo. Le prime 25 li hanno raddoppiati. In Europa, il sistema bancario olandese è quello che negli ultimi dieci anni ha rinunciato agli sportelli tradizionali addirittura in misura pari al 70%!

In sintesi la relazione tra sviluppo dei depositi e densità degli sportelli si è nettamente indebolita.

Le banche italiane

Nel Report di McKinsey vi sono molti riferimenti al nostro retail banking. I confronti con i sistemi di altri paesi riguardano tanto le politiche di offerta, quanto la condizione della domanda di prodotti bancari innovativi.

Il quadro che ne scaturisce colloca il nostro sistema bancario agli ultimi posti del mondo occidentale.

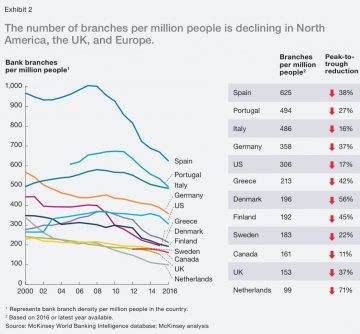

Il primo confronto riguarda il peso ancora eccessivo dalla distribuzione fisica dei servizi bancari mediante sportelli di tipo tradizionale.

La diminuzione del loro numero, avviatasi a partire dal 2012, procede più a rilento che in tutti gli altri paesi.

Di tal che il numero di filiali ogni milione di abitante (486, al 2016) ci colloca solo al di sotto di Spagna e Portogallo.

Essi, peraltro, mostrano una velocità di riduzione molto più alta, che li porterà a superarci presto. Il gap che ci separa da Uk, Germania e Svezia resta davvero cospicuo.

Questo quadro determina un rapporto cost/income elevato, che riflette aspetti di strutturale inefficienza. Si procede, accumulando crescenti ritardi rispetto agli altri sistemi, dato che le differenze, come mostra il grafico, sono maggiori di quelle esistenti all’inizio del secolo.

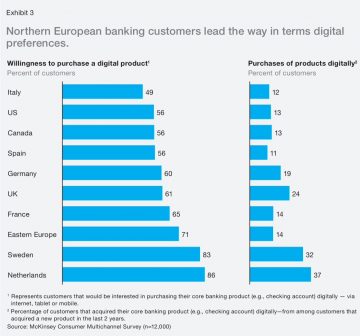

Quando alla digitalizzazione dei servizi bancari la posizione in termini di preferenze della clientela ad acquistare prodotti digitali pone l’Italia all’ultimo posto, come ci confermano periodicamente anche le statistiche riferite ai servizi di pagamento elettronici.

Quando alla digitalizzazione dei servizi bancari la posizione in termini di preferenze della clientela ad acquistare prodotti digitali pone l’Italia all’ultimo posto, come ci confermano periodicamente anche le statistiche riferite ai servizi di pagamento elettronici.

È argomento sul quale questa piattaforma ha avuto modo di ritornare spesso, commentando i dati BCE sull’andamento degli strumenti di pagamento diversi dal contante, i ritardi nel recepimento delle Direttive comunitarie e la scarsa diffusione di standard europei come il conto di pagamento.

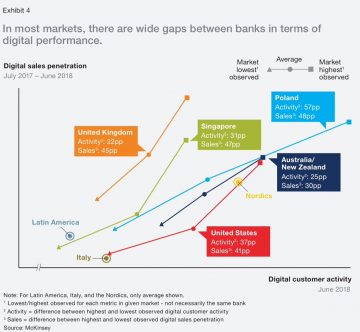

Secondo McKinsey, questa condizione di arretratezza non è confinata all’ambito della domanda, ma trova riscontro nella scarsa capacità di penetrazione delle banche italiane sui mercati dei prodotti più innovativi.

La figura che segue mostra impietosamente la posizione peggiore del paese rispetto a tutti i suoi concorrenti.

Questa situazione ha diverse cause, a cominciare dalle risorse assorbite della abnorme massa di Npl.

Questa situazione ha diverse cause, a cominciare dalle risorse assorbite della abnorme massa di Npl.

La questione ha richiesto di essere gestita evitando impatti più gravi sui requisiti patrimoniali, grazie anche a interventi pubblici a seguito dei numerosi fallimenti bancari.

Gli investimenti in tecnologia hanno conosciuto in questi anni una limitata portata.

Altri ritardi

L’altro punto che impatta sui nostri ritardi riguarda il mancato completamento di riforme di segmenti importanti del sistema bancario, dopo anni dal loro avvio. Tra tattiche dilatorie, incertezze sulle competenze tra Bce e Banca d’Italia, ingerenze della politica il percorso ha ancora tratti importanti da compiere.

Nel frattempo il sistema ha ridotto il suo appetito per il rischio riguardante il finanziamento delle attività produttive. Su questo rilevante e preoccupante fenomeno abbiamo commentato sulla piattaforma la recente relazione della Cgia di Mestre. La caduta del credito a favore delle imprese nel periodo 2011-18 ha sfiorato il 30%.

Il mancato rovesciamento di questa tendenza rischia di penalizzarci ulteriormente in base allo scenario delineato da McKinsey.

Desta quindi perplessita’ continuare a leggere analisi e difese di maniera, oltre a generici inviti a colmare i nostri gap bancari.

Le attestazioni di solidità del sistema non possono riposare sul rispetto di requisiti patrimoniali statici, ma su dinamiche innovative in termini di politiche del credito e nuovi prodotti e processi, in grado di far crescere il business bancario italiano in condizioni di maggior sicurezza che nel passato.

D’altro canto a tali bisogni di rinnovamento si ispirano le strategie di grandi operatori bancari e non bancari internazionali. E gli osservatori qualificati, oltre a farne una chiave di lettura di futuri scenari, li indicano come elementi di giudizio della qualità dei vari sistemi. Il nostro appare relegato in fondo al gruppo.

Dei processi di trasformazione in atto nel mondo dei nostri concorrenti, non sembra da noi vedere traccia. Purtroppo non si avverte neanche il suono di discussioni tra le parti in causa sulle questioni sollevate da analisi come quella di McKinsey che qui abbiamo riassunto.