Tempo di lettura: quattro minuti.Test di leggibilità **.

La CGIA di Mestre ha appena pubblicato una interessante relazione sulla contrazione del credito alle imprese nel periodo 2011-2018. Riguarda gli anni critici per le banche e per il nostro PIL che ha conosciuto una flessione intorno al 10 per cento.

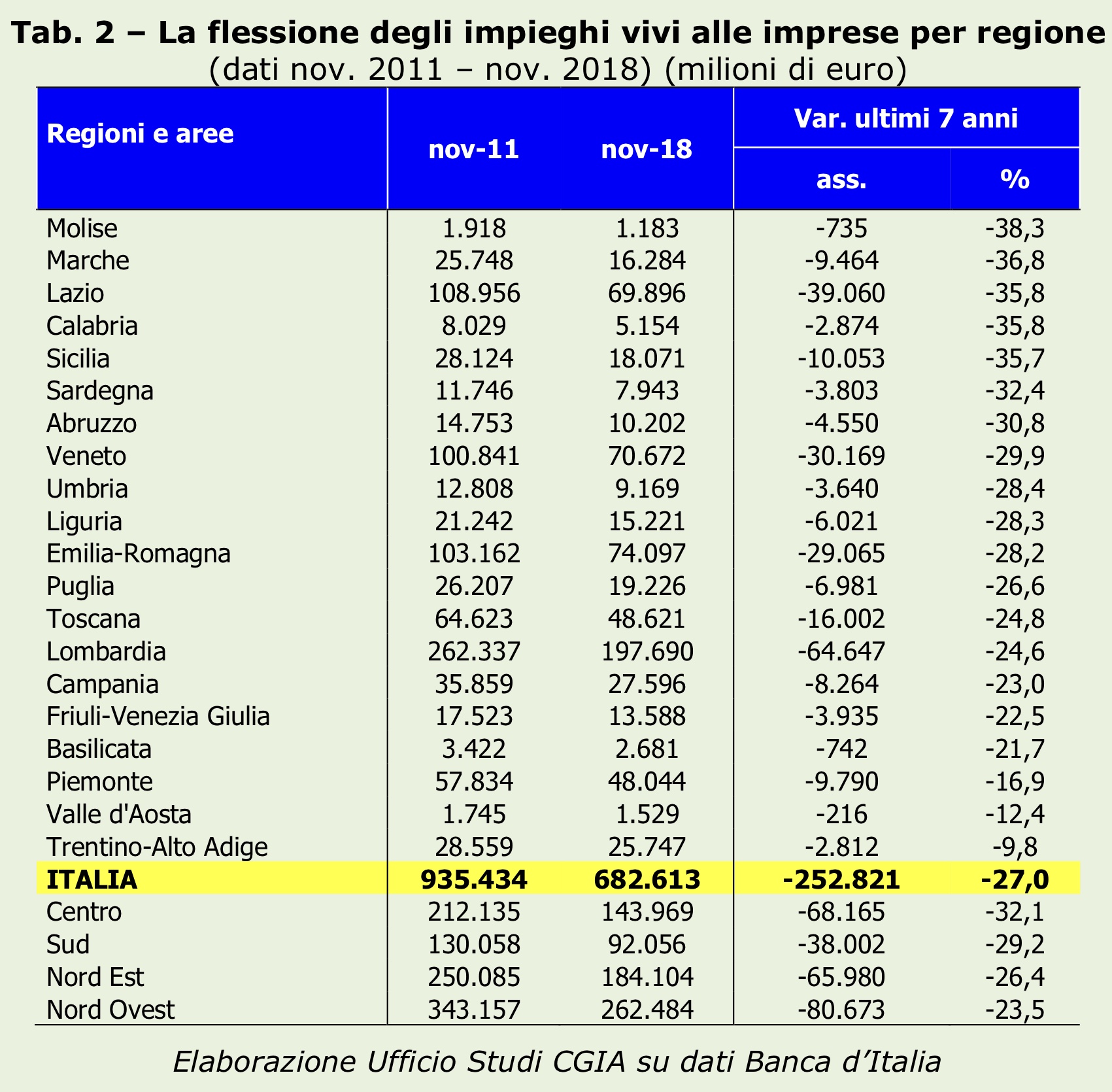

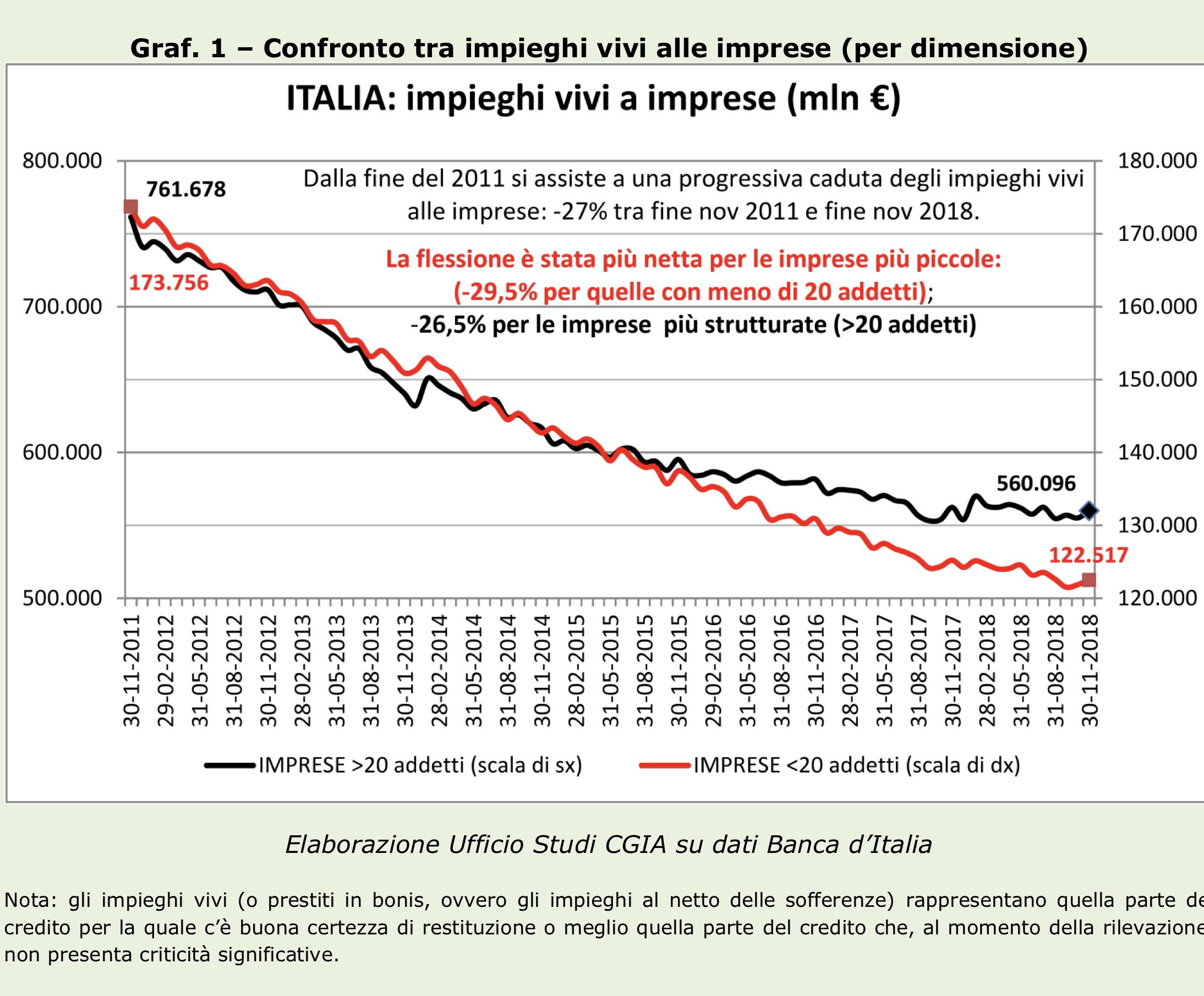

Gli impieghi in bonis alle imprese sono diminuiti di ben 252 miliardi di euro, di cui 200 miliardi per le imprese con più di 20 addetti e di oltre 50 miliardi per quelle con meno di 20 addetti.

Il fenomeno ha riguardato con intensità pressochè simile tutte le macroaree del Nord, del Centro e del Sud. Il Centro è stata quella più penalizzata.

I dati sembrano cambiare una certa narrazione dei fattori che hanno inciso sull’andamento dell’economia.

I dati sembrano cambiare una certa narrazione dei fattori che hanno inciso sull’andamento dell’economia.

Si è spesso sostenuto che il credito all’economia fosse rimasto fermo, a causa di carenza di domanda.

Invece esso è diminuito, meglio ancora è sprofondato di centinaia di miliardi di euro, nei confronti di alcuni rilevanti segmenti, in misura più che proporzionale rispetto ad altri indicatori quali la produzione industriale e l’occupazione.

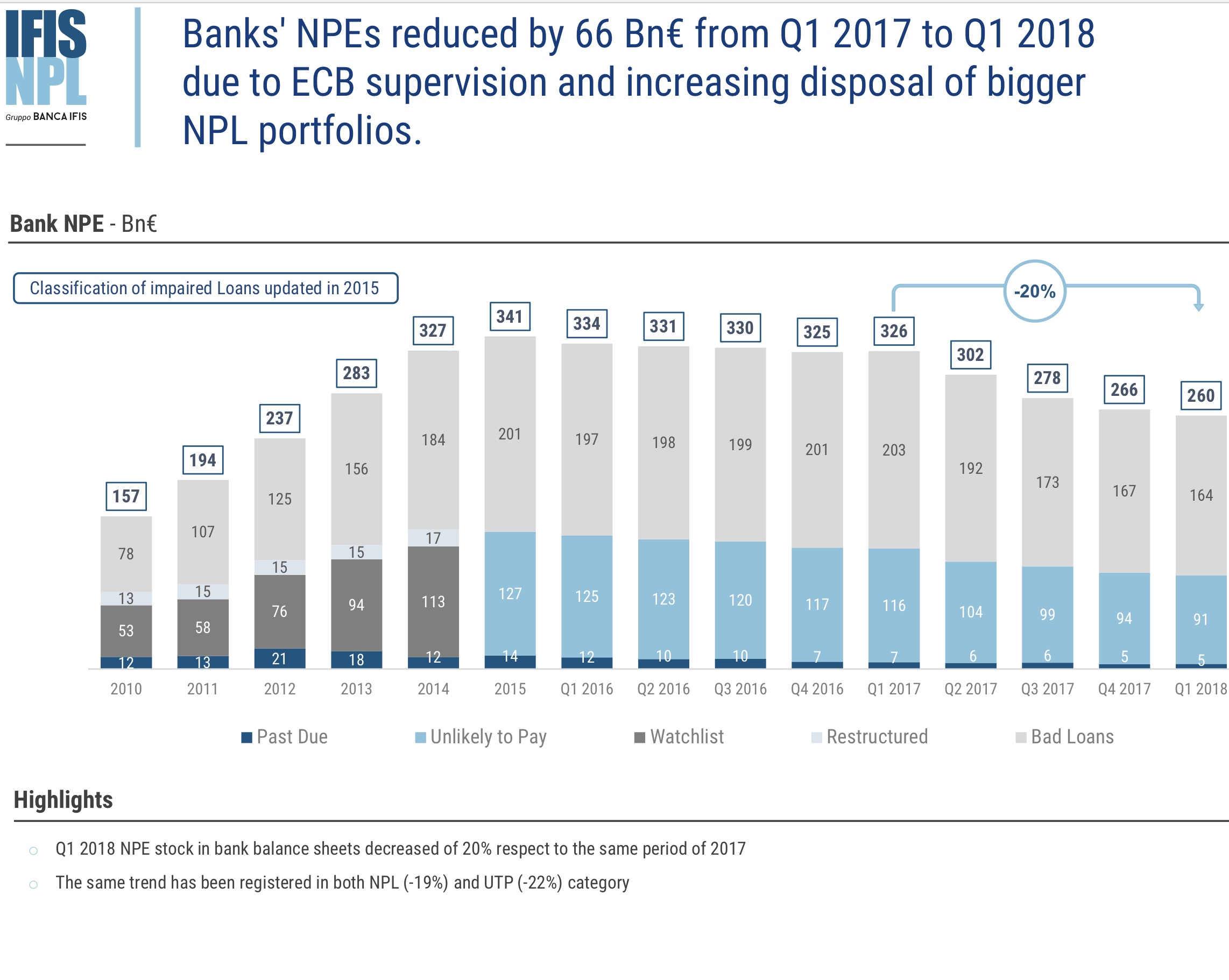

Inoltre, tra il 2007 e il 2013, mentre il PIL calava di poco meno di 150 miliardi di euro, gli Npl raggiungevano la iperbolica cifra di 340 miliardi!

Tornando al credito in bonis, come si legge dal grafico sottostante, le imprese con meno di 20 addetti hanno subito un taglio del 30%, le altre del 27%.

Stante la loro forte dipendenza dal credito bancario, questo andamento non può non essere stato fattore di ulteriore scompenso. Quindi volendo chiamare le cose con il loro nome, si è verificato un credit crunch di notevoli dimensioni.

Non disponiamo di tutti i dati anche perchè si è soliti ragionare in termini percentuali e meno in valori assoluti. L’effetto depressivo e deflattivo di questo andamento del credito (ivi compreso quello del mercato delle garanzie) non può affatto essere escluso. Richiede almeno di essere discusso nelle sue implicazioni fortemente procicliche.

La forte flessione del credito alle imprese ha, come altra faccia della medaglia, uno stock di crediti deteriorati, che, dopo aver raggiunto, come detto, il picco di 340 miliardi di euro, con una crescita concentrata tra il 2010 e il 2014, ha cominciato a calare nel biennio 2017-2018. La lentezza di questo fenomeno è stata spesso sottolineata da operatori e Autorità.

È emerso inoltre che una buona parte di questi crediti deteriorati hanno una notevole componente speculativa. Da più parti infatti si invoca di conoscere i nominativi dei primi cento clienti dei più clamorosi default bancari.

È emerso inoltre che una buona parte di questi crediti deteriorati hanno una notevole componente speculativa. Da più parti infatti si invoca di conoscere i nominativi dei primi cento clienti dei più clamorosi default bancari.

D’altro canto la preoccupazione principale del sistema è lo smaltimento degli Npl attraverso cessioni i cui prezzi sono fissati dai compratori. Per avvicinarli ai valori di mercato di cessione le rettifiche operate portano a stime, nel periodo considerato, non lontane dai duecento miliardi. Siffatta gestione, molto lucrativa per gli acquirenti, ha impedito di perseguire percentuali di recupero eventualmente maggiori e non ha contribuito a dare fiducia per tornare a una maggiore assistenza creditizia alle imprese.

Quanto è successo ha anzi indotto all’utilizzo difensivo del patrimonio da parte del sistema bancario incidendo soprattutto sulle erogazioni corporate, in parte compensate da prestiti personali, cessione del quinto, crediti al consumo e scoperti su carte di credito, più granulari e redditizi.

I prestiti totali alla clientela (settore famiglie e imprese non finanziarie) hanno infatti avuto nel complesso un andamento piatto. Dai dati ABI (Monthly Outlook) la base di partenza è di circa 1500 miliardi di euro come media degli anni 2011 e 2012. Nel 2014 essi raggiungono il valore massimo di 1.557 miliardi, per poi flettere nel 2016 a 1.548 e nel 2018 a 1.455 miliardi.

In sintesi le quantità complessive in otto anni sono rimaste stazionarie, mentre la composizione è mutata nettamente a discapito delle imprese produttive.

La spiegazione ascritta a una maggiore selettività nella concessione del credito da parte delle banche appare tautologica. Si deve infatti anche tener conto delle politiche di sostegno alla liquidità delle banche della Bce. Molte hanno utilizzato queste facilitazioni per lucrare su differenziali di tasso per quanto minimi sui titoli, senza riprendere l’appetito per il rischio creditizio.

Le banche non hanno messo al rientro la propria clientela come di regola accade nei periodi di congiuntura negativa. Hanno semplicemente cessato di erogare credito all’economia. La riduzione è inoltre da ricondurre alle gravi criticità di una quindicina di esse, appartenenti alla importante categoria delle banche locali. Queste, prima dell’implosione finale, avevano da tempo limitato l’offerta di credito, per mantenere, per quanto inutilmente, i requisiti patrimoniali al di sopra dei minimi.

Partendo dai dati qui richiamati, emerge lo scarso peso dato alla prevenzione e al contrasto di gravi episodi, protrattisi per anni, di mala gestio bancaria.

Crediamo che sia arrivato il momento di sollevare una questione bancaria nei suoi effetti non solo microeconomici, ma anche macro, per spiegare l’attuale condizione dell’economia del Paese.

Il sistema bancario si mostra fragile per poter riprendere il ruolo di sostegno dell’economia, in contrasto con le affermazioni di solidità, che appaiono sempre più di maniera.

Se e’ così, non possono non entrare in ballo le responsabilità a vari livelli di chi ha per anni inteso raccontare una storia diversa da quella che, più verosimilmente, vedeva via via inviluppare il paese, fino alla condizione di stagnazione dalla quale è sempre più problematico uscire.