Tempo di lettura: tre minuti. Test leggibilità ***.

L’informazione economica in Italia

Una delle professioni più impegnative è quella del giornalista economico. Le statistiche e le notizie sono numerose, difficili da controllare e talvolta contraddittorie. Esse richiedono di essere ponderate. Il contesto istituzionale dell’economia e le analisi empiriche sono importanti per ogni approfondimento. Insomma, l’informazione economica è materia da affrontare contando su robuste conoscenze. Questo non sempre avviene.

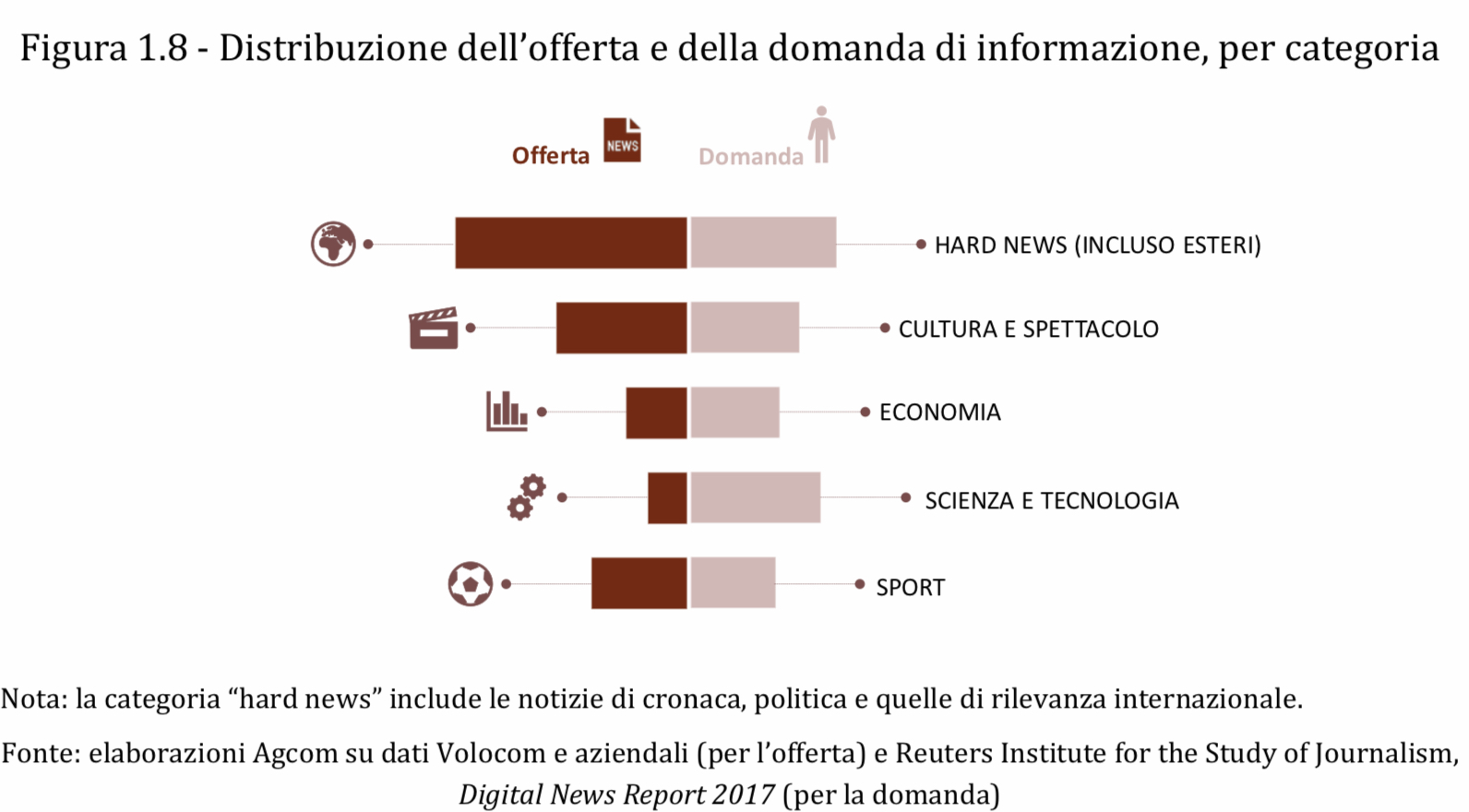

L’ opinione trova riscontro nella recente indagine condotta dall’Autorità per le Garanzie delle Comunicazioni sui mercati delle news e delle fake news. L’abbiamo commentata su questa piattaforma. In essa la carenza di offerta, quantitativa e qualitativa, di informazione economica rispetto alla domanda è posta ben in evidenza. La condizione è visibile nella figura che segue. Il deficit dipende anche dal livello di competenza dei giornalisti italiani.

Forti di queste autorevoli conclusioni, abbiamo provato a verificare la situazione con riferimento all’ultima crisi bancaria. Essa è precipitata nel nuovo anno con il commissariamento di Carige, disposto dalla BCE.

Gli elementi del racconto

Sulla stampa vi è stato il racconto della saga delle più importanti famiglie azioniste, in contrasto tra di loro. Non abbiamo trovato, tuttavia, gli effetti della crisi sulla ampia base di soci e clienti.Carige è una banca ben inserita nei territori di origine e conta ben 55.000 soci.

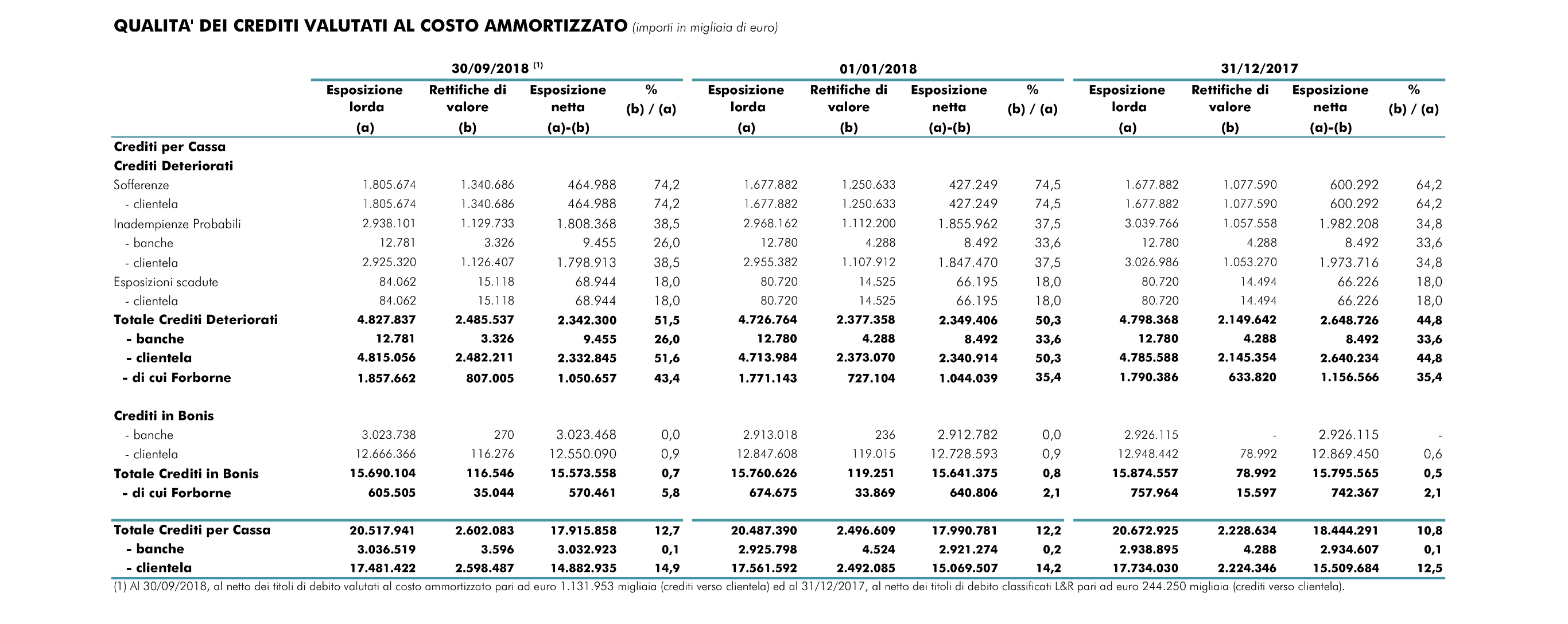

L’informazione più diffusa si limita a poche cifre: sportelli, dipendenti, valore di borsa della banca. Minore informazione corre invece su altri importanti profili per capire lo scenario atteso. La situazione del portafoglio crediti della banca, per esempio, merita attenzione. Essa si presenta con un “deteriorato” che sfiora il 30% dei crediti in bonis. Il tasso di copertura è di poco superiore al 50%. Il degrado della qualità dei crediti non sembra essersi fermato nemmeno negli ultimi mesi.

Nei primi nove mesi del 2018 vi sono stati invece ritiri di depositi per circa due miliardi. Non si dispone di dati più aggiornati alla luce delle recenti involuzioni. E’ probabile, però, che il livello di fiducia dei risparmiatori sia sceso. Una banca in crisi vede i depositanti allontanarsi e gli affidati disattendere con più facilità i propri impegni. Non si registra da tempo il rilancio dell’attività e il rapporto cost/income è arrivato al 90%. Dopo anni di perdite, anche il 2018 chiude in rosso,per ora pari a circa 200 milioni di euro.

Ci saremmo aspettati qualche domanda in più in questa direzione. D’altronde, uno dei compiti informativi è di far capire la probabilità del dissesto e il suo costo.

Tralasciamo l’avvicendarsi degli amministratori e le ripetute operazioni sul capitale, iniziate qualche anno fa con lo scorporo delle filiali italiane da quelle liguri (operazione di cui non si ricordano precedenti). Gli anni della decozione, ormai una decina, non sembrano aver alimentato particolari curiosità. Se ne è parlato, questo sì senza lasciar intravedere la drammaticità esplosa nel finale d’anno. Ne deriva l’assoluta incertezza delle conclusioni. Addirittura eminenti personalità avevano accettato poco prima la carica di consigliere. Poi si sono dimesse con mirabile tempismo. Da allora sono arrivate docce scozzesi a ripetizione.

Eppure è una crisi double dip. Due affondamenti sono avvenuti uno dietro l’altro in pochi anni. Anche questo non è evento ricorrente. Dovrebbe attirare l’informazione economica per capirne le ragioni. E richiedere qualche più approfondita spiegazione anche sulla incapacità di invertire il corso degli eventi.

Le autorità non sono state determinate nell’imporre una più decisa svolta all’azionariato. Esso ha traccheggiato fino all’ultimo sull’aumento di capitale che avrebbe dovuto essere risolutivo. D’altro canto, per immettere nuove risorse il socio di maggioranza doveva essere convinto che la banca aveva prospettive di ripresa.

Da ultimo, un commento sui nomi delle banche che correrebbero al salvataggio. La prospettiva più probabile è infatti l’assorbimento di Carige da parte di un soggetto di adeguata robustezza. Un intervento in grado di assimilare un pasto tanto indigesto.

Nomi poco probabili

Qui si sfiora il paradosso. Sfugge al comune lettore la proponibilità, anche a livello di semplici indiscrezioni, di certe soluzioni.

A) Monte dei Paschi. Si sommano due situazioni critiche, con presumibile ulteriore intervento a carico del bilancio statale. L’intervento di Poste poi darebbe robustezza al progetto. Tuttavia, si formerebbe un soggetto che potrebbe incontrare la contrarietà dell’Antitrust. Ci potrebbero essere anche le perplessità della maggiore banca italiana, per l’impatto sulla concorrenza.

B) Ubi, è tra le ultime classificate in Europa per i livelli di patrimonio dopo gli stress test dell’EBA. Sarebbe difficile la sostenibilità di un salvataggio di qualche miliardo di euro.

C) Unicredit è appena uscito da una ricapitalizzazione di ben 13 miliardi. La banca è ancora alle prese con un piano industriale complesso di rilancio, in Italia e all’estero.

Insomma il nome del cavaliere bianco è da venire. Non sarà nemmeno questa volta una questione facile per le contropartite che chiederà.

Per ora, il Governo ha varato una serie di misure tampone. Esse sono la garanzia pubblica su nuovi bond e la ricapitalizzazione statale, ove necessario. Servono solo a comprare tempo. Le questioni strutturali della banca genovese, invece, rimangono intatte. Ciò che sorprende è il tono quasi trionfalistico di gran parte dei commenti giornalistici alla notizia. Da parte loro, i commissari hanno aggiunto che ce la faranno da soli! Basterebbe solo riflettere sulla pericolosa asimmetria che si sta ancora una volta verificando. La BCE commissaria la banca e lo Stato, il MEF e la Banca d’Italia corrono ai ripari con soldi pubblici.

La controversia si spostera’ ora sul piano politico. Il governo dira’ di aver agito per la tutela dei depositanti. L’opposizione dira’ che in passato erano stati attaccati per aver salvato un altro gruppo di banche. Pacatamente, constatiamo che il modello seguito, in entrambi i casi, scarica il costo delle crisi su chi paga le tasse. Di prevenzione e di chi avrebbe dovuta farla neanche un cenno. Eppure diceva il vecchio adagio: “chi ben comincia è a metà dell’opera”.

A margine, la vicenda ha un sapore beffardo. Ieri Ignazio Angeloni della Vigilanza BCE, in una intervista a Il Sole, ha dichiarato che Carige e’ fondamentale per l’economia ligure. Quindi non sappiamo perche’ e’ stata giudicata dalla BCE. Francoforte infatti si occupa di banche sistemiche.

Bisognerebbe quindi valutare sempre l’effetto di certe notizie sul risparmiatore. Non ha bisogno di essere tranquillizzato con ipotesi di circostanza, salvo poi trovarsi in situazioni già sperimentate. Per questo, egli è portato a praticare un fai da te, che può non essere sufficiente.

E badate bene. Non si tratta di autocensurarsi sulle voci in circolazione. Sono da escludere ipotesi poco praticabili. Altrimenti, il livello di fiducia del risparmiatore potrebbe risentirne. Insomma il gap tra domanda e offerta di informazione economica non pare destinato a chiudersi. E sappiamo quanto una buona informazione economica sia alla base di una buona educazione finanziaria. Di questo sì, tutti predichiamo l’esigenza. Pantalone intanto è sul chi vive.