Tempo di lettura: cinque minuti.

Troppi numeri ed informazioni non aiutano. Molti osservatori ed analisti cercano di riordinare i numeri delle principali banche italiane tra stress test, risultati trimestrali ed andamenti di borsa per una lettura più approfondita della situazione. La questione è ben riassunta in un articolo del prof. Hamaui comparso su la voce.info il 6 novembre.

Quale filo rosso tiene insieme questi 3 momenti molto importanti in termini di valutazioni delle principali banche, che sembrano peraltro non andare nella stessa direzione?

I fatti e le questioni

Hamaui pone la questione nei seguenti termini:

“Negli ultimi sei mesi le quotazioni delle banche italiane hanno mediamente perso oltre il 35 per cento del loro valore, ben più di quanto è successo alle altre banche europee, mentre il loro price to earning (rapporto fra prezzi di mercato delle azioni e utili) si è quasi dimezzato così come il loro price to book (rapporto tra prezzi delle azioni e capitale netto contabile); due indicatori di redditività molto usati.”

Eppure le maggiori banche quotate (Intesa, Unicredit, Ubi e BPM) hanno superato i test dell’EBA e le loro trimestrali abbondano di utili. Anche le relazioni che accompagnano le trimestrali e i giudizi degli analisti sono positivi. Ed allora perche’ la Borsa sta reagendo così male? Spread a parte, il movimento tellurico sulle banche dura da diversi mesi come denotano i due grafici estrapolati dall’articolo prima citato.

Eppure le maggiori banche quotate (Intesa, Unicredit, Ubi e BPM) hanno superato i test dell’EBA e le loro trimestrali abbondano di utili. Anche le relazioni che accompagnano le trimestrali e i giudizi degli analisti sono positivi. Ed allora perche’ la Borsa sta reagendo così male? Spread a parte, il movimento tellurico sulle banche dura da diversi mesi come denotano i due grafici estrapolati dall’articolo prima citato.

Guardando ai dati Bloomberg per le 4 banche oggetto dello stress dell’EBA il Price-to-book ratio è ancora più basso di quello riportato da Hamaui. Intesa fa 0,65, UniCredit 0,45, UBI 0,34 e BPM addirittura un misero 0,25.

Tali valori non tornano con i fondamentali delle banche oppure sono proprio i fondamentali ad essere messi in discussione da questi numeri. Nel citato articolo, si indicano alcuni provvedimenti della legge di bilancio che penalizzerebbero le banche italiane e la circostanza più generale che il core business di queste banche è pur sempre legato ai mercati domestici che attraversano un periodo delicato, con prospettive alquanto incerte.

E’ tutto qui? O forse c’è anche dell’altro?

In tale ambigua situazione, le banche fanno bene a distribuire utili eccezionali, ora che hanno recuperato redditività (anche se è in calo nella seconda metà dell’anno) grazie a varie misure, talune di carattere eccezionale e non ripetibile?

Le possibili risposte

Il binomio prestiti-sofferenze è, purtroppo, secondo la nostra analisi, sempre presente ed è la causa del ridotto valore di borsa delle nostre principali banche.

L’esercizio dell’EBA è importante perchè dimostra che la componente di rischio più elevata è legata ai prestiti alla clientela per tutte le banche europee del campione e l’esposizione di quelle italiane a questa componente è storicamente elevata, a prescindere dal ciclo economico. L’unico modo per non imbarcare i rischi è il deleveraging attuato con grande scioltezza da quasi tutte le banche, grandi e piccole. Sul versante prestiti o si sta fermi o i rischi aumentano a dismisura. Questa è al momento la conseguenza più visibile, al punto che si comincia a parlare di credit crunch.

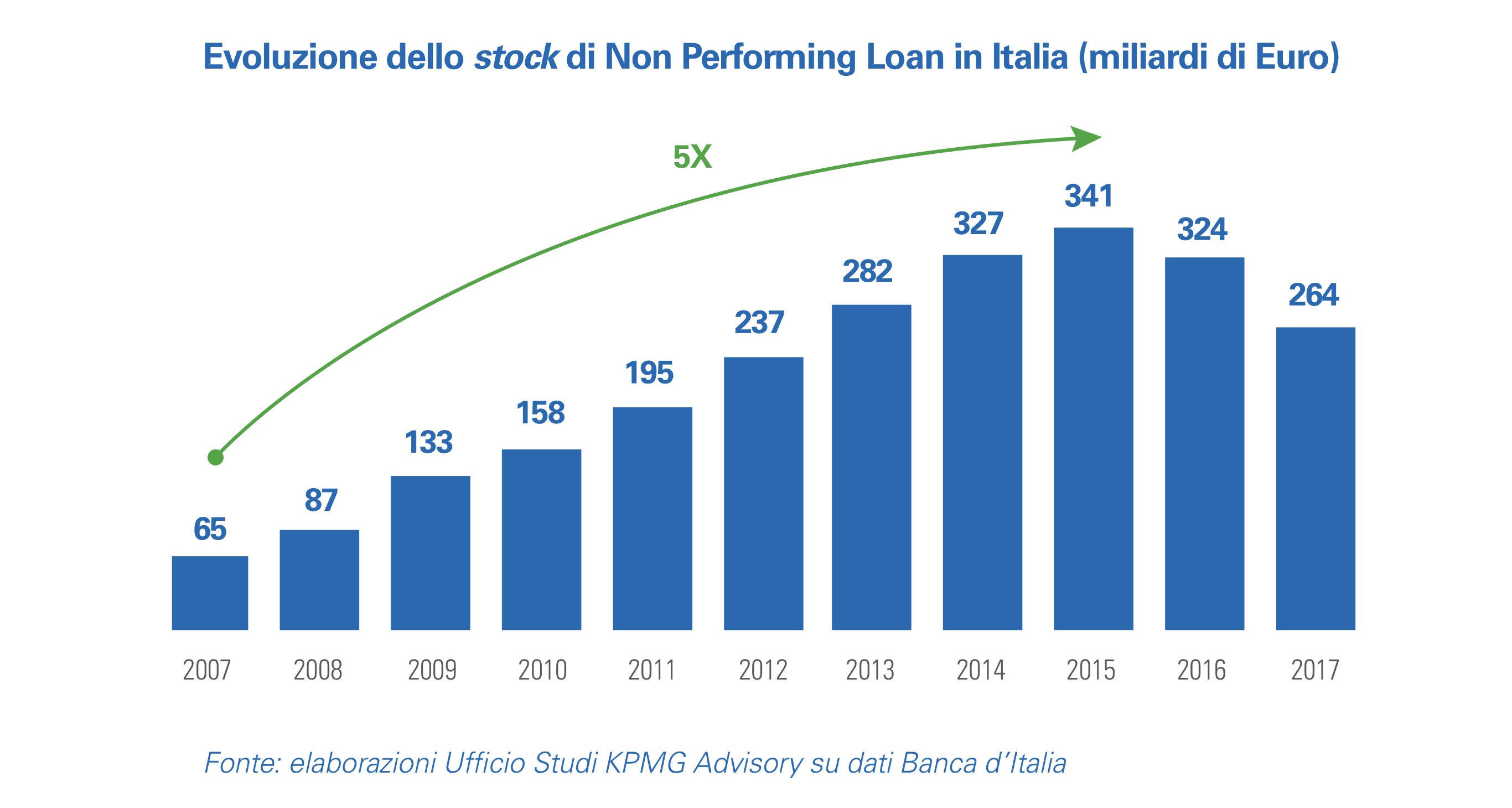

Vi è anche un problema di credibilità legato alla montagna di crediti deteriorati che hanno raggiunto appena pochi anni fa la strabiliante cifra di 350 miliardi (pari a oltre un terzo di tutti i deteriorati europei), che nessuno aveva messo in conto in tale abnorme misura. Come non era stata messa in conto l’inefficacia dell’azione per contrastare la deriva del credito bancario italiano.

Per quanto più corrette e attente siano state le politiche di gestione dei rischi degli ultimi anni, vi sono sempre dubbi sulla tenuta delle cifre, ove gli impieghi tornassero a crescere. E comunque il dato degli NPL del 2017 è ancora il quinto più alto dell’ultimo decennio.

Siamo in un cul de sac e in queste condizioni il mercato giustamente penalizza le nostre banche. Una notazione a margine, per fare chiarezza su sintesi giornalistiche fin troppo disinvolte.

Le 4 banche EBA non hanno superato nessun test, perchè non era questo lo scopo dell’esercizio, quanto quello di misurarne il CET1. Si sono tuttavia collocate tutte nella parte bassa della distribuzione tra le banche europee nel caso di scenario avverso, come abbiamo mostrato in un precedente articolo.

Politiche di distribuzione di utili come quelle anticipate nelle trimestrali appena uscite tendono a sottrarre risorse dalla banca a favore degli azionisti, quando forse invece sarebbe necessario mettere ancora fieno in cascina. Questo potrebbe essere un altro fattore di penalizzazione della quotazione delle banche.

Per tentare una sintesi, quindi, le banche italiane si sentono più forti e probabilmente lo sono, dopo il superamento delle crisi più acute. Ma oltre i necessari rafforzamenti patrimoniali attuati debbono ancora faticare per convincere gli investitori che è realmente cambiato il modello di fare banca in Italia.

Per fare questo dovranno puntare più sui servizi alle famiglie e alle imprese (siamo tra gli ultimi nel mondo per quelli di pagamento).

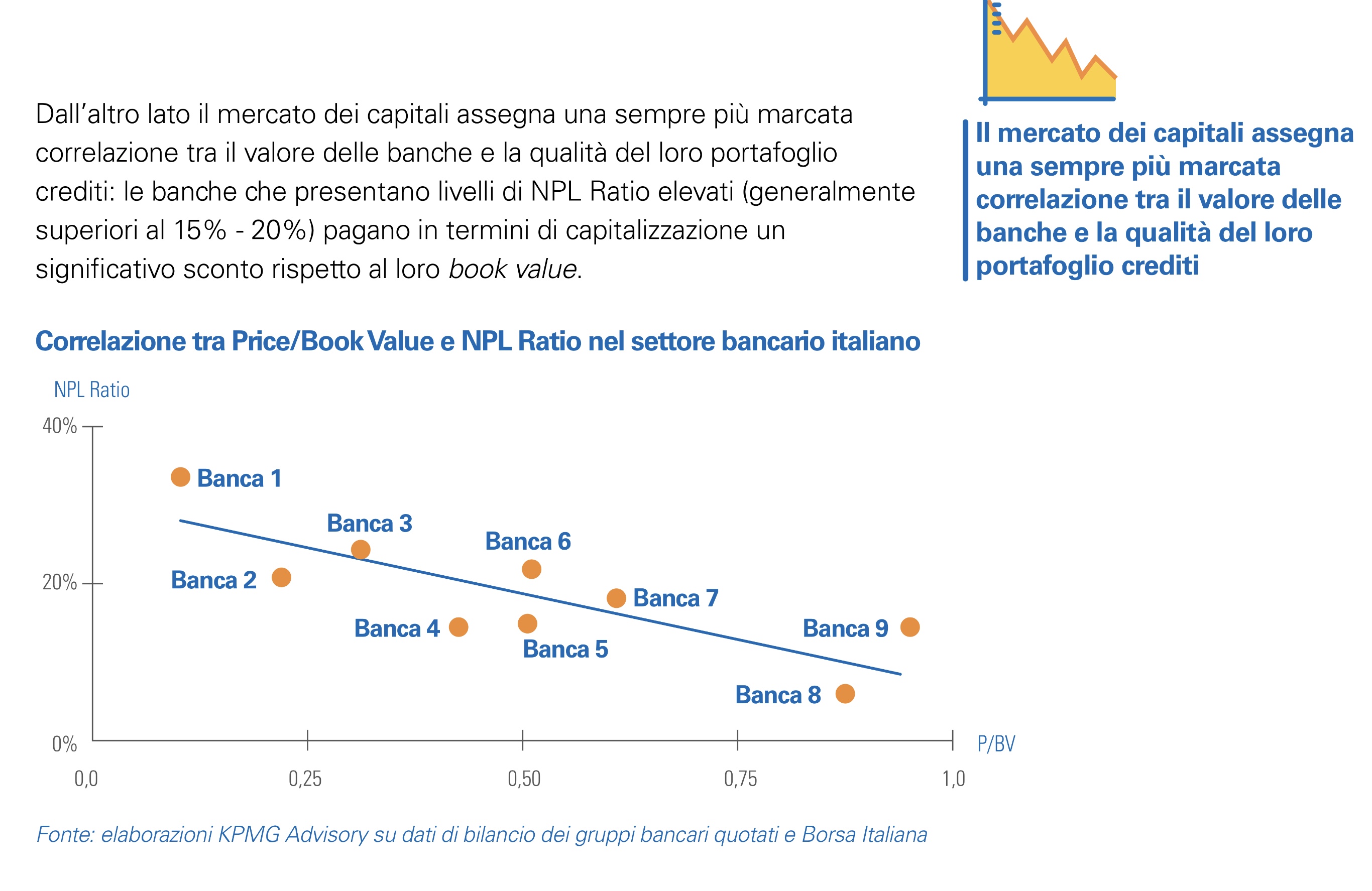

Queste conclusioni emergono anche da un rapporto di Kpmg che calcola la correlazione tra NPL e prezzo di borsa delle banche, come emerge con chiarezza dal grafico sottostante.

E’ come se i prezzi di borsa ci dicessero che la macchina del banking italiano si distingue in negativo per la forte propensione all’accumulo di crediti deteriorati e quindi non valgono per essa altri indicatori per indirizzarne al rialzo i valori.

Sembra un sintomo di sfiducia che pesa sul sistema più di altri fattori a cominciare dallo spread. D’altro canto il livello abnorme dei crediti deteriorati raggiunto durante la crisi rimane ancora da spiegare nella sua componente speculativa.

E ciò spiegherebbe anche perché gli investitori non trovano conveniente acquistare, nonostante siano a forte sconto, quote di banche italiane. In definitiva, perche’ non si fidano ancora dei numeri dei loro bilanci e della capacità di governare il loro maggiore rischio, quello di credito.

Ecco perché la nostra vista deve essere più acuta e meno di maniera per trarre il maggior beneficio in termini di lezione appresa dalle crisi bancarie di questi anni e per capire quali siano le policy più efficaci per il rafforzamento delle principali componenti il sistema.