Tempo di lettura: quattro minuti.

L’immagine in copertina e’ emblematica dello stato della cooperazione nel credito.

La riforma del credito cooperativo e’, infatti, un evanescente barlume luminoso. Su di essa scende la notte dopo oltre 10 anni di discussioni, leggi, modifiche e passi in avanti (pochi) e passi indietro (tanti). La riforma epocale e unica al mondo è stata fatta nel 2016 per tenere tutti gli attori delle BCC al loro posto. Essa oggi non va più e non decolla. Forse per sempre.

Dal Corriere della Sera del Trentino del 10 novembre, in un articolo di Enrico Orfano, apprendiamo di vari emendamenti presentati alla riforma, scritta ma non ancora attuata. In base a questi emendamenti non e’ necessario per una BCC aderire a un gruppo, ma è sufficiente associarsi a schemi di garanzia reciproca. I cosiddetti IPS, Institutional Protection Schemes di matrice tedesca. Le modifiche sono state avanzate dalle attuali forze di maggioranza nel Decreto Fiscale. Esse vanno a minare i 3 gruppi finora costituiti di ICCREA BANCA di Roma, di CCB – Cassa Centrale Banca di Trento e di CCR – Cassa Centrale Raiffeisen di Bolzano.

Ora i tanti apprendisti stregoni diranno che sono modifiche opportune. A beneficio di tutti riprendiamo quanto scritto trionfalmente sul sito del credito cooperativo a commento della riforma del 2016.

“Al fine di ovviare ai vincoli normativi e operativi tipici delle imprese cooperative, la riforma impone alle banche a mutualità prevalente l’appartenenza a gruppi bancari cooperativi. Ciò consentirà di dare forza adeguata alla necessaria riorganizzazione e modernizzazione per superare le inefficienze di un elevato frazionamento del sistema e – pur mantenendo il controllo nelle mani delle BCC, garantito dall’art. 37-bis del TUB – di accedere al mercato dei capitali per ragioni sia di opportunità strategica sia di necessità. Obiettivi che gli IPS non permetterebbero di raggiungere.

La nascita dei tre Gruppi Bancari Cooperativi – Iccrea Banca, Cassa Centrale Banca, Cassa Centrale Raiffeisen – segna l’inizio di una nuova fase della storia che il Credito Cooperativo italiano vuole inaugurare.”

A corollario, vi sono altri interventi normativi di un certo peso, ma e’ di sicuro il riconoscimento della scelta ora proposta a rimettere tutto in discussione. Dieci anni in fumo, ma l’aspetto sostanziale non e’ la ricerca del modello di governo perfetto, che non esiste. Cio’ che preoccupa sono le connotazioni economiche di questo mondo, che non sono piu’ sostenibili. Vediamo qualche numero.

Il focus e’ sulla redditivita’, il carburante di qualsiasi organizzazione d’impresa. Gli ultimi anni sono stati terribili da questo punto di vista (alle perdite di sistema del 2016 è seguito un debolissimo risultato per il 2017). Fanno emergere il problema della sostenibilita’ di una intermediazione finanziaria basata su minuscole entita’ quali sono le BCC. Tra il 2013 e il 2017 il margine operativo cumulato e’ stato pari a poco più di 500 milioni di euro, basso e del tutto insufficiente ad alimentare il circuito rischio, reddito, patrimonio.

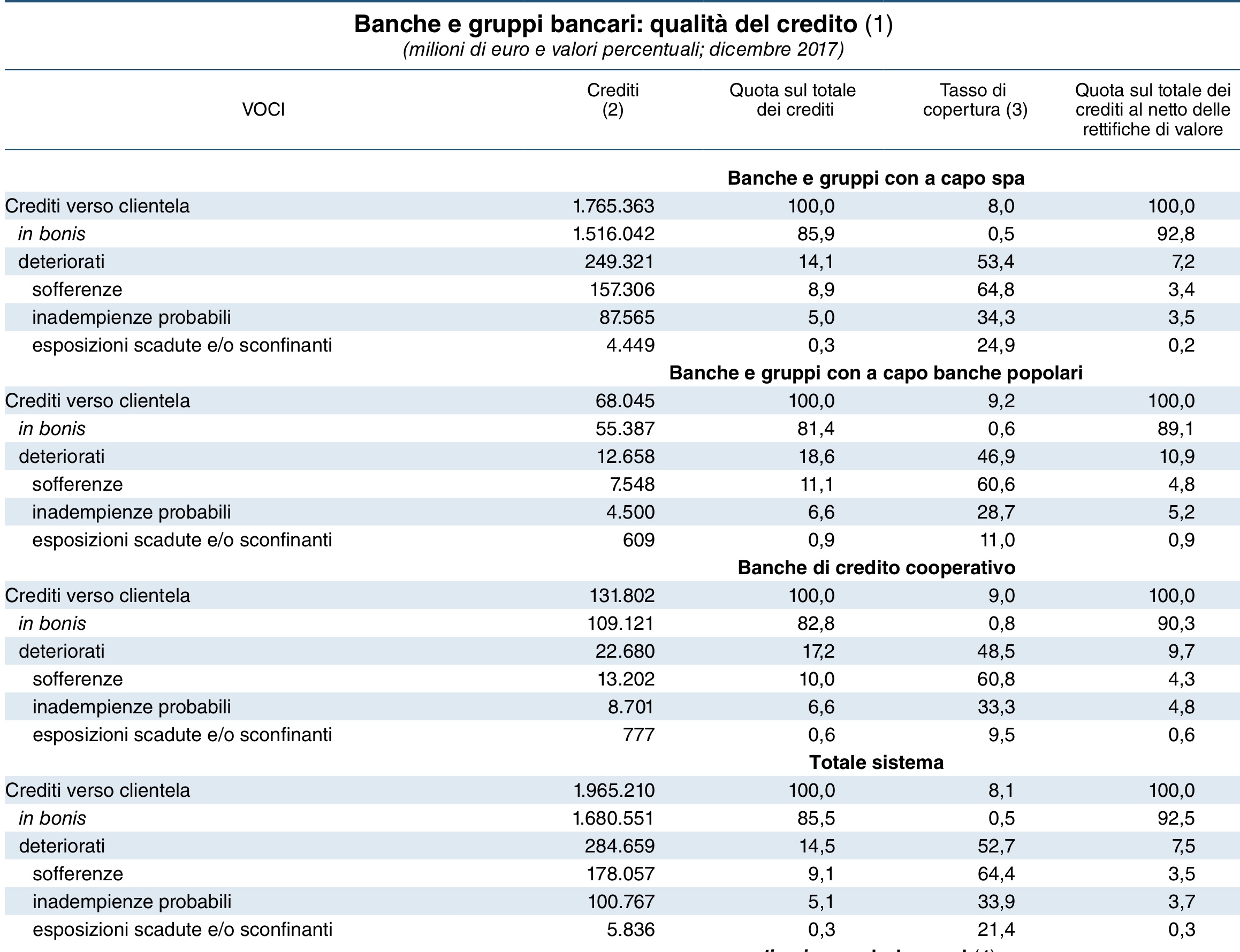

In questi casi, una banca attrae clientela marginale piu’ rischiosa e magari piu’ propensa a corrispondere tassi di interesse elevati. Lo dimostra la qualità del credito delle BCC, peggiore rispetto al resto del sistema, che già ha di che preoccuparsi, con il peso degli Npl, ancora il più alto d’Europa.

La scarsa redditivita’, a tacere di altri profili, e’ il riflesso di una struttura operativa molto impegnativa e non piu’ gestibile. Gli sportelli e gli addetti sono ancora tanti e le riduzioni registrate di recente sono marginali rispetto all’impetuosa e bulimica crescita degli anni duemila.

Sempre nel quinquennio considerato, il numero di BCC si è ridotto del 25%, da 385 a 289 unità. Lo stesso non è successo per il numero di sportelli passato da 4.447 del 2013 a 4.257 del 2017 (-4,5%). La quota degli sportelli del credito cooperativo sul totale nazionale, strutturalmente doppia rispetto a una quota di mercato intorno al 7%, è addirittura cresciuta, passando dal 14% a quasi il 16%. E’ probabile che le aggregazioni realizzate nel periodo siano intervenute senza una incisiva razionalizzazione della rete territoriale e del personale addetto (29.700 dipendenti che raggiungono i 35.000 se si considerano le societa’ sistema a giugno 2018).

Infine, vi è l’aspetto che denota una certa forza patrimoniale, ma è un pò uno specchietto per le allodole. Il patrimonio primario medio (CET1) è intorno al 16/17 per cento, il più alto del sistema bancario italiano. Tuttavia, in assenza di un consistente apporto del reddito di esercizio o di aumenti rilevanti di capitale, esso è ottenuto attraverso un decumulo delle attività a rischio. I prestiti alla clientela sono passati da 136 miliardi di euro del 2013 a poco più di 130 del 2017, mentre le sofferenze sono oggi il 10 per cento dei prestiti contro l’8,8% di 5 anni fa. Anche le coperture dei crediti deteriorati sono di alcuni punti inferiori rispetto alle altre banche, come mostra sempre la tabella della Banca d’Italia avanti riportata.

In definitiva, la riforma infinita e’ oggi finita, comunque si concluda la vicenda. Il vestito normativo si e’ aperto, se passeranno le modifiche, a tutti i modelli possibili. Vecchi, nuovi, inconsueti: a’ la carte per così dire. Tutte le forze politiche del nuovo millennio possono ascriversi per motivi elettorali la bonta’ della riforma che si sta cucinando, senza molto preoccuparsi dei profili tecnici.

La riforma dovrebbe discutere di missione del banking cooperativo, di nuovi progetti industriali e di business e di una più efficiente macchina operativa.

Queste riforme, a differenza di nuovi o vecchi assetti di governance, sono urgentissime e non possono aspettare altri 10 anni.

PS.: Ai tanti legislatori improvvisati che si avviano a riformare la riforma, consigliamo vivamente la lettura della Relazione della Commissione Regionale Veneta sui gravi fatti del sistema bancario veneto. Essa espone anche un’analisi comparata delle esperienze di altri paesi europei sul cooperativismo bancario. La Relazione è disponibile nella sezione Documenti in evidenza sul sito www.consiglioveneto.it. Sul tema, si veda il prossimo articolo su questa piattaforma dal titolo: Un piano C per le BCC.