In numerosi articoli, pubblicati su Economia & Finanza Verde, abbiamo sostenuto, per la nostra lunga esperienza, che le criticità del nostro sistema bancario fossero strutturali, cioè di lungo periodo. Abbiamo anche ipotizzato che, alla base di questa situazione, vi fosse la mancanza di strategie sostenibili che non fossero, prima della crisi, l’obiettivo della dimensione della banca, e dopo l’aspettativa per la soluzione per la gran mole di crediti malati. Troppo spesso i nostri banchieri hanno avuto il doppio ruolo di Angeli e Demoni: prima osannati angeli/eroi, poi disprezzati diavoli e geni del male. E’ difficile per il risparmiatore capirci qualcosa. E capire soprattutto se il sistema bancario che ci siamo ritrovati dopo le tante crisi degli ultimi decenni sia ora adatto a soddisfare le esigenze della nostra economia.

Il tempo delle assemblee

Finita la stagione delle assemblee e dei festival annuali delle tante autorità di sistema in onda tra maggio e luglio, proviamo ad esaminare il linguaggio usato dalle banche per comunicare con il mondo esterno. Ci siamo soffermati sulla prima parte delle relazioni al bilancio di alcune tra le più importanti, tralasciando le sezioni obbligatorie per addetti ai lavori, quelle più noiose da leggere per intenderci. Sono prolusioni rivolte al mercato, agli azionisti da parte del Presidente del CdA o dell’Amministratore Delegato. Un po’ la summa di quel che è accaduto e delle prospettive . Si chiamano Lettere.

La terminologia piu ricorrente è del seguente tipo: sviluppo, dinamiche, difficoltà, superamento, piani di lavoro, programmazione, che si ripetono senza molte varianti, un pò come se uno scrittore usasse non più di 100 parole o un pittore solo tre colori. A ciò si aggiungono terminologie ostiche del tipo IFRS 9, EBA EU-wide stress test, CET1 pro forma, First Time Adoption, de-risking et similari.

È probabile che anche una persona dotata di un buon grado di istruzione si scoraggi di fronte a un linguaggio tecnico burocratico fatto per iniziati, in cui la narrazione in toni più semplici potrebbe almeno nella parte libera raccontare come si vede e si giudica il mondo dei servizi bancari.

E’ noto che dal 2014 siamo nell’Unione Bancaria e nella SEPA. Sarebbe interessante per il lettore-consumatore conoscere i vantaggi della partecipazione ad un contesto più complesso: stiamo meglio o stiamo peggio? Quali miglioramenti ci dobbiamo attendere in termini di costi dei servizi offerti e di sicurezza del nostro risparmio? Fino a pochi anni fa era anche usuale analizzare la posizione di mercato della banca nel contesto del mercato di riferimento pubblicando i dati relativi alla raccolta e agli impieghi, ad esempio. Di questa consuetudine rimane una traccia molto labile e soprattutto, salvo errori, non abbiamo mai rinvenuto analisi sulla nuova dimensione europea del mercato che non è più domestica. Forse perchè le nostre banche non sembrano così importanti in termini di quote di mercato europeo come invece appaiono in Italia?

A dispetto, della mole dei voluminosi documenti di bilancio, fino a 600-700 pagine, l’impressione che si ricava è che ne sappiamo sempre meno delle nostre banche in momenti così delicati ove è facile crogiolarsi in un ottimismo di maniera per non disturbare i timonieri che lavorano per noi al loro rilancio. Tutto è demandato alle lezioni, queste sì che spuntano come funghi, di educazione finanziaria. Eppure per conoscere bene la nostra banca basterebbero pochi numeri sulla relazione tra i 3 profili essenziali di Rischio, Reddito, Patrimonio, spiegata in termini comprensibili ai più.

Piani di risanamento

Il problema di linguaggio sembra riguardare anche le Autorità messe a vigilare sul sistema bancario europeo.

La direttiva n. 2014/59/UE (cd. BRRD, recepita nel nostro ordinamento con i decreti legislativi 180 e 181 del 16 novembre 2015) impone alle banche di dotarsi, nel corso della loro operatività ordinaria, di un ‘piano di risanamento’ individuale (art. 5 ss.).Nel piano la banca illustra il programma di interventi correttivi di riequilibrio reddituale e patrimoniale da attuare ai primi segni di deterioramento che possano compromettere la continuità aziendale, programma che va redatto nella fase fisiologica dell’attivita’.

Dopo le tante turbolenze sui mercati bancari e i tanti salvataggi a carico di altre banche, dei risparmiatori e dei contribuenti, ci saremmo aspettati una rapida elaborazione e condivisione di questi importanti documenti che possono contribuire a ridare fiducia ai risparmiatori. Ancora più importanti tali piani ci sembrano se consideriamo le vulnerabilità ancora presenti nel sistema e i cantieri aperti come quello del credito cooperativo che proprio in questi giorni ha ricevuto le autorizzazioni BCE e Banca d’Italia alla costituzione dei Gruppi Cooperativi, senza che siano state finora fornite spiegazioni sulle presumibili condizioni poste dalle Autorità per procedere con la riforma.

Ritornando ai piani di cui si diceva, a distanza di quasi tre anni dalla normativa che li ha introdotti, leggiamo nella Relazione sulla gestione e sull’attività della Banca d’Italia quanto segue (pagg.56-57).

“Sono proseguite per il secondo anno anche le attività connesse con la predisposizione da parte delle banche dei piani di risanamento. Rispetto al primo ciclo di valutazione si sono riscontrati complessivamente miglioramenti nella redazione dei piani, specie per l’identificazione delle diverse opzioni. Come nel ciclo precedente, i JST hanno comunicato gli interventi correttivi ritenuti necessari per: rafforzare i processi di governo e di coinvolgimento del vertice e degli organi aziendali; perfezionare gli indicatori scelti per l’attivazione dei piani di risanamento; incrementare la severità degli scenari di stress; migliorare la misurazione della complessiva capacità di risanamento.

Anche per le banche meno significative è stato previsto l’invio di primi piani di risanamento nel 2017; sono stati rilevati ambiti di miglioramento riguardanti: (a) l’adeguatezza delle soglie relative agli indicatori di risanamento al cui superamento la banca è chiamata ad avviare il processo volto a valutare l’opportunità di attivare il piano, (b) la completezza informativa relativa delle azioni di risanamento previste per far fronte alla situazione di tensione.”

Il linguaggio è rassicurante, la situazione è sotto controllo, si procede Festina lente o come direbbe Manzoni Adelante Pedro, con juicio. Purtroppo, quanto al fattore tempo degli eventi bancari, dobbiamo sempre tenere a mente che per liquidare le 2 banche venete nel giugno del 2017 nel modo che conosciamo bastò appena un fine settimana!

E noi non abbiamo ancora capito se il risparmiatore deve conoscere questi piani tempestivamente, per rafforzare il grado di fiducia nella banca dove deposita i propri risparmi, sapendo in anticipo quali risorse, comprese eventualmente le sue (azioni, obbligazioni, depositi), verranno mobilitate in caso di default.

La lingua della BCE

Sul tema dei recovery plans, la Bce sembra invece non poco preoccupata se nel recente Rapporto sulle banche significative è arrivata a scrivere:

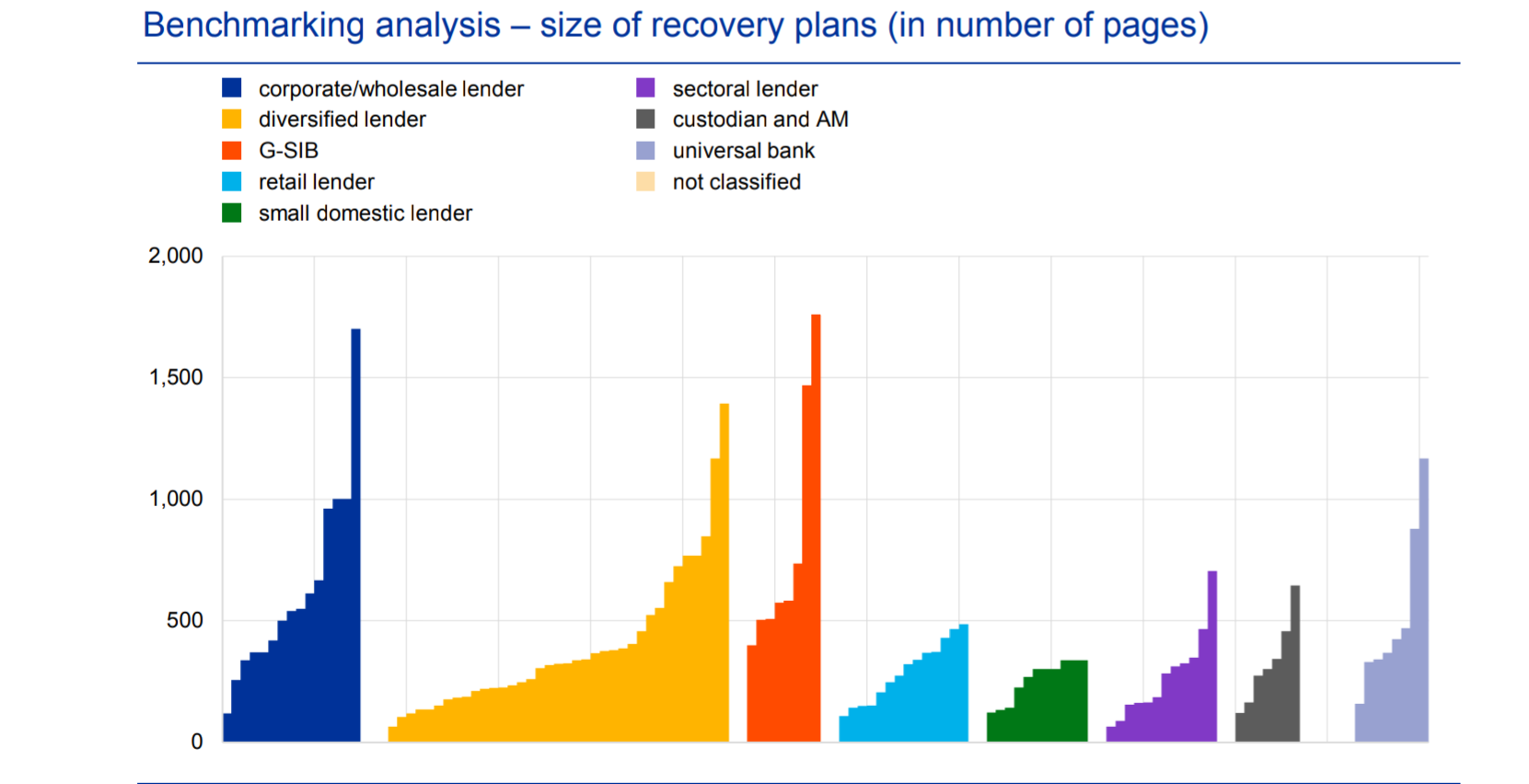

“Banks’ recovery plans are long, complex and important information may be “scattered” throughout the documents. This makes it challenging for the bank’s management to take swift decisions on the basis of the recovery plan, especially under time pressure. The biggest of them can have recovery plans in excess of 1,500 pages.Based on three years of experience with assessing recovery plans, the ECB is doubtful that every bank’s plan could be implemented in a timely and effective manner in a crisis situation. Some plans might be too large to actually be used in a crisis.”

Al momento la Bce non ha trovato altro sistema per valutarli che contarne le pagine, disegnando il grafico soprastante!

Autoreferenzialità ed esoterismo sono ancora una volta i padroni della comunicazione bancaria e il consumatore è alla complicata ricerca della chiave di questo modo di comunicare.