Tempo di lettura 4’.

Da alcuni anni, in ottemperanza a normative UE, sono stati istituiti schemi arbitrali di risoluzione delle controversie in materia bancaria e finanziaria: nel 2009 nasce l’Arbitro Bancario e Finanziario per le questioni bancarie, l’anno scorso l’Arbitro per i servizi di investimento e fra poco tempo sarà istituito anche l’Arbitro per i servizi assicurativi. Abbiamo gli operatori, i consumatori e anche gli arbitri che decidono a favore o contro.

Per una valutazione della attività ci basiamo sui lavori dell’Arbitro più vecchio, l’ABF, di cui il 16 luglio è stata pubblicata l’ultima relazione, essendo ormai portatore di un’esperienza consolidata. In sostanza, un cittadino può chiedere gratuitamente una decisione per un torto subito in modo semplice senza ricorrere alla giustizia ordinaria con la fondata aspettativa che l’iter sarà concluso entro 300 giorni e con il 50 per cento di probabilità di essere ristorato. Indubbiamente una radicale svolta nel mondo della giustizia civile nel nostro Paese.

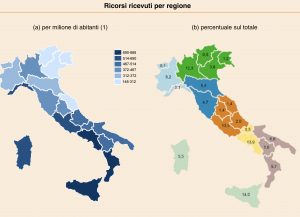

Tuttavia, l’ABF sembra essersi specializzato dal punto di vista geografico e ratione materiae, cioè per le questioni trattate. La maggior parte dei ricorsi proviene dal Sud, evidenziando un relativo coinvolgimento nelle questioni più importanti che hanno riguardato i risparmiatori nei fallimenti di ben sette banche negli ultimi anni.

In punto di diritto, l’oggetto principale dei suoi lavori è la cessione del quinto dello stipendio, come ben illustra il grafico sopra riportato. E’ un’operazione molto diffusa: la durata non può eccedere i 120 mesi e la rata non può superare il quinto dello stipendio netto. Sono importi non elevati e tradizionalmente le famiglie impegnano queste somme del proprio reddito per far fronte a esigenze di vita quotidiana. Per la legislazione italiana il salario e lo stipendio sono pignorabili per inadempimento fino al 20 per cento in ossequio al principio del diritto romano di non poter aggredire res sacrae miseris, il demanio dei poveri. Gli attrezzi di lavoro, i mobili, i vestiti, il minimo alimentare non potevano essere venduti per soddisfare le ragioni del creditore. Questo vincolo così antico determina la configurazione dell’operazione di credito come la conosciamo oggi.

Vale la pena soffermarsi su una controversia tipica, la più frequente, portata all’attenzione dell’ABF per comprendere la reale portata della tutela del consumatore nel nostro paese. E’ un caso realmente accaduto di recente. Il titolare di un prestito del genere, pari 24.000 euro, lo estingue anticipatamente e quindi chiede il rimborso delle commissioni bancarie, in verità molto elevate, pagate per intero al momento della sottoscrizione: 240 euro di spese di pratica più 2.800 di commissioni di intermediazione più 1.025 per oneri assicurativi. Il Collegio accetta la richiesta e condanna l’intermediario al pagamento di 1.964 euro. Si tratta di una restituzione non assistita da sanzione tranne che per poche centinaia di euro per rimborso di diritti di segreteria. Che la situazione sia preoccupante lo dimostra anche una circolare di ben 15 pagine della Banca d’Italia del marzo 2018, che dopo essere intervenuta già nel 2009 e nel 2011, traccia un quadro sconfortante.

Il settore vede una pluralità di soggetti, accanto agli intermediari: finanziarie, agenti e mediatori finanziari. Questa filiera contribuisce ad elevare il costo del finanziamento e a favorire comportamenti opportunistici che assorbono i lavori degli Arbitri Bancari e Finanziari istituiti presso le principali sedi della Banca d’Italia. E si tratta di un prestito strutturato, semplice e totalmente garantito!

In genere, l’Arbitro dovrebbe avere una pluralità di opzioni se si trova davanti operatori scorretti o clienti che approfittano più volte del rinnovo di questi prestiti a prescindere dalla loro situazione finanziaria. Saranno pure importi modesti, ma la cessione del quinto, regolata per la prima volta da una legge del 1950, è un importante elemento di inclusione finanziaria. In sostanza, è il prestito cui spesso ricorre chi non ce la fa ad arrivare a fine mese e quindi per queste categorie di persone il rischio, semmai, è il sovraindebitamento. Non è infrequente il caso che esso si accompagni infatti ad altre forme di finanziamento.

Anzichè risolvere caso per caso le tante fattispecie definite nelle Relazioni dell’ABF “seriali”, sarebbe auspicabile un riordino legislativo del settore con poteri sostanziali riconosciuti in capo all’Arbitro, graduati, un pò come accade nel gioco del calcio: ammonizione, diffida, sospensione temporanea o espulsione definitiva al verificarsi di gravi e ripetute infrazioni. Chi continua a essere scorretto dovrebbe uscire una volta per tutte dal settore del credito erogato con garanzia dello stipendio.

Di fronte ai dati che abbiamo ricordato sarebbe utile ripensare al loro ruolo di tutela ex post e non ex ante del consumatore, rivedendo il quadro con regolamentazioni specifiche.

L’Autorità’ Bancaria Europea ha pubblicato da tempo le Guidelines on product oversight and governance per sottolineare la necessita’ che fin dall’inizio i prodotti finanziari destinati alle famiglie siano coerenti con bassi profili di rischio per evitare condotte negligenti e scorrette da parte di chi li vende. Non è nulla di cogente, ma rappresenta un primo passo per riconsiderare l’effettività della tutela del consumatore. Dopo gli ultimi eventi (per tutti le operazioni baciate delle banche popolari poi fallite) noi italiani dovremmo essere i primi a realizzare questi test, partendo proprio dalla cessione del quinto.

In realtà, la tutela diretta e indiretta del consumatore in Italia è oggi una competenza burocraticamente distribuita tra varie autorità (BANCA D’ITALIA, IVASS, CONSOB, AGCM, OAM, ABF, ACF, A. ASSICURATIVO, UIF, ANAC per alcuni arbitrati bancari, GARANTE PRIVACY e allungando lo sguardo le Autorita’ per le telecomunicazioni, trasporti ecc.) e che si occupano anche di molto altro. L’esercizio di questa attività spesso diventa una pratica per attrarre quanti più ricorsi possibili, poiché sembra che solo su questo si misuri l’efficacia del lavoro svolto. Sono tutti dichiaratamente e appassionatamente innamorati del consumatore e ci ricordano il protagonista della commedia di Gogol “Diario di un pazzo”, il nobile Poprisicin, che per compiacere il suo superiore, passa il tempo a temperarne le matite.

Sarebbe finalmente il caso di valutare l’opportunita’ di un’unica Autorità. Essa dovrebbe avere un mandato chiaro e diretto senza commistioni con altri macro obiettivi, per occuparsi soprattutto delle ragioni ex ante dei consumatori nel settore terziario, il meno esposto a concorrenza, ove si verificano quotidianamente prevaricazioni e soprusi. Leggendo le varie relazioni delle autorità, è evidente invece che gli Arbitri non bastano mai e chissà se anche gli esponenti del nuovo governo giallo verde così attenti ai diritti dei cittadini pensano ad aggiungerne altre.

Per i risparmiatori, invece, il cielo resta sempre pieno di nuvole e sono meritevoli solo di noiosi programmi di educazione finanziaria.