La piramide è un manufatto simbolico di molte epoche e di molte civiltà: espressione di potere, di religione e di esoterismo. Più ci si avvicina al vertice superiore e più ci si purifica approssimandosi al cielo e agli dei che lo popolano. Altra cosa è la piramide alimentare, per la quale i cibi in alto sono da evitare o da mangiare meno di frequente degli altri, come le carni rosse e gli insaccati. Con questa rappresentazione si enfatizza soprattutto l’importanza delle diete variate e del dosaggio tra cibi più salutari e meno salutari.

Non ci debbono essere vuoti nella compattezza dell’insieme e deve esservi equilibrio tra le componenti.

Proviamo ad usare questa struttura per rappresentare metaforicamente il sistema bancario dell’area dell’euro, assoggettato da alcuni anni ai principi della vigilanza comune.

La BCE pubblica statistiche dettagliate e aggiornate sui fenomeni bancari. Come ha ricordato di recente un suo rappresentante di vertice, Ignazio Angeloni, ciò riflette gli sforzi anche in termini di risorse umane: da uno sparuto gruppo di funzionari agli albori del SSM-Single Supervisory Mechanism si è giunti a oltre 1.000 specialisti di tutti i paesi dell’Unione, stabilmente impegnati nei controlli sulle principali banche del Continente.

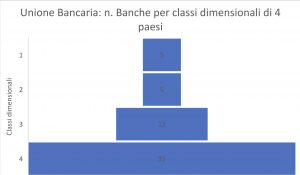

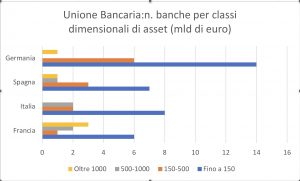

Delle 118 banche o gruppi vigilati ad aprile 2018 abbiamo considerato i sistemi bancari che fanno massa critica di Francia, Germania, Spagna per capire come si collocano rispetto ad essi le banche italiane. Sono 57 banche/gruppi bancari: 12 per Francia, Italia e Spagna, 21 per la Germania. Le classi dimensionali per volumi di asset, così come resi pubblici, sono stati minimimamente riadattati per una maggiore efficacia rappresentativa.

La prima classe dimensionale, oltre i 1000 miliardi di asset, è vuota per il sistema bancario Italiano, dato che le due maggiori banche nazionali occupano la classe intermedia tra i 500 e 1000 miliardi, anche dopo l’incorporazione di non poche banche entrate in crisi dall’inizio del nuovo millennio.

Si tratta di Intesa , che, a dicembre 2017, ha circa il 22 per cento degli impieghi (abbiamo aggiunto anche il portafoglio delle due banche popolari venete fallite e da lei rilevate) e di UniCredit che ha l’11, sempre in Italia.

Si tratta di Intesa , che, a dicembre 2017, ha circa il 22 per cento degli impieghi (abbiamo aggiunto anche il portafoglio delle due banche popolari venete fallite e da lei rilevate) e di UniCredit che ha l’11, sempre in Italia.

Nella classe da 150 a 500 miliardi, troviamo il MPS e il Banco Popolare, con quote intorno al 7 per cento ciascuna, la prima temporaneamente nazionalizzata dopo la crisi distruttiva che l’ha coinvolta, la seconda frutto di una fusione tra due banche popolari non esenti da criticita’. Nella classe più bassa da 30 a 150 miliardi si trovano le restanti 8: UBI, BPER, Mediobanca e poi, distaccate e in ordine decrescente Popolare Sondrio, ICCREA, Barclays, Credito Emiliano, Carige, queste ultime con asset di poco superiori a 30 mld ciascuna.

Premesso che le prime 5 banche del mercato italiano hanno una quota complessiva intorno al 50 per cento, e quindi in linea con la media europea, le piramidi degli altri tre paesi sono sensibilmente diverse: nella classe maggiore la Francia annovera tre banche (BNP Paribas, Crédit Agricole, Société Générale), la Germania una (Deutsche Bank) e la Spagna anch’essa una (Banco Santander), avendo dato luogo ad una forte razionalizzazione del sistema (le prime cinque banche coprono il settanta percento del mercato).

La caratteristica essenziale è che tutte queste grandi banche raggiungono il risultato grazie alla forte proiezione internazionale che le nostre due principali banche non hanno. Intesa è una banca che opera per oltre i due terzi sul mercato domestico, mentre Unicredit opera effettivamente in 13 mercati esteri, il maggiore dei quali è la Germania, ma con una quota molto bassa. I restanti sono paesi di minore dimensione. Le quote di una certa consistenza si trovano in: Croazia 27 per cento, Bosnia Erzegovina 23 per cento, Bulgaria 20 per cento ed Austria 14 per cento, mentre i restanti mercati sono ancora più piccoli in termini tanto di rappresentatività quanto di quote. Cfr su questa piattaforma Unicredit dopo la PM, l’SSM e il QE di Draghi.

Nel confronto con altri sistemi bancari europei, quello italiano si presenta dunque strutturalmente differente, in termini dimensionali, del grado di apertura internazionale e di alcune importanti fragilita’ ancora non risolte.

Quanto al credito cooperativo, che si è spezzato in tre tronconi, esso nel suo insieme copre il sette per cento del mercato, ma e’ nel mezzo a una riforma, che, avviata da oltre cinque anni, subisce le incertezze della recente proroga governativa e del modello di governance interrogandosi ancora tra il gruppo bancario e l’IPS. Della intervenuta pre autorizzazione a Iccrea da parte della Banca Centrale Europea non è dato finora di conoscere i presupposti e le condizioni (e l’onerosità) alle quali essa è stata presumibilmente subordinata.

Nel frattempo sono traumaticamente scomparse componenti rilevanti del modello di banca locale (banche popolari ed ex casse di risparmio) e avanzano schemi cooperativi di matrice francese. Su questa piattaforma, La banca che ci piace è verde.

Non si sa se queste differenze in futuro potranno essere ulteriormente penalizzanti.

Perchè questa situazioni? A nostro giudizio i motivi sono essenzialmente due.

Il primo è che siamo arrivati all’Unione Bancaria nel 2014, non solo senza un progetto di sistema, ma anche profondamente disallineati con le altre banche europee per quanto concerne la governance, i crediti deteriorati e la carenza dei servizi bancari, soprattutto quelli di pagamento, su cui tutti stavano investendo in vista della SEPA partita anch’essa nel 2014. L’industria dei pagamenti è stata durante la crisi una industria florida e la nostra arretratezza poteva rappresentare un vantaggio se ci avesse spinto a coprire più velocemente il gap a beneficio di intermediari e clienti. Siamo invece ancora tra gli ultimi in Europa, continuando ad alimentare i canali di distribuzione del contante. Siamo di gran lunga superati, oltre che da Francia e Germania, anche da Spagna e Olanda. Si veda su questa piattaforma Quanto ci costa il sistema creditizio.

Il secondo fattore concerne il Day After, cioè le modalità di gestione delle tante crisi bancarie, con soluzioni assunte sotto la pressione di scelte non più rinviabili, one by one, che, da un lato, hanno determinato la scomparsa delle banche del territorio, per tanto tempo sbandierata ossatura portante del nostro sistema e, dall’altro, non hanno significativamente aumentato le dimensioni delle nostre principali banche, tanto da poter recuperare il gap con i big player europei, con i quali nel nuovo mercato dell’Unione bancaria si dovranno confrontare.

La nostra piramide non è quindi la tanto rinomata piramide della nostra dieta mediterranea, ricca di molti e svariati elementi da mixare, ma come abbiamo provato a mostrare è una dieta povera di ingredienti, soprattutto se vogliamo mangiare all’europea, con fasce di discontinuità che non consentono di fare previsioni circa il soddisfacimento dei bisogni creditizi del nostro tessuto economico.

Il nostro sistema è un cantiere aperto dove si lavora di continuo, essendo difficile cogliere la direzione del suo rinnovamento ed il miglior consiglio per il risparmiatore proveniente da questa riflessione è che sia lui a saper badare a se stesso.