Secondo articolo dedicato al conto corrente, strumento proteiforme non sempre amico del consumatore. Ringraziamo il dr. Francesco Capitanata, esperto di sistemi e strumenti di pagamento, per gli utili suggerimenti.

Tempo di lettura 5’

Dall’inizio del 2000 la regolamentazione europea a tutela del consumatore ha ricevuto nel settore bancario e finanziario un incremento esponenziale. Le ragioni sono state molteplici, ma una è stata determinante, quella di creare condizioni giuridiche per l’armonizzazione, in vista dei tanti mutamenti che sarebbero da quegli anni in poi arrivati: Euro, Unione bancaria, SEPA, trasparenza, educazione finanziaria.

E’ stata, invero, una impostazione un pò alluvionale che poi è stata completata da regolamentazioni nazionali non sempre sincronizzate e pienamente integrate. All’incrocio di questo patchwork normativo vi sono innanzitutto le definizioni: che cosa intendiamo per moneta elettronica, credito al consumo, money transfer, bonifico, addebito diretto, ecc.

L’oggetto più amato di queste trasformazioni continua a essere il conto corrente. Esso è stato scomposto in tante categorie per facilitare l’inclusione finanziaria considerato che soltanto in Italia sono oltre 15 milioni coloro che tuttora non hanno un conto bancario o postale. Una vera giungla normativa che va a integrare le variegate politiche di offerta delle banche (conti a pacchetto, per anziani, per giovani, ecc.). Proviamo a districare questa matassa per verificare se possiamo capirci qualcosa. E’ una storia di un travaglio legislativo unico che parte all’inizio dell’ultimo decennio, senza che sia stata ancora scritta una parola definitiva.

Nel 2011 il “Decreto Salva Italia” istituì il conto corrente di base regolato poi da una convenzione, ancora ampliata nel 2014, da Mef, Banca d’Italia, ABI, Poste Italiane, Associazione Italiana Istituti di Pagamento e di Moneta Elettronica, con la collaborazione delle associazioni dei consumatori e dei pensionati. E’ un prodotto specificamente immaginato per chi ha un’operatività limitata con un canone fisso e omnicomprensivo e permette di effettuare un numero predefinito di operazioni ed utilizzare alcuni servizi, tra cui ad esempio le carte di pagamento. L’offerta di questo tipo di conto corrente è obbligatoria dal primo giugno 2012 presso le filiali di banche e Poste Italiane. Il bollo annuo è quello ordinario di 34,20 euro. Non si è praticamente diffuso.

Il decreto legislativo 15 marzo 2017, n.37, modificando il Testo Unico Bancario, ha dato attuazione alla Direttiva 2014/92/UE (Payment Account Directive) sulla comparabilità delle spese relative al conto di pagamento, sul trasferimento e sull’accesso al conto di pagamento con caratteristiche di base. Ha previsto una specifica disciplina del conto di pagamento di base. Inoltre, le banche possono convertire i conti di base aperti ai sensi della precedente Convenzione in conti di base sottoposti alla disciplina del TUB entro un anno dalla data di entrata in vigore dei provvedimenti attuativi della Direttiva, dandone comunicazione al titolare del conto.

Il decreto n. 70 del 3 maggio 2018 del Ministero dell’economia e delle finanze, pubblicato sulla Gazzetta Ufficiale n. 140 del 19 giugno 2018, ha dato definitiva attuazione alle disposizioni del TUB.

Beneficiari del Conto di pagamento di base. E’ offerto senza spese ed è esente dall’imposta di bollo per i consumatori il cui ISEE sia inferiore ad euro 11.600. È fatta comunque salva la possibilità di addebitare le spese per le operazioni aggiuntive o in numero superiore nel rispetto dei criteri di ragionevolezza. I consumatori che richiedono l’apertura del Conto di base esente da spese sono tenuti a dichiarare per iscritto nella relativa richiesta di non essere titolari di altro conto di base e devono autocertificare che il proprio ISEE è inferiore al plafond.I titolari del conto di base esente da spese comunicano alla banca di radicamento del conto, entro il 31 maggio di ogni anno, il proprio ISEE in corso di validità. Anche gli aventi diritto a trattamenti pensionistici fino all’importo lordo annuo di € 18.000 possono richiedere l’apertura di un conto di pagamento di base gratuito per una predefinita tipologia di servizi e un dato numero di operazioni. I pensionati titolari del conto di base comunicano al prestatore di servizi di pagamento di radicamento del conto, entro il 31 maggio di ogni anno, l’importo del trattamento pensionistico dell’anno cui hanno diritto.

Operazioni e servizi inclusi nel Conto di base. Le tipologie di servizi e il numero di operazioni inclusi nel canone annuale del Conto di base sono: 6 prelievi di contante allo sportello, prelevamenti bancomat illimitati sulla stessa banca, 12 prelievi bancomat su banca diversa, addebiti diretti Sepa senza limiti, 36 bonifici in arrivo (compresi stipendi e pensione), 12 bonifici ricorrenti, altri 6 bonifici, 12 versamenti contanti e assegni, illimitati pagamenti con il bancomat e una emissione/rinnovo/sostituzione del bancomat.

Per i lavoratori in pensione con un trattamento pensionistico fino all’importo lordo annuo di € 18.000 sono invece previsti 12 prelievi di contante allo sportello, prelevamenti bancomat illimitati sulla stessa banca, 6 prelievi bancomat su banca diversa, addebiti diretti Sepa senza limiti, illimitati bonifici in arrivo (compresa la pensione), 6 bonifici ricorrenti, 6 versamenti contanti e assegni, illimitati pagamenti con il bancomat e una emissione/rinnovo/sostituzione del bancomat.

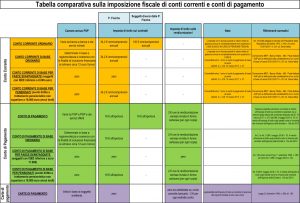

Ci auguriamo che la seguente tavola, all’uopo elaborata, possa essere utile per orientarsi definitivamente in questo coacervo di norme regolamentari e fiscali.

Almeno 3 considerazioni si impongono che gettano una luce non proprio favorevole sull’impianto normativo che abbiamo appena commentato, in quanto difficilmente il conto di pagamento di base riuscirà a dare un contributo essenziale ai problemi di inclusione finanziaria e di crescita dei pagamenti digitali.

1) Una serie di incertezze e insicurezze caratterizza questo intervento in bilico tra conto corrente e conto di pagamento. Emerge il mancato coordinamento delle varie iniziative e la scarsa propensione alla diffusione di un prodotto a basso prezzo. Non va trascurato che il difficile inquadramento normativo si riflette su problematiche fiscali non marginali in merito all’applicazione del bollo.

2) Il sistema di tariffazione è poco incentivante. L’offerta gratuita di operazioni illimitate (bancomat sulla stessa banca o pagamenti con bancomat) è già tale per tutti i correntisti, per il resto l’operatività senza spese è al di sotto del numero di operazioni di pagamento che in media compie ogni italiano. La politica tariffaria imposta con puntiglio per legge sarebbe viceversa da ribaltare. Il primo gruppo di operazioni dovrebbe essere offerto a prezzi di mercato e poi una volta raggiunto un certo numero (40-50) quelle successive dovrebbero essere gratuite.

3) Da questo intervento di calmieramento restano esclusi alcuni milioni di residenti comunitari e non che periodicamente inviano denaro a casa facendo ricorso ai money transfer che hanno oneri elevatissimi. Il conto di base semplicemente non contempla tariffazioni agevolate per le rimesse.

In definitiva, il nostro sistema bancario continuerà a far leva sui prezzi piuttosto che sulle quantità e difficilmente tollerera’ servizi nuovi e convenienti per il consumatore, come il conto di pagamento, preferendo l’offerta del conto corrente tariffato sempre più pesantemente. Va ricordato infine che una decina di anni fa nacquero, insieme al conto di pagamento, gli istituti di pagamento e gli istituti di moneta elettronica con l’obiettivo di arricchire l’offerta concorrenziale concentrata sulle banche. E’ rimasta per ora un’illusione, mentre per le banche valgono le parole a commento dei conti economici 2017 e delle sottostanti politiche di prezzo del Governatore della Banca d’Italia di cui all’ultima Relazione:

“I ricavi rimangono su valori di gran lunga inferiori a quelli precedenti la crisi finanziaria: rispetto al 2008 sono diminuiti del 26,1 per cento al netto degli effetti dell’inflazione e di 0,3 punti percentuali in rapporto agli attivi. Tra il 2008 e il 2017 le banche italiane hanno in parte compensato la forte riduzione del margine di interesse con un incremento dei ricavi da commissione, la cui quota sul margine di intermediazione è salita dal 30,1 al 37,8 per cento. Sono aumentati soprattutto i proventi da vendita di prodotti assicurativi, collocamento titoli, tenuta e gestione dei conti correnti, mentre sono scesi quelli relativi ai servizi di negoziazione.”

Non ci sembra il contesto migliore per collocare prodotti di base a vantaggio dei meno abbienti, praticando sostanziali benefici di prezzo.