Alcuni anni fa in una conferenza internazionale sulle crisi bancarie in Europa le autorità spagnole presentarono il programma di ristrutturazione basato su una pluralità di interventi, tra i quali uno su tutti colpì l’attenzione dei presenti: la volontà di un drastico ridimensionamento della struttura creditizia del paese.

Nelle parole del Governatore della Banca centrale spagnola, Hernandez De Cos, nel Rapporto del 2017, gli ultimi dieci anni vengono così riassunti.

“The number of Spanish banking entities (Spanish-owned consolidated groups and banks not belonging to a group) fell from 122 at the beginning of the crisis to 65 in 2017, and the number of branches and employees decreased by 40% and 32%, respectively, in the same period. As a result, there was a considerable increase in concentration in the banking industry. Thus the five largest groups went from representing 49% of the total assets of business in Spain in 2008 to 70% in 2017, some 20 pp above the EU average.The consequences of the crisis are also plainly visible in the outstanding balance of banks’ customer lending in Spain, which increased sixfold in the long expansion from 1995 to 2008 and then contracted by a third, and in the cumulative losses on the income statement due to asset impairment in Spain, which at end-2017 exceeded €310 billion (equal to 11% of the total balance sheet at 31 December 2007).”

Un’ espansione simile è avvenuta anche in Italia negli anni fino al 2012: dinamica dei prestiti fuori controllo, crescita di sportelli e personale e, alla fine, esplosione dei crediti malati. Ci si sarebbe aspettato un consequenziale, per quanto doloroso, dimagrimento del sistema così come in Spagna.

Nei fatti ci sono segnali talmente contraddittori nell’adattamento della struttura del sistema alle mutate condizioni di mercato, da meritare qualche, per quanto superficiale, riflessione.

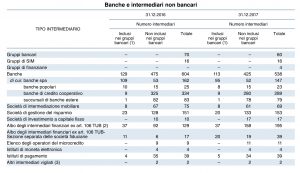

Premesso che non si è riusciti a reperire dati certi sul cambiamento del grado di concentrazione del sistema creditizio italiano negli ultimi anni, con l’ausilio

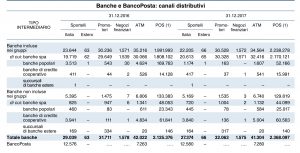

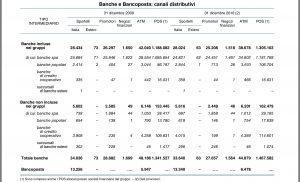

di tre tabelle tratte dall’Appendice alla Relazione della Banca d’Italia 2018, possiamo avere un’idea della singolare struttura del nostro sistema bancario e finanziario a fine crisi, per gran parte incentrato sui punti di circolazione del contante, mentre gli altri canali distributivi presentano andamenti contrastanti, che disegnano un assetto pletorico ed evidentemente molto oneroso per la clientela. Sulla tipologia dei canali di accesso della clientela sono operanti tutte le categorie di operatività immaginabili.

Nel raffronto degli anni 2009-2017 si riducono gli sportelli bancari del 15 per cento, restando quella italiana una delle più alte proporzioni rispetto agli abitanti. Gli ATM scendono da 54.000 a 49.000, mentre risultano stabili i negozi finanziari intorno alle 1.500 unità. I dipendenti bancari passano da 329.000 a 289.000, con una riduzione del 12 per cento. Il credito cooperativo, terzo raggruppamento bancario del paese, non ha ridotto nè il numero degli sportelli (4500 circa) nè quello dei dipendenti (36.000 circa). Le Poste continuano a distribuire i prodotti finanziari del Bancoposta e quelli del risparmio e i bollettini attraverso le loro intatte 14.000 agenzie.

Agli ATM dovremmo ora aggiungere i 15.000 tabaccai convenzionati con il gruppo Intesa che portano a 64.000 i punti in cui si può ritirare il contante. Presso questa rete si possono ricevere altri cinque prodotti: conti, carte di pagamento, prestiti, assicurazioni e servizi vari del gruppo bancario.

Sul piano infrastrutturale colpisce soprattutto la dinamica dei POS cresciuti vertiginosamente da 1,3 milioni a 2,4, pur essendo il nostro paese rimasto agli ultimi posti delle graduatorie per operazioni pro capite con carte di pagamento. Ora è in assoluto il primo d’Europa in termini di Pos!

Quanto ai soggetti impegnati a vario titolo in attività di intermediazione, nello stesso periodo, la rete dei promotori finanziari aumenta da 29.000 a 32.000, per non parlare di società finanziarie di credito al consumo, cessione del quinto et altre.

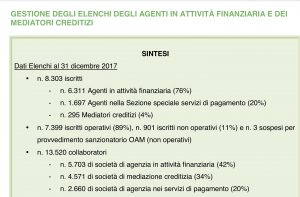

Ma la storia non finisce qui. Con il Decreto Legislativo del 13 Agosto 2010, in conformità con quanto stabilito dall’art 128-undecies TUB, è stato istituito l’Organismo per la gestione degli elenchi degli Agenti in attività finanziaria e dei Mediatori creditizi (OAM), competente, in via autonoma ed esclusiva, per la gestione degli elenchi degli agenti operanti in attività finanziarie e dei mediatori creditizi previsti dagli articoli 128 quater e 128 sexies del TUB. Con un pò di pazienza, sono da aggiungere quindi alla struttura sopra sopra descritta i migliaia di soggetti che operano nel settore dell’intermediazione finanziaria e che sono vigilati dall’OAM a sua volta controllato dalla Banca d’Italia, con un modello di vigilanza al quadrato. La tabella che riportiamo (Relazione OAM 2018) riferisce di un numero complessivo di quasi 30.000 iscritti. Essa tuttavia non è completa in quanto sono da computare anche i cambiavalute (100 iscritti con poco più di 300 sportelli) e i compro oro che sono oltre 500.

Difficile avere una idea di quanto possa costare al cittadino una struttura del genere, che si è dotata di tutto quel che serve senza una strategia, che tenesse insieme innovazione tecnologica ed esigenze del mercato. È difficile trovare una chiave logica a questa grandiosa rappresentazione che nasce da una germinazione spontanea e che va nutrita con tutto quel che occorre in termini di costi della regolamentazione: compliance, antiriciclaggio, onorabilità, ispezioni, con la necessità di ricorrere ad una tariffazione sempre più pesante dei vari servizi per avere sufficiente redditività. La quale come noto scarseggia.

Una siffatta struttura sedimenta l’offerta di prodotti e servizi seguendo la logica di offrire tutto e il suo contrario, facendo lievitare i costi fissi delle operazioni più semplici, destinate alle famiglie e alle piccole imprese che saranno ripianati a piè lista: contante e moneta elettronica, conto di pagamento e conto corrente, credito al consumo e cessione del quinto, servizi di prossimità e servizi da remoto, affidamenti.

Dove sta il senso di tutto questo, se non nell’evitare di togliere affari alla lunga filiera di soggetti che operano nel magro business del banking, ma che sono capaci di far sentire le loro rimostranze con qualche azione lobbistica?

Filippo Tommaso Marinetti nel Manifesto del Futurismo del 1909 si proiettava indomito e delirante nel domani….”coi neri fantasmi che frugano nelle pance arroventate delle locomotive lanciate a pazza corsa” ed oggi provando anche noi a guardare al domani delle nostre banche le vediamo sì come locomotive lanciate in corsa, ma a marcia indietro.

Come si fa a invertire la direzione? A chi va rivolto l’invito?