Sul concetto di crisi bancaria non ci siamo limitati ad elencare le risoluzioni, le liquidazioni coatte amministrative, ma anche i default non conclamati e le condizioni di fragilità che hanno richiesto ingenti risorse per ricapitalizzazioni anche interne al sistema bancario. Ad esse abbiamo aggiunto per quanto ci è stato possibile le tante crisi industriali ripianate dallo Stato per evitare contraccolpi sulle banche.

Sulla posizione delle autorità di settore, è emblematico, nelle parole del Direttore Generale della Banca d’Italia Vincenzo Desario nel 1993, quello che emerse in termini di indebitamento del secondo gruppo industriale italiano Montedison-Ferruzzi-Gardini: 31.000 miliardi di lire di cui 21.000 presso 150 banche italiane. Eppure nessuna di esse aveva superato le soglie di attenzione previste dalla disciplina di allora che faceva riferimento alle posizioni individuali degli affidati. L’avventura di potenza di Gardini si concludeva tragicamente anche sotto il profilo personale con le accuse formulate contro di lui dalla inchiesta di Tangentopoli, mentre il sistema dei controlli non era stato capace di fare prevenzione perchè la Centrale Rischi era solo domestica e la normativa di vigilanza sui gruppi non era stata ancora emanata.

La linea di difesa non fu diversa nel 2005, dopo i fallimenti di Parmalat, Cirio e il default della Popolare di Lodi quando si intervenne con la legge sul risparmio (il funzionamento dei rapporti tra Consob e Banca d’Italia non era stato efficace per mancanza di regole di collaborazione istituzionale più stringenti) e da allora le modifiche al Testo Unico Bancario riflettono gli obblighi di collaborazione e l’assenza del segreto d’ufficio nei fabbisogni di reciproca informazione (art.7, comma 5), le ultime modifiche essendo intervenute nel 2012.

La linea di difesa non fu diversa nel 2005, dopo i fallimenti di Parmalat, Cirio e il default della Popolare di Lodi quando si intervenne con la legge sul risparmio (il funzionamento dei rapporti tra Consob e Banca d’Italia non era stato efficace per mancanza di regole di collaborazione istituzionale più stringenti) e da allora le modifiche al Testo Unico Bancario riflettono gli obblighi di collaborazione e l’assenza del segreto d’ufficio nei fabbisogni di reciproca informazione (art.7, comma 5), le ultime modifiche essendo intervenute nel 2012.

Nel 2017 la commissione parlamentare di inchiesta sul sistema bancario ha dovuto fare molte domande ai vertici delle Autorita’ e scrivere di nuovo molte pagine sulle loro disfunzioni comunicative. Secondo le loro risposte, manca sempre un pezzo di norme che impedisce il pieno ed efficace dispiegarsi del coordinamento della loro azione, con effetti sulla capacità di prevenzione delle crisi.

Si veda al riguardo il punto 6 di questo documento sul mancato funzionamento dei rapporti Bankitalia-CONSOB.

Nella immagine che segue tratta dalla relazione finale sono però riportate le cause delle ultime sette crisi esaminate dalla Commissione. Leggendole sembra di udire la domanda incredula del risparmiatore, azionista, obbligazionista, cliente, depositante, contribuente se fossero tutte tanto imprevedibili e inevitabili.

Essendo per lo più di natura strutturale, hanno avuto una lunga gestazione, in un crescendo sempre meno controllabile, richiedendo alla fine di affrontare la situazione nello spazio affannoso di poche ore.

Essendo per lo più di natura strutturale, hanno avuto una lunga gestazione, in un crescendo sempre meno controllabile, richiedendo alla fine di affrontare la situazione nello spazio affannoso di poche ore.

L’effetto spiazzamento di tale repentinità appare inesplicabile quando a posteriori si scopre che la decozione delle banche era in atto da tempo. Quindi non si tratta tanto di ricercare ogni volta perché i rapporti tra le autorità non hanno funzionato, quanto perché c’è voluto tanto tempo per decidere che i fattori di crisi ben visibili erano esiziali e irreversibili.

Questo ci racconta la storia delle crisi bancarie.Il dopo riguarda il conto complessivo, difficile da definire e su cui si esercita la malcelata soddisfazione dei controllori che in fondo è basso e minore che in altre giurisdizioni! Ci poteva andare peggio!

Non e’ ozioso chiederci, invero, se siano costate di più quelle della banca pubblica (primi quindici anni di questa rassegna) o quelle della banca come impresa dedita a massimizzare il ritorno per gli azionisti (secondi venti anni). A questi costi vanno sommati, come abbiamo avanti ricordato, quelli dei salvataggi industriali, per evitare di dover salvare direttamente le banche. I conti vanno fatti in modo corretto per stabilire la distruzione complessiva di risorse. “È la somma che fa il totale“ è una famosa battuta di Totò, ma purtroppo stavolta non fa ridere. Perché non siamo in grado di rispondere a una domanda siffatta.

Fa da corollario ad essa il fatto che ragionare di crisi nel suo insieme e’ complicato, anche perché mancano dati, informazioni ed analisi organiche e scientifiche. Nel formulare questo elenco ci siamo per lo più affidati alla nostra esperienza e ai nostri ricordi. Nella ricerca di fonti attendibili abbiamo trovato poche tracce di sistemazione della materia. La gran parte dei casi sono singolarmente dispersi nelle relazioni periodiche delle autorità, nei resoconti giornalistici del momento, in articoli di qualche volenteroso studioso e nelle documentazioni giudiziarie. All’epoca della rete, non vi è documentazione completa da consultare, per una migliore comprensione della nostra più recente storia bancaria, per farne oggetto di riflessioni future. Non sembra argomento che attiri gli studiosi.

Ora che una rinnovata politica bancaria viene da più parti invocata, i suoi esiti saranno utili per incidere sulla governance, sulla trasparenza dei servizi bancari e sul rinnovamento dell’industria? A quali condizioni l’educazione finanziaria elevata a interesse pubblico agirà su questi fattori?

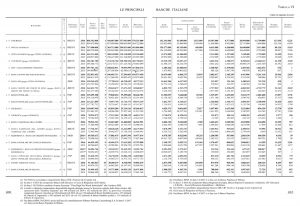

Dopo trent’anni di consolidamenti (vedasi Tabella di Mediobanca sulle banche italiane riferita a dati di bilancio 2016), permangono gradi di dispersione del sistema come attestano gli sforzi per raccogliere in gruppi il credito cooperativo (270 bcc) e la trentina di popolari minori sopravvissute alla crisi, per ridurre i rischi verso i consumatori. Non pochi infatti sono ancora i focolai di crisi nel banking popolar-cooperativo.

Quali indicazioni possiamo trarre in prospettiva per i risparmiatori italiani ?

1) Una maggiore attenzione va riservata alle effettive condizioni della propria banca. Ove si decida di depositare somme superiori ai 100.000 euro, che e’ l’importo massimo assistito dalla garanzia dei Fondi di tutela stabiliti per legge, bisogna, almeno al momento della pubblicazione del bilancio annuale, dare un’occhiata al rapporto tra crediti deteriorati e patrimonio (Texas ratio). Se esso è superiore a 100 la banca presenta fragilità strutturali e un’alta probabilità di default.

2) Anche una politica di tariffazione dei servizi molto accentuata (su conti correnti, depositi titoli, servizi accessori al credito, per esempio premi per polizze obbligatorie per accedere ad un mutuo), oltre a essere fattore di aggravio dei costi e di poca trasparenza per il cliente, sono segnali di indebolimento della banca, alla ricerca di fonti aggiuntive di reddito

3) Se si è soci della banca si devono poi leggere criticamente governance pletoriche, insufficiente ricambio dei vertici e posizioni di potere. Ci auguriamo che sia definitivamente finito il tempo delle assemble oceaniche dei palasport, inneggianti al dominus di turno, tutte modalita’ di governo societario che rendono il management irresponsabile, con ricchi bonus a prescindere dai risultati.

Oggi è quanto mai necessario riflettere su questi argomenti, che ruotano intorno alle importanti debolezze delle banche italiane ancora irrisolte, che si traducono nel ritardo nella ripresa del credito alle imprese e nella difficoltà di conseguire il completo recupero della fiducia del risparmiatore.

Infine, dalla enorme mole di materiale consultato per scrivere questi 3 articoli abbiamo capito una verità.Quando i controllori si riducono ad inseguire la regola mancante o un nuovo armonico dialogo tra di loro, si generano molti dubbi sulla capacità di essere all’altezza di gestire i mutamenti in corso a livello europeo per adeguarvi la nostra industria bancaria.

Altrimenti il rischio di imbattersi di nuovo nell’insufficiente coordinamento tra controllori, in affannosi approntamenti di misure di tamponamento e di ristoro e in nuove commissioni di inchiesta (per chiederci ogni volta che cosa abbiamo imparato dall’ultima crisi e che cosa dobbiamo riformare) può essere concreto, ricominciando, come nel gioco dell’Oca, dall’inizio, dove chi arriva primo è solo colui che ha piu’ fortuna.

Noi proponiamo, come aveva scritto Jules Verne ne “Il testamento di un eccentrico”, una nuova versione del gioco mettendo insieme fortuna e abilita’, che soltanto chi arriva primo a salvare una banca abbia un premio rilevante non solo in denaro, ma sotto forma di reincarico e passaggi di carriera.

Ecco come il risparmiatore potrà tornare a dormire sonni più tranquilli.