Tempo di lettura 6’

Dopo l’euforia raccontata nella prima parte di questa rievocazione, arriva l’implosione e la fine.

Il conto, per favore!

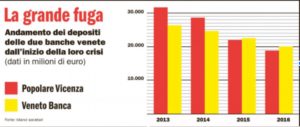

Il costo dei due fallimenti è quanto mai salato. Tra azzeramenti di capitale (11 mld), aumenti di capitale per coprire le perdite 2014/15 (5 mld), oneri dello Stato per cassa dell’intervento di Intesa (5,3 mld), impegni per altri 12 verso Intesa, nonché altri oneri da stimare in una cifra non lontana ad un paio di mld, si arriva al bell’importo di 35 mld, pari al due per cento del PIL. Il tutto a fronte di raccolta scesa, al momento del fallimento, dagli oltre 60 miliardi di quattro anni prima a meno di 40.

Colpisce anche che nella “nota di lettura al decreto” del 25 giugno 2017 del Servizio tecnico del Senato, in funzione della conversione in legge del provvedimento di intervento, vengano riportate perplessità non secondarie sul merito e sui costi dell’operazione.

Tanto per citare le osservazioni più macroscopiche, lo studio mette in discussione l’ipotesi eccessivamente ottimistica del recupero dei crediti malati da parte dello Stato nella misura del 47% sulla base del caso della Sga del Banco di Napoli e delle statistiche sul recupero degli Npl in Italia.

Su questa ipotesi di recupero, si badi bene, è basata tutta la costruzione dell’intervento pubblico. Se la media è 47, dice lo studio del Senato, le oscillazioni intorno ad essa vanno dal 15 per cento in più e al 15 per cento in meno, un campo di variazione che va dal 62 e al 32, con tassi di recupero che, dai casi degli ultimi due anni, si avvicinano più a quelli inferiori che a quelli superiori.

Ci sono poi, nello stesso documento del Senato, interrogativi sulle garanzie, sugli effetti fiscali del provvedimento (riduzione del gettito) e sugli elementi informativi in base ai quali è stata stimata la congruità delle risorse impegnate.

Pochi infine hanno provato a fare il conto della distruzione complessiva di ricchezza, cui non sono estranei comportamenti dei debitori di una banca prossima al fallimento, mirando al rinvio del pagamento di quanto dovuto.

Sui tempi di recupero dei crediti in sofferenza rimasti allo Stato italiano, ci è tornato in mente Leonardo Sciascia, quando diceva che la banca con le sue operazioni a lunghissimo termine fa della metafisica, andando oltre la vita dell’uomo.

Quindi il costo lo conosceremo a posteriori non prima di molti anni.

Vista secondo un’altra prospettiva, gli effetti macro delle vicende bancarie appaiono molto rilevanti sul risparmio delle persone, se si considera che nel Veneto la ricchezza finanziaria netta delle famiglie a fine 2016 era pari a 872 miliardi di euro con un incremento del solo 3 per cento rispetto a otto anni prima.

Relazione sul Veneto 2018

All’interno di questo aggregato la componente di titoli, azioni e altro passa invece dai 216 miliardi del 2008 a 184 miliardi del 2016 con un decremento di ben 15 punti percentuali. Considerando la pur bassa inflazione del periodo, il risparmio delle famiglie venete si riduce di quasi un terzo. Una valutazione più precisa, ove potesse basarsi su conto finale delle crisi bancarie, potrebbe probabilmente far emergere impatti ancora più elevati, considerato che i dati che qui si commentano si fermano al 2016.

A posteriori, la storia ci dice che le nostre due erano banche bollite da anni, ben prima della implosione finale. Ma prima le abbiamo portate in Europa come banche sistemiche e sicure, poi le abbiamo riportate in Italia, dicendo che non erano più sistemiche, quindi abbiamo tentato di ricapitalizzarle in via precauzionale, sotto la supervisione europea, poi abbiamo detto che andavano liquidate all’italiana. Cioè con i soldi degli azionisti, degli obbligazionisti, dei contribuenti e di altre banche.

A quel punto, l’Europa si è ritirata in buon ordine. E quindi, soddisfatti di aver dimostrato che non c’era aiuto di stato, quando lo stato ci ha messo una marea di soldi, abbiamo cucinato il piatto: o mangi la minestra o salti la finestra.

Che dire, infine, per non dimenticare, ma soprattutto per il nostro futuro?

Durante i lavori della Commissione, le autorità di controllo hanno detto di aver fatto tutto il possibile. La Commissione a maggioranza ha invece lapidariamente concluso che in tutti e sette i casi di default esaminati, compresi quelli delle due banche venete, le autorità di vigilanza non sono state tempestive né efficaci ai fini della tutela del risparmio, così come richiede l’articolo 47 della Costituzione.

L’ossimoro è che, pur avendo fatto tutto il possibile, non sono state evitate nè le crisi e ne’ le loro conseguenze.

Quanto alla linea di difesa dei vertici bancari coinvolti, si è sentito spesso ripetere che la loro azione ha sempre rispettato le indicazioni delle autorità.

La forza sanatrice del tempo farà il resto e non sono improbabili blandi verdetti di colpevolezza.

Sulla collina di SPOON RIVER quindi non rimane più nulla di vivo e sembra palpabile solo l’ansia delle due banche di raccontare la loro misera esperienza di morte dopo decenni di osannata vita sociale nelle ricche province di Vicenza e di Treviso.

Forse neanche loro si aspettavano questa fine così iperbolica: hanno probabilmente sperato di continuare a vivere, al riparo di qualche gruppo bancario italiano o europeo. O grazie a qualche aggregazione, che si illudevano di fare o verso la quale ritenevano di essere indirizzate. Non lo sapremo mai con certezza. Come dice nel film Amici miei il conte Mascetti che aveva dilapidato il patrimonio suo e quello della moglie: “Bisogna saper guardare in faccia la realtà. È stato un sogno, un sogno molto bello e basta!”

Esse forse si chiedono con il distacco e la lontananza di chi riposa in pace perche’ tutti coloro che si sono occupati della loro salvezza lo hanno fatto tentando tutto e il contrario di tutto.

La narrazione della loro vicenda serve invece per continuare ad occuparsi di banche, perché raccolgono il risparmio degli italiani e sono l’infrastruttura finanziaria fondamentale per lo sviluppo del paese.

Premesso che qualsiasi autodifesa apodittica delle nostre autorità non le avvicina al comune sentire, ma ne accentua i caratteri di autoreferenzialità, è oggi un fatto che, con i casi capitati, ci si trovi di fronte alla trasformazione improvvisa e profonda del modello più diffuso di intermediazione creditizia.

Ragione per la quale vorremmo saperne di più sul futuro del nostro sistema non solo a livello nazionale, ma anche in rapporto ai paesi nostri concorrenti.

Ci sembra invece che manchi una linea di indirizzo, prima con le decisioni affrettate e pasticciate delle riforme, parte delle quali ancora incompiute, quindi con oscillazioni, interruzioni, marce indietro, ancora non chiare nelle finalità, sotto lo sguardo severo, ma un po’ sconcertato delle autorità europee.

Sono tutti aspetti che non giovano al ripristino della fiducia dei cittadini, mentre in Veneto il credito alle imprese è ancora in diminuzione (cfr. la tavola sottostante) e i servizi bancari non sembrano migliorare né in qualità né in economicità se, come si apprende dall’ultima Relazione di Banca d’Italia, il recupero di redditività delle banche, rispetto al disastroso 2016, è da attribuire in misura non marginale al commissioning.

Si dice anche che bisogna migliorare la governance sotto il profilo sia delle capacità professionali sia dell’indipendenza del banchiere, al punto che chi gestisce e controlla non sia da considerare adeguato in quanto studioso, professore, imprenditore, commercialista, più o meno illustre, ma per essere in possesso di una buona esperienza dell’attività bancaria e di qualche discreto risultato nei curriculum.

L’ultima sfida è il credito cooperativo. Ma date le vicende che abbiamo osservato nei lunghi anni di gestazione della riforma (dai tatticismi alle contrapposizioni, dai ritardi nei progetti industriali e di investimento in tecnologia ad una dirigenza poco propensa a lasciarsi sostituire) non possiamo che augurarci che le nostre preoccupazioni pecchino di eccessivo pessimismo. Si vedano in proposito gli articoli dedicati alla questione su questa piattaforma, raccolti sotto la seguente immagine.

D’altro canto, sarebbe fuori luogo anche un ottimismo di maniera, a la Candide di Voltaire per intenderci, secondo il quale auspicare più fallimenti bancari per poi costatare miglioramenti nella qualità del credito, mentre, sotto l’aspetto istituzionale, sarebbe come dire che nessuno è mai responsabile perché il nostro paese non ha autorità di controllo. Ossimori, contraddizioni, paradossi, aporie!

Ogni conseguenza discende dalle premesse e la nostra recente storia bancaria non rappresenta una premessa positiva.