L’Unione Europea ha impresso velocità alle politiche della sostenibilità ambientale, fissando ambiziosi obiettivi per il 2030. E l’Italia che cosa sta facendo?

Il punto saliente, in linea con i documenti menzionati nel precedente articolo dedicato al tema, è il Dialogo Nazionale per la Finanza Sostenibile promosso da varie Autorità e Ministeri i cui risultati propedeutici sono contenuti nel Rapporto del dicembre 2016.

Dal febbraio 2018, in linea con le indicazioni del Dialogo è stato istituto con decreto ministeriale l’Osservatorio Italiano per la Finanza Sostenibile. Lo slancio dimostrato verso le prime iniziative segna una discontinuità rispetto al passato, con diversi segnali di cambiamento: sarebbero circa 27 miliardi di euro i prestiti in Italia erogati tra il 2007 e il 2014 riconducibili per lo più a progetti di produzione di energia da fonti rinnovabili, mentre 1/5 del mercato assicurativo si è ispirato ai principi dell’assicurazione sostenibile e la Cassa Depositi e Prestiti ha posto lo sviluppo sostenibile al centro del proprio piano strategico.

È da citare anche la nuova previsione all’articolo 111 bis del Testo Unico Bancario (riportato in questo sito sotto il titolo Che cos’è una Banca Verde®) in ordine alle caratteristiche che dovrebbe avere una banca impegnata nella finanza etica e sostenibile.

Tuttavia, questi promettenti inizi non hanno ancora prodotto un impatto sulla finanza tradizionale per una serie di ragioni che sono ricorrenti nel nostro Paese: le decisioni di erogazione di credito raramente tengono conto delle questioni ambientali connesse con i progetti da finanziare, l’opinione pubblica è ancora poco interessata, l’accesso da parte delle imprese al mercato di questi capitali è occasionale. Gli intermediari occupano una nicchia minimale.

Per rafforzare la finanza sostenibile il gruppo di esperti ha identificato ben 18 diverse azioni che riguardano la predisposizione di un quadro regolamentare, la fornitura di incentivi verso la finanza verde, una maggiore trasparenza nella conduzione di progetti verdi, l’opera di pubblicizzazione per accrescere la consapevolezza nell’opinione pubblica.

Tentare una valutazione complessiva del quadro appena delineato non è al momento possibile, poiché sicuramente si possono facilmente condividere i principi e gli obiettivi di una economia sostenibile, ma gli strumenti appaiono ancora poco incisivi.

Vi sono tre considerazioni particolarmente importanti per evitare che le buone intenzioni restino sulla carta.

La prima è la frammentazione delle iniziative e la dispersione delle risorse, pur in un quadro di coerenza assicurato dalla presenza di soggetti pubblici dedicati all’attuazione del Dialogo: tanti e troppi soggetti con il rischio di ricalcare quando sta avvenendo con l’educazione finanziaria che molti soggetti, pubblici e privati, si propongono di voler fare, senza porsi ex ante la questione della misurazione dei risultati e l’esclusione di qualsiasi conflitto di interesse.

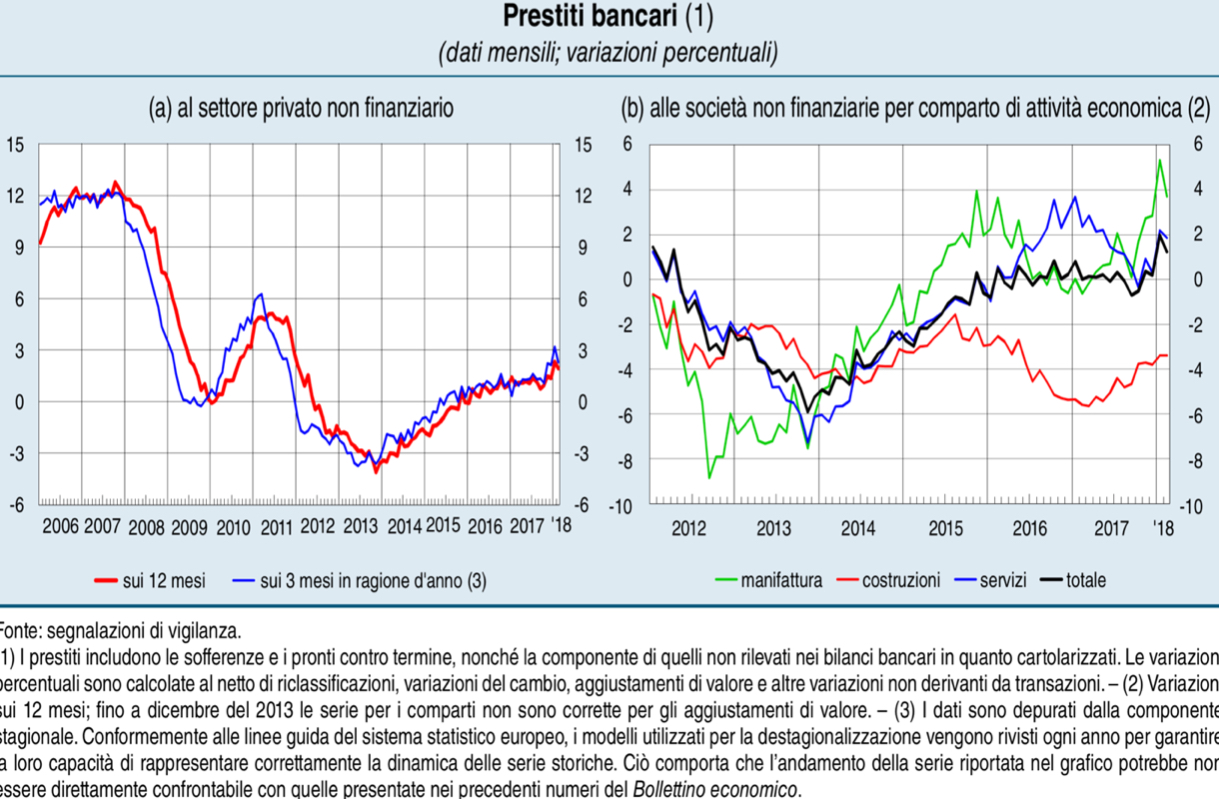

Dubbi si possono avanzare sulle scelte allocative delle nostre banche, vale a dire sulla capacità di cercare la migliore combinazione possibile rischio/rendimento per distribuire le risorse finanziarie all’economia. Dai grafici qui riportati emerge che i prestiti al settore privato sono aumentati fino a tutto il 2012 quando invece già dal 2007 aveva iniziato a mordere la più devastante recessione della nostra storia che causerà la perdita di oltre il 10 per cento di PIL.

Infine, le crisi e i fallimenti di tante banche, nonché le riforme strutturali varate tra molte incertezze e tempi lunghi di attuazione per consolidare il nostro settore finanziario, oltre a incidere sui volumi intermediati, hanno fagocitato quella parte del sistema più prossimo alle istanze della finanza sostenibile, in quanto più vicina ai territori: le banche popolari sono in parte scomparse e in parte sono state trasformate in società per azioni e le BCC, sono ancora interessate da una complessa trasformazione in tre gruppi di credito cooperativo, dei quali sono ignoti i progetti industriali e le strategie in materia di sostenibilità, che dovrebbero invece rappresentare la loro più naturale vocazione.

In conclusione, a livello internazionale si giocano partite importanti, in cui dovremmo essere presenti con un sistema bancario e finanziario rinnovato, pronto a muoversi anche in direzione di una strategia bancaria verde, che la Commissione UE con Comunicazione 97/2 del 2018, ha individuato nei seguenti obiettivi del “Piano d’azione per la finanza sostenibile”:

- stabilire una classificazione unitaria UE che individui la finanza sostenibile e le aree in cui gli investimenti sostenibili abbiano l’impatto maggiore;

- creare marchi UE per i prodotti finanziari “green” per permettere agli investitori di individuare gli investimenti conformi ai criteri ecosostenibili o a basse emissioni di carbonio;

- chiarire il dovere dei gestori patrimoniali e degli investitori istituzionali di tener conto della sostenibilità negli investimenti e migliorare i requisiti di disclosure;

- richiedere alle compagnie di assicurazione e di investimento di offrire consulenza in relazione alle valutazioni e preferenze dei clienti in tema di sostenibilità finanziaria;

- integrare la sostenibilità nei requisiti prudenziali per banche e assicurazioni;

- rafforzare la trasparenza nei rapporti societari sulle informazioni non finanziarie per allinearle con le raccomandazioni della Task Force sulla trasparenza finanziaria con riguardo alla lotta ai cambiamenti climatici.

Sono sfide importanti in cui l’Italia può rischiare molto proprio per la debolezza del suo sistema bancario.