Negli ultimi mesi l’impegno richiesto al Governo, all’industria bancaria e alle autorità di settore per il disinnesco delle crisi bancarie più acute ha distolto l’attenzione dagli sviluppi della riforma del sistema del credito cooperativo che, per dimensione, occupa la terza posizione nella graduatoria delle banche italiane.

Negli ultimi mesi l’impegno richiesto al Governo, all’industria bancaria e alle autorità di settore per il disinnesco delle crisi bancarie più acute ha distolto l’attenzione dagli sviluppi della riforma del sistema del credito cooperativo che, per dimensione, occupa la terza posizione nella graduatoria delle banche italiane.

Come nella Smanie per la Villeggiatura di Carlo Goldoni le azioni dei protagonisti vengono distribuite tra tre situazioni, che vanno dalla confusione per i preparativi, alle vicende che avvengono durante la villeggiatura e al malinconico ritorno in città, così il sistema delle BCC è apparso impegnato in tre passaggi che richiamano la similitudine goldoniana.

Nel primo di questi tre articoli, si ricorda come le BCC si siano apprestate all’impresa della riforma, nel secondo si narra di come, in questo stesso periodo, i mercati creditizi abbiamo cominciato a cambiare con una rapidità maggiore del sistema cooperativo, nel terzo di come esso rischi di ritornare al punto di partenza, ovviamente ritrovandosi in condizioni peggiori di quando ha iniziato il suo iter di trasformazione.

Il periodo, non ancora concluso, dura almeno dal 2014, con la decisione del Governo di indurre nel 2016 la riforma per legge, essendo falliti i precedenti tentativi di autoriforma.

La complessità è da attribuire alla convinzione di conciliare le istanze di autonomia delle centinaia Bcc componenti il sistema con le esigenze di accentrare le più importanti funzioni di indirizzo, coordinamento e controllo del business bancario cooperativo, pena il deterioramento irreversibile del sistema. Senza dubbio è difficile trovare esempi di tempi tanto lunghi per un cambiamento ritenuto essenziale.

Il confronto, a tratti molto aspro, tra le varie componenti territoriali ha portato prima a prendere atto del l’impossibilità di una soluzione unitaria, quindi a promuovere la costituzione di tre gruppi, che, seppure con le poche informazioni finora disponibili, non sembrano distinguersi per progetti di sviluppo differenziati.

Molti osservatori hanno invece sottolineato i tatticismi, la farraginosità del processo, le contrapposizioni che hanno contrassegnato questo periodo.

L’appartenenza a un gruppo bancario cooperativo è, come noto, la condizione per continuare a esercitare l’attività bancaria in forma di Banca di Credito Cooperativo.

Le domande di costituzione dei gruppi bancari cooperativi sono state presentate ai primi di maggio 2018. Il processo autorizzativo da parte di BCE si concluderà entro la fine dell’anno. L’avvio dell’operatività delle nuove entità avverrà nel 2019.

Composto di circa trecento banche, tre organismi di vertice (Iccrea Banca, Cassa Centrale Trentina e Cassa Centrale Alto Adige) e una pletora di società collaterali centrali e di strutture regionali, il nuovo sistema avrà il fulcro in una complessa serie di atti per assicurare unità di direzione (contratti di coesione) e garanzie di rispetto dei requisiti prudenziali (accordi di garanzia). Il primo gruppo avrà natura sistemica e sarà perciò controllato dalla BCE, mentre gli altri due resteranno in capo alla Vigilanza della Banca d’Italia.

Questo assetto, dopo essersi dimostrato complesso e costoso in fase di predisposizione, continuerà ad esserlo con riferimento alla gestione, dato che rimarranno in carica, per quanto con poteri ridotti, centinaia di consigli di amministrazione, collegi sindacali e strutture direzionali. Anche in presenza di un chiaro quadro regolamentare, la sfida del coordinamento sarà prevedibilmente molto impegnativa.

Il perseguimento di una peculiarità italiana, basata sulla difesa delle autonomie, non ha permesso di valutare fino in fondo costi e benefici delle scelte compiute da altri sistemi cooperativi, come quelli francese e olandese, che hanno optato per un’unica licenza bancaria di vertice, mettendo al centro la sostenibilità dei costi e la possibilità di proiettarsi al di fuori dei propri confini, come realtà competitive in grado di adattarsi ai contesti economico-sociali di altri paesi.

Credit Agricole e Rabobank sono casi di successo a livello europeo, che continuano ad affondare le loro radici nei principi della cooperazione e della valorizzazione dei rispettivi territori nazionali.

La soluzione da noi prescelta inoltre non ha finora consentito di tagliare con nettezza il nodo tra associazionismo e attività d’impresa, come ha più volte richiesto la Banca Centrale Europea nella sua funzione di organismo di vigilanza creditizia. Ne è prova il fatto di non aver potuto finora ridisegnare il ruolo delle Federazioni regionali, sospeso tra funzioni di rappresentanza e di fornitura di servizi tecnico-professionali alle banche associate.

Il lungo periodo di preparazione della riforma ha infine ritardato l’avvio di adeguati piani di investimento, tanto per differenziare il prodotto bancario cooperativo da quello offerto dalle banche con finalità di massimizzazione del profitto, quanto per rinnovare la tecnologia delle infrastrutture informatiche, vera garanzia per la crescita e il controllo del business.

Anche relativamente alla missione del movimento bancario cooperativo, non sembra che siano stati sviluppati significativi caratteri differenzianti rispetto al restante sistema bancario, elemento che si legge invece con chiarezza nei principi di altri movimenti, come sono l’impegno finanziario in favore dello sviluppo sostenibile o l’obiettivo della inclusione sociale della popolazione rimasta priva degli strumenti finanziari di base durante la crisi.

Nella capacità di intervenire in questi comparti, riposa la possibilità di attuare i più recenti indirizzi dell’Unione Europea, che ha compiuto inequivocabili scelte di indirizzo in termini di preservazione delle risorse naturali e di mitigazione degli squilibri distributivi, finalità che sono la naturale proiezione del no profit cooperativo.

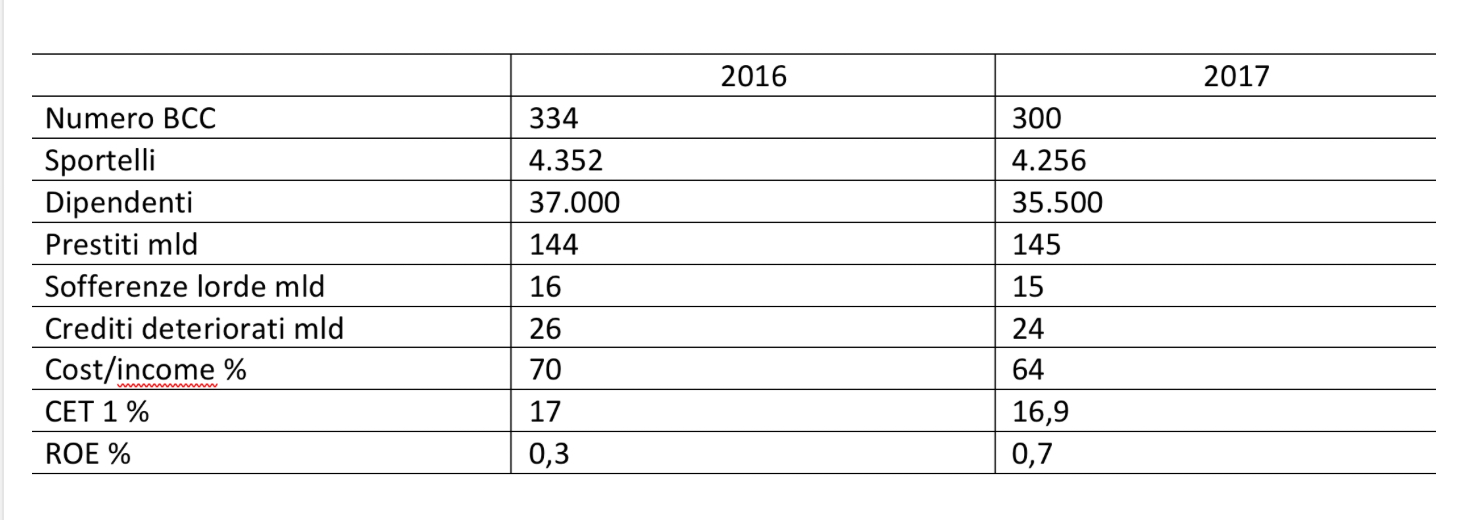

Dobbiamo adesso rivolgerci a che cosa sia accaduto alle componenti tecniche (patrimonio, rischiosità, redditività) delle banche di credito cooperativo, mentre si discuteva di riforme e imperversavano molte crisi bancarie, imponendo maggiore attenzione alle esigenze dei minuti risparmiatori e delle piccole imprese.

Lo faremo nella prossima puntata. (continua)