La crisi attraversata dal nostro paese ha cambiato in modo irreversibile il tradizionale rapporto banca impresa, basato su relazioni di lunga durata e scarsa mobilità della clientela servita dalle banche, soprattutto quelle più piccole. Dal lato delle banche, le risorse aggiuntive disponibili nel sistema negli anni di difficoltà sono servite a salvataggi bancari e a mettere in sicurezza le restanti banche mentre sul versante delle imprese non si sono registrate crescite dimensionali tali da permettere di ricorrere ai mercati di capitali internazionali per reperire la finanza necessaria. Secondo gli ultimi dati disponibili di Unioncamere per il 2018, lo stock di imprese esistenti è pari a 6 milioni di unità con oltre il 20 per cento costituto da imprese artigiane.

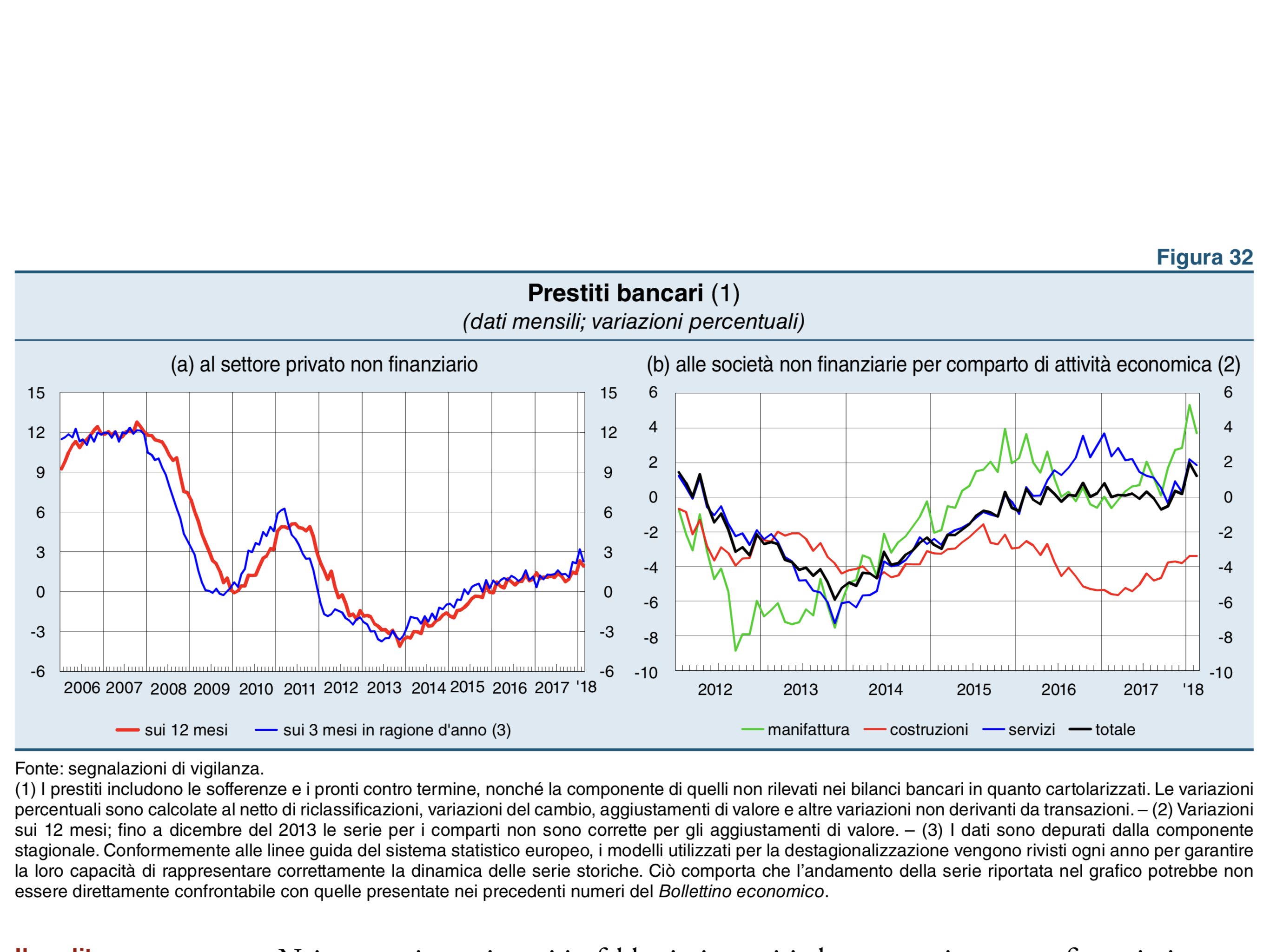

Quindi, pochi prestiti aggiuntivi all’economia e scarsa capacità delle imprese di sostituire i finanziamenti bancari con finanza di terzi o finanza di impresa. In quasi un decennio terminante nel 2018, solo in tre anni i prestiti al settore privato sono risultati leggermente positivi quanto a tassi di incremento sui 12 mesi accentuando la fame di credito di un tessuto imprenditoriale ed economico bancocentrico e finendo per allontanare a dismisura le due controparti.

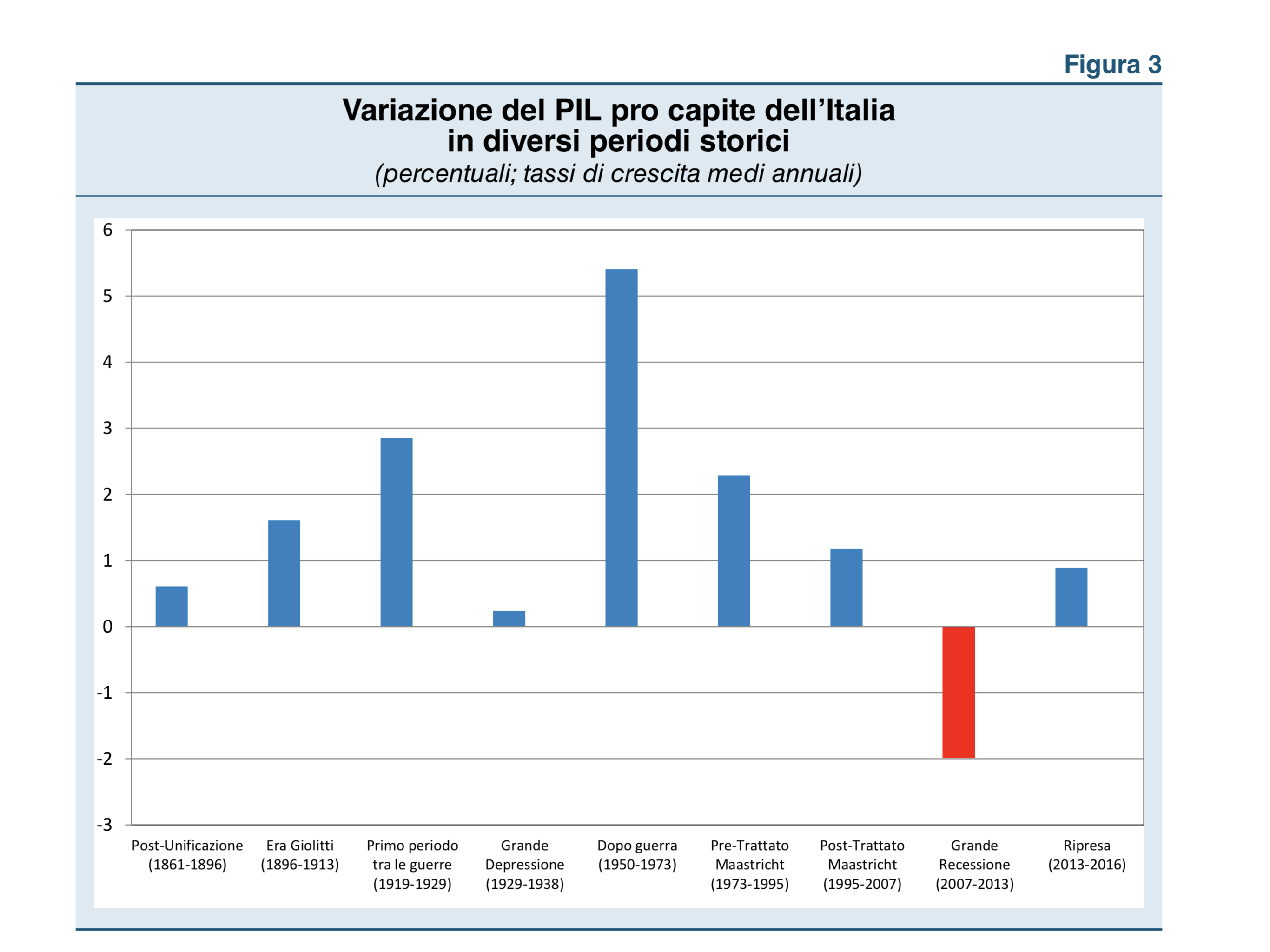

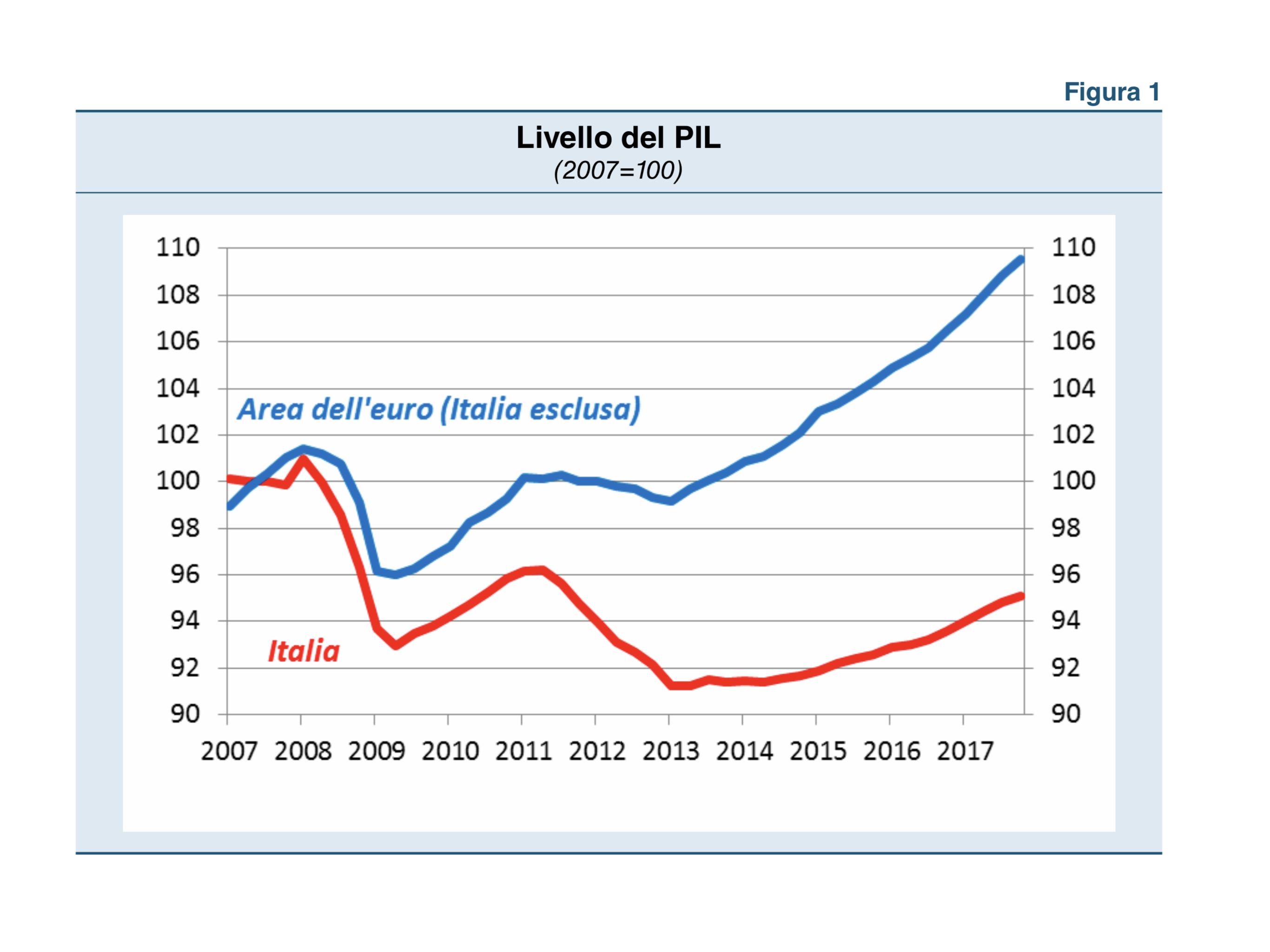

Questa cesura o discontinuità va colmata pena una debole ripresa e una bassa crescita del PIL; essa ovviamente non è l’unico fattore di ritardo dell’Italia come illustrato dai grafici che si riportano di fonte Banca d’Italia ma è un punto importante e lo è ancora di più per la italica tendenza di guardare molto al presente e poco al futuro.

In epoche non molto lontane si è cercato di ricreare un nuovo equilibrio tra le due controparti ricorrendo alla finanza etica e cioè avvicinando la banca al territorio e alle sue questioni di ordine sociale come l’inclusione, l’ambiente e più in generale tutti quei valori che sono condivisi nelle comunità locali, che si identificano nei distretti industriali e nel credito popolare e cooperativo.

Ora a seguito del prolungarsi della crisi e dei suoi effetti negativi, la creazione di nuovi circuiti finanziari ha sollecitato ulteriormente accademici e uomini politici a trovare soluzioni diverse dal passato. L’immaginazione suggerisce progetti per il domani molto più ampi e complessi della finanza etica, prefigurando un nuovo ordine di sistema economico che si basa su una finanza verde e sostenibile.

In termini generali, sono tutti concetti molto attraenti e condivisibili ma in concreto presentano non pochi inconvenienti tanto da apparire in molti casi veri specchietti per le allodole. Non esiste a livello internazionale una definizione precisa di finanza verde se non quella molto generica di raccolta di capitali per finanziarie iniziative sostenibili e mancano regole cogenti mentre invece il settore è ricco di codici di autodisciplina o regolamenti volontari adottati, per esempio, dalla piattaforma della Borsa del Lussemburgo, la prima a trattare le obbligazioni verdi o dall’ICMA – International Capital Market Association. Secondo questo ente: Green, Social and Sustainability Bonds are anytype of bond instrumentwhere the proceed will be exclusively applied to eligible environmental and/or social projects. Quindi può capitare che in Messico il nuovo aeroporto sarà finanziato con obbligazioni verdi per essere ecologicamente sostenibile ma promette di danneggiare le vite di molte persone con espropri di terreni agricoli, inquinamento atmosferico e acustico.

Si approfondiscono anche gli impatti dei rischi ambientali sulla stabilità finanziaria degli intermediari. Essi sono ripartiti tra rischi materiali di distruzione delle proprietà e del commercio, rischi legali connessi a responsabilità per i danni e rischi di transizione collegati al passaggio a una economia meno dipendente dal carbone. L’anno di svolta è stato il 2015 quando prendono forma l’Accordo di Parigi sul clima e l’Agenda ONU per il 2030 che stabiliscono obiettivi miranti a massimizzare l’efficienza delle risorse e a dissociare la crescita economica dall’impatto ambientale.

E in Italia come sta muovendo i primi passi la finanza verde?

Il punto saliente, in linea con i documenti prima menzionati, è il Dialogo Nazionale per la Finanza Sostenibile promosso da varie Autorità e Ministeri i cui risultati propedeutici sono contenuti nel Rapporto del dicembre 2016. Lo slancio delle prime iniziative segna una discontinuità rispetto al passato e stanno emergendo diversi segnali di cambiamento: sarebbero circa 27 miliardi di euro i prestiti in Italia erogati tra il 2007 e il 2014 a progetti di produzione di energia da fonti rinnovabili, vi sono evidenze di asset gestiti con criteri di investimenti sostenibili, 1/5 del mercato assicurativo si ispira ai principi dell’assicurazione sostenibile e infine la Cassa Depositi e Prestiti ha posto lo sviluppo sostenibile al centro del proprio piano strategico.

Tuttavia, questi promettenti inizi non hanno ancora prodotto un impatto sistematico nella finanza tradizionale per una serie di ragioni che sono un po’ quelle solite del nostro Paese: le decisioni finanziarie non tengono conto delle questioni ambientali, l’opinione pubblica è poco interessata e il limitato accesso da parte delle imprese al mercato dei capitali. (continua)