Con la conversione in legge del decreto 237/2016 del febbraio 2017, sono state introdotte per la prima volta nel nostro Paese disposizioni legislative concernenti l’educazione finanziaria, assicurativa e previdenziale.

Essa e’ definita come il processo attraverso cui le persone migliorano la comprensione dei prodotti finanziari e sviluppano le competenze per individuare rischi e opportunità nel mondo della finanza. Il Ministero dell’Economia e delle Finanze e il Ministero dell’Istruzione, dell’Università e della Ricerca dovranno presentare il Programma per la strategia nazionale sulla base delle conclusioni di un apposito comitato che avrà il compito di promuovere e programmare tutte le iniziative.

La previsione di una cabina di regia è dovuta alla necessità di coordinare le tante iniziative censite in un convegno del gennaio 2017: circa 300 soggetti attivi che compongono un quadro estremamente frammentato ed estemporaneo della formazione in banca e finanza.

Con questo intervento normativo si stabilisce che l’educazione finanziaria ha un alto valore strategico, promuove il concetto di cittadinanza economica basata sulla responsabilità nelle scelte individuali e completa la stagione delle riforme sul sistema bancario. Nel fissare obiettivi e priorità, bisognerà allineare il nostro paese alle migliori prassi internazionali e, con uno sguardo retrospettivo, a quanto scrisse Luigi Einaudi nel 1921: “Il risparmiatore deve studiare attentamente con prudenza e senza ingordigia, le occasioni di impiego che di volta in volta si presentano” perché “sarebbe un gran male se la crisi di borsa spaventasse i risparmiatori contro tutti gli investimenti industriali”.

L’ educazione finanziaria arriva tardi in Italia, ma e’ finalmente benvenuta e potrà far apprendere molto di quel che e’ accaduto nella fase della sua gestazione durata quasi 10 anni. In questo periodo, infatti, la situazione delle banche si e’ fortemente deteriorata distruggendo risparmio e in molte aree del paese sono scomparse proprio quelle banche più vicine ai risparmiatori, cioè le banche del territorio. Inoltre, gli italiani, essendo tra i popoli più prudenti e risparmiatori, dovrebbero essere molto interessati a come evolve la finanza del domani. Il risparmio è il tesoro della nazione, ma non sempre siamo stati capaci di esercitare una sufficiente azione critica: amici, banchieri non sempre all’altezza, consulenti improvvisati e interessati e, purtroppo, anche malfattori.

Nel tracciare le linee guida della formazione finanziaria, non possiamo tuttavia limitarci a promuovere l’alfabetizzazione finanziaria delle persone, vale a dire a effettuare il mero trasferimento di nozioni, da elaborare poi individualmente, di fronte a scoraggianti prospetti o altre poco funzionali modalità informative.

C’e’ anche bisogno di evitare che il risparmiatore prenda decisioni in base a scelte emotive, come quella di ritirare i propri depositi dalla banche quando i rischi sono ancora accettabili, circostanze che possono creare scompensi ancora più ampi.

Bisogna cercare di non subire gli effetti nefasti del bail in e di favorire l’inclusione finanziaria dei soggetti più deboli (persone sole, famiglie meno abbienti, migranti).

Unione bancaria, SEPA, Fintech, instant payments, MIFID2, PSD2, IFRS9 et alia sono sigle che messe in cima a temi che fanno fatica a entrare nella nostra quotidianità. Eppure riguardano la moneta, il credito e la finanza del futuro e i nostri sacrosanti diritti ad essere informati per poter avere comportamenti conseguenti.

Sebbene l’art.47 della Costituzione preveda la tutela del risparmio, forme di ristoro per chi ha perso i sacrifici di una vita nei recenti scandali bancari sono difficili ad attuare. La fiducia nelle banche e nelle istituzioni di controllo e’ comprensibilmente ai minimi storici, leggendo le conclusioni della Commissione parlamentare di inchiesta sulle banche: la tragedia del risparmio violato e del credito malato si è consumata per opera di banchieri imprudenti o inavveduti e di controllori che non hanno fatto fino in fondo il loro dovere di rampognare, segnalare, denunciare, evitando che le azioni di contrasto arrivassero quando ormai era tardi.

Qualche osservatore potrà anche sostenere che è stato sempre così. Se si arriva tardi, paga pur sempre il risparmiatore e la storia finanziaria del nostro Paese presenta numerosi esempi. Tuttavia sono cambiati almeno due aspetti rispetto al passato: oggi conosciamo ex ante le modalità di risoluzione delle crisi bancarie e quindi possiamo scegliere quali prodotti acquistare da quale banca; il secondo aspetto e’ che il conto per il risparmiatore può essere molto salato potendo essere chiamato a pagare come azionista o sottoscrittore di obbligazioni subordinate, come depositante e come contribuente alla fiscalità’ generale e infine come utente di inefficienti servizi bancari.

Oggi siamo dunque davanti a una svolta epocale: la difesa del risparmio richiede la piena consapevolezza del contesto normativo europeo, del quale il risparmiatore deve avere almeno la conoscenza delle logiche sottostanti e dei principali strumenti di intervento delle Autorità.

È così che può capire gli effetti delle crisi sugli strumenti finanziari posseduti.

L’esigenza di allargare quanto più possibile la platea dei destinatari dei programmi di Educazione Finanziaria e’ riconducibile a eventi che sono stati finora poco capiti, quali la SEPA e l’UNIONE BANCARIA, a cui il paese e’ giunto impreparato per valutarne a pieno le implicazioni.

Il ritardo dunque va colmato con la consapevolezza che il rendimento dell’educazione non è immediato, ma richiede tempi lunghi. Molti operatori di mercato, invece, illustrano in modo compiacente e positivo le proprie esperienze e più che Einaudi fanno venire in mente il gatto e la volpe che hanno una gran fame degli zecchini d’oro del povero Pinocchio.

Poiché non partiamo da zero bisogna inoltre saper leggere e fare tesoro delle reazioni degli educandi fin qui registrate, analizzandole in profondità. Ciò, al fine dei futuri progetti di lavoro che dovranno stabilire elevati standard di qualità, su cui si gioca l’efficacia dell’educazione finanziaria.

Nella esperienza di molti educatori finanziari, ci si è trovati di fronte, dopo qualche ora di impegno didattico, ad uno scarso interesse dei partecipanti per tematiche oggi facilmente rintracciabili su internet, quali la definizione di che cosa sia un mutuo o un conto corrente.

Altre volte, le domande invece erano meritevoli della massima attenzione ed estremamente impegnative, perché erano il triste cascame delle crisi bancarie e dei sogni spezzati delle famiglie. Molti secoli addietro da storie di vita simili, Shakespeare ha disegnato nel Mercante di Venezia la figura indimenticabile di Shylock che nel caso di mancata restituzione del credito pretendeva una libbra di carne da parte del garante del prestito.

In conclusione, ignorare domande del tipo come scegliere tra servizi bancari presenti sul mercato in termini di rapporto prezzi qualità o se i risparmi siano al sicuro presso una determinata banca significa credere che l’educazione finanziaria sia qualcosa di asettico, che possa prescindere da giudizi di valore, tanto sui prodotti quanto sugli intermediari che li propongono.

Nei fatti ogni iniziativa di investimento finanziario si basa su quantità di informazioni diverse tra chi offre uno strumento e chi lo acquista, differenze che possono essere ridotte attraverso prospetti, comunicati, report periodici, ma che non possono essere completamente annullate. Quando questo divario, alimentato anche da comportamenti fraudolenti, quali la falsificazione delle informazioni, aumenta, assumendo caratteri patologici, il risparmiatore non ha molte armi a sua disposizione, salvo riconoscere, con umiltà, che l’operazione non è alla sua portata, perché non riesce a comprenderne i vari e complessi aspetti tecnici. È il primo punto. Se non capisci, evita. Non devi farti convincere a farlo, perché, come direbbe Mozart, così fan tutti.

Stai anche molto attento, quando firmi il modulo che rappresenta il tuo profilo di rischio che la Banca è obbligata ad attribuirti. E’ la pagella delle tue conoscenze finanziarie e ti protegge se rispetta il tuo vero livello di conoscenze. E’ il secondo punto da tenere a mente.

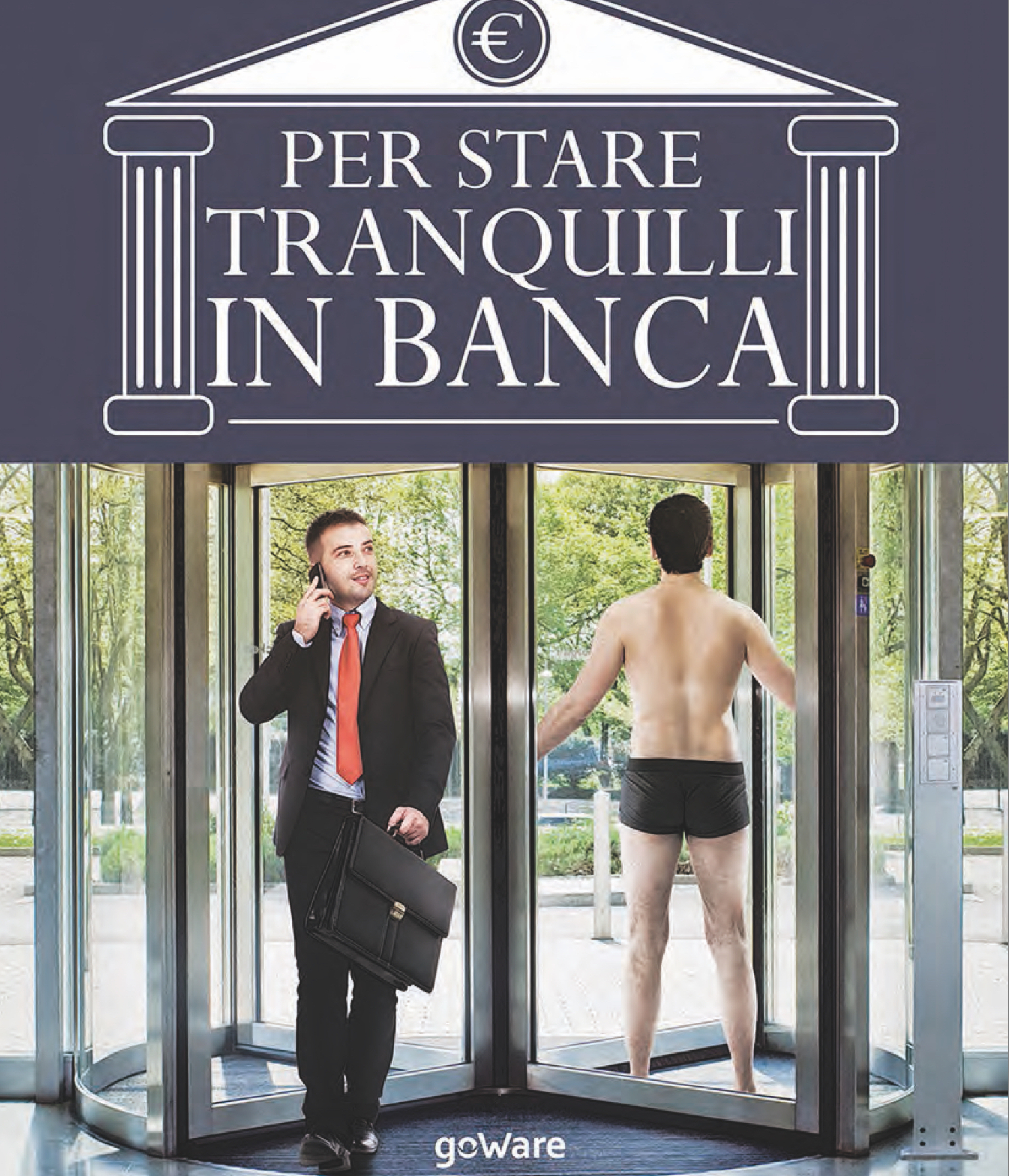

Questi sono i principi cui ci atterremo nell’illustrare i tanti argomenti di interesse del risparmiatore in linea con il nostro manuale di sopravvivenza finanziaria edito da goWare “Per stare tranquilli in banca”. (continua)